5年年化收益18%,今年已超17%,量化黑马大成基金苏秉毅:现在还处在一个小盘股强势的大周期里

大成基金混合资产投资部副总监、基金经理苏秉毅日前在一场线上交流中,分享了他在投资策略与市场方面的思考。

苏秉毅是大成旗下的一名“老将”,2008年就加入了大成基金,具有18年的证券从业经验,11年的投资管理经验。

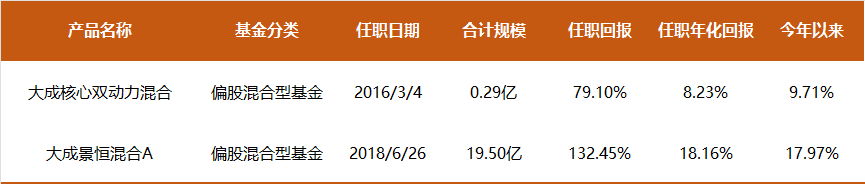

苏秉毅使用量化辅助的代表作——大成景恒,在5年时间中取得了131.36%的总回报,年化收益18.06%。

数据:choice,截至2023.7.16

他的投资策略和风格在市场中都不多见——秉承均值回归的理念,运用逆向反转的投资思路,并且聚焦在小盘股上。

另一方面,苏秉毅的投资框架中,量化工具与主动基本面研究双管齐下,利用量化工具来拓宽股票池的广度,与小盘股投资更是相辅相成。

在交流中,苏秉毅表示,A股存在一个比较明显的大概4年左右的大小盘轮动周期,现在仍然处在小盘股强势的大周期里,这也是近段时间小盘股表现较为占优的原因之一。

在像今年一二月份这样市场预期迅速回暖、流动性也有所好转的环境中,市场轮动更快,投资者定价效率也增强,苏秉毅的策略在这样的市场中往往有更好的表现。

从今年的基金表现来看,大成景恒取得了17.42%的回报,在主动量化基金中或者所有主动权益基金中表现均属上佳。

投资报(liulishidian)整理提炼了苏秉毅交流的精彩内容:

1.大多数人会觉得小盘股风险大,或者说信息披露不透明。

但是,研究不充分的空间,这才是我们获得利润的主要来源。

之前有一句流行的话非常好,叫做“风浪越大鱼越贵”。

如果什么东西都看得特别清楚,很透明的话,那它定价就很充分,也就没有我们获利的空间,没有我们施展的余地。

2.在回撤这方面,其实我更关注的是一个回撤时长……多久能修复这个坑,多久能够再创新高?

有时候在一些市场急速下跌的过程当中,我反而会选择加仓。

如果我们片面地去追求控制回撤,在一些市场不理性急跌的时候强行去减仓的话,这固然能控制住回撤,但这种行为是会牺牲掉长远的收益。

3.今年,首先我们目前还处在一个小盘股强势的大周期里面,我们A股市场存在一个比较明显的大概4年左右的大小盘轮动周期。

上一个大盘的周期是2016年底到2021年春节那4年多的时间,

现在我们就处在2021年春节开启后的周期里面,到现在大概2年多的时间,这么一个周期还没有走完。

通常来讲,在经济复苏期是会对小盘股比较有利的。

逆向投资的思路,

均值回归的投资理念

问:首先还是想请苏总为我们介绍一下您的整个投资理念。

苏秉毅:整个投资理念,是一个均值回归的投资理念,是一个逆向投资的思路。

就是我认为,跌多了就要涨,涨多了就会跌,有点像价值投资,比较接近价值投资的思路。

均值回归,或者说这种逆向投资相对应的,就是趋势投资,

趋势投资就是越涨越买、越跌越卖。

其实这两者也没有对错之分,不管是哪个流派都能够获得很好的收益。

我们只是看哪一种更适合而已,

只是我自己选择了做逆向投资、去做均值回归。

逆向投资,

重要的是坚持

问:您在逆向投资这么多年的过程中,有没有过一些比较自我怀疑的时刻?

苏秉毅:肯定会有的,但最终还是要看自己的信仰。

因为逆向投资,我们不可能准确地抓到拐点,

所以,逆向投资它就算最后证明是正确的,在被证明是正确之前,必然要经历一个比较长时间不被市场认可、被打脸这么一段历程。

这段历程可长可短。

比如说在像2020年前后,那就是长达两三年的时间,都是对我们这种风格很不友好的。

那种市场风格下面,我们也没有什么好的办法,确实会产生怀疑,产生动摇。

最后可能有些人坚持下来,有一些人没有,这都是后话了。

但至少如果从那个环境下面坚持下来,并且走到现在,从事后来看,都获都能够获得一个不错的收益。

A股仍处于小盘股

强势的大周期中

问:您是更擅长做小盘风格一些,您怎么看待过去半年整个市场的环境对于小盘股投资的影响?下半年的话,您觉得大小盘的风格大概都会有怎样的表现?

苏秉毅:其实A股市场上存在一个比较明显的大小盘轮动。

大小盘风格轮动,背后的主导因素其实很复杂,有时候是这个因素主导,过段时间可能又是另外一个因素主导了。

今年,首先我们目前还处在一个小盘股强势的大周期里面,我们A股市场存在一个比较明显的大概4年左右的大小盘轮动周期。

上一个大盘的周期是2016年底到2021年春节那4年多的时间,

现在我们就处在2021年春节开启后的周期里面,到现在大概2年多的时间,这么一个周期还没有走完。

通常来讲,在经济复苏期是会对小盘股比较有利的。

因为小盘股在复苏期开始的时候,

一个是流动性比较宽松,

另外一个是它的业绩弹性会比较大。

像刚刚过去的,比如说因为去年封控受损的一些小盘股,今年,我们整个经济恢复之后,它的修复弹性就会比较大。

在去年的低基数效应存在的情况下,今年它的业绩动能也是比较强的,所以这些都有助于今年小盘股走强。

然后可能还有一些交易结构的原因。

在大盘股上面,不管是机构也好,或者是一些其他的投资者也好,他今年的负债方压力是比较大的。

所以相对来讲,小盘股它受外资的流出影响也不大,负债方的压力也不大,所以今年也会显得强势一点。

这可是也是一个多因素共振的结果。

低买高卖,

做轮动的节奏

问:做逆向投资,您的关注方向肯定是永远比热点到来要早一步或者早几步。想请教一下,您近期关注的板块是哪些?

苏秉毅:从定期报告也可以看得出来,

我的持仓比较多的行业,包括机械、基础化工,还有医药、环保等等。

像计算机和电子也会有一点,但是相对的比例比年初的时候已经下降一点了。

我对价格本身是比较比较敏感的——

以当前这个价格来讲,可能我会更加地关注一些计算机板块里面非AI的标的,我觉得以目前的价格来讲,性价比会更高一点。

总体来讲还是体现一个低买高卖,做轮动的节奏。

比如说像机械,很多是偏传统行业的,基础化工也是,还有像医药板块,其实也是沉寂好多年的。

所有的这些板块,其实都是处在一个相对市场关注度比较低的状况。

但我希望,未来市场能够认识到它的投资价值,吸引到足够的关注度。

但是它什么时候受到关注,这个是我没办法去把握的。

二季报大概率超市场预期

问:对于即将到来的中报披露期,您现在是什么预期?有没有一些新的思路可以分享给我们?

苏秉毅:对于二季报,坦白讲,我的预期其实并不是特别高。

因为一季报公布出来之后,大家的预期其实已经有所修正了。

到了二季报,之前大家也看到,其实很多悲观预期已经反映在了二季度的股价里面了。

所以我觉得,整个半年报超市场预期的可能性会比较高。

而且,去年,因为很多投资者关注的都是同比,去年上半年整个宏观经济是稍微弱一点的,有这么一个低基数效应存在。

再结合现在目前投资者的低预期,我对目前半年报公布出来的股票走势,会相对乐观一点。

符合我们的预期,

但是高于市场的预期

问:市场的一致预期和个人预期会不会有比较大的分化?这种分化一般是怎么处理的?

苏秉毅:市场的预期可以认为是众多投资者预期的一个集合,其实这个预期已经反映在股价里面了。

我们投资者对于这些上市公司的预期,他们已经是用脚投票或者说用真金白银反映在了当前的股价里。

如果公布出来是超预期的话,那可能就会更多人去买入。

所以对于我们个人而言,我们不仅要建立自己的预期,还要预期别人的预期。

但是,如果真的是以这个为依托来进行投资的话,这也是一个很累的工作。

所以我们经常听到,很常用的一句话就是,

符合我们的预期,但是高于市场的预期。

那这就是最好的结果。

就是如果我们能够先市场一步,预测到它高于市场的预期,那这就是研究工作领先市场的地方,往往也是最重要的超额收益的来源。

小盘股更利于

获得超额收益

问:您比较擅长小盘股,它也不是一个非常大众的形式。想请内行人来为我们做一些简单的介绍。

苏秉毅:大多数人会觉得小盘股风险大,或者说信息披露不透明。

但是,研究不充分的空间,这才是我们获得利润的主要来源。

之前有一句流行的话非常好,叫做“风浪越大鱼越贵”。

如果什么东西都看得特别清楚,很透明的话,那它定价就很充分,也就没有我们获利的空间,没有我们施展的余地。

所以小盘股它作为一个比较独特的领域,其实是更加有利于我们主动去获取一些超额收益的。

其实真正意义上的小盘股,可能指的是后一半或更小的市值,但是如果在基金的投资实践上,会把像中证1000这种指数也归类到小盘股里面去。

中证1000,它的市值排序是从801到1800这1000只市值排序的股票,它其实已经是前一半的股票了。

我们整个A股市场有5000多只股票,前1800已经是前一半了。

但是我们还是习惯把它叫成中小盘,因为它里面没有大盘,大家就已经习惯是把它叫做中小盘。

中小盘股票它的波动特性,跟大盘股确实会有一些差异。

股价的驱动因素,跟传统的我们所熟知的一些白马股和核心资产可能也会有所区别。

量化的优势在于广度

与小盘股投资相辅相成

问:大家很关心的一点就是,它的流动性可能没有大盘那么好,这个流动性的问题您是怎么解决?

苏秉毅:其实对于绝大多数的投资者来讲,都不用太担心流动性的问题。

首先,我们A股市场流动性坦白讲还是非常好的,

散户不用说肯定可以满足,即便是机构,其实在大多数的股票上面也问题不大。

尤其是对于中小盘股票来讲,我们通常会用量化的手段来进行辅助,或多或少都会有量化的手段进行介入。

量化的优势在于投资的广度,

可能单个小盘股它的流动性不是特别好,或者说量不多,

但是我买很多个股票,形成一个组合的话,它加起来就是一个很大的量,哪怕是像几十亿的基金,交易起来也没有问题。

所以在小盘股这个领域,有时候我们会更加侧重投资的广度,而不是深度。

我们更加注重把握广度上的机会,而不是在某个股票上赚大钱。

我们是通过大样本、大概率去赚一个合理的期望的水平。

量化挖掘规律,

人工最后决策

问:您的投资框架是两条腿走路,就是既做主动基本面的研究,也会去运用一些量化工具。能不能稍微给我们分享一下您的量化框架。

苏秉毅:量化这个东西,我觉得其实大家不用把它太神秘化。

量化我觉得是一个丰俭由人的事情,量化可以做得很高深,但也可以做得很浅显。

在我看来,所有可以规则化、可回溯的东西,都可以归为量化。

比如,最简单的,我们选低PE的股票,这本身就是一个量化

比如说我们去选股价在两块钱以下的股票,这本身也是一种量化。

所以我觉得对量化本身不用太迷信,或者说觉得很高不可攀,很高深莫测,完全没必要。

哪怕是普通的投资者,做量化也完全没有问题,只是在适合的领域做就可以。

我本人做的量化,可能是介乎于两者之间,既不是那么浅显,也不是那么高深。

我更重视的,还是量化这些模型最后反映的一个底层逻辑。

我一般很少去做那种单纯统计意义上的归纳,

因为单纯意义上的统计归纳,它有时候会有一个底层逻辑变了从而失效的风险。

量化本质上还是去做一个统计,然后应用在未来。

那我在统计出一个规律的时候,我还是要去探究它的底层逻辑是什么,

到底站不站得住脚,或者说在什么市场环境下它可能会有用。

这个其实是我做量化策略时,更关心的一个事情。

量化和主观上面结合的话,我其实更多是把量化作为一个辅助,它帮我提示一些股票提示信号,人工再来进行最后的决策。

市场抱团时表现会落后

定价效率高时比较有利

问:有没有考虑过,在什么环境下,您的投资策略可能没有那么理想?

苏秉毅:我们这种风格就有点像偏价值投资,可能大家就会更加好理解一点。

最不友好的时候,就是市场出现抱团的时候,

就是热点特别集中在少数板块和个股上面的时候,这时候就对我们这种投资风格会比较难受。

最典型的就是 2020 年前后,那个时候市场先后抱团白酒、新能源,只要是抱团,那对于我们这些偏价值的投资者就不是特别友好。

因为我们不去追高,比如说像那些市场热点,它已经涨得很高了,我们不可能去追,因为我们觉得它偏贵了。

但在那种市场风格上,就是贵的继续涨,我们认为便宜的标的就继续跌,这样子的话就显得会比较落后了。

问:表现在什么情况下会更好一些?

苏秉毅:表现比较好的时候就是,整个市场上说流动性开始恢复转好,

这时候可能就有更多的资金、去关注这些低位的股票,这时候大家的定价效率就会比较高。

具体来讲,比如说一个普涨的环境下面,就会比较好,像今年的一二月份,就是这种环境。

热点轮动比较比较快,不要集中在少数股票上面,轮动起来,此起彼伏,那这样子的话,定价效率就会比较高。

还有就是,当一些板块抱团到极致之后,它也总会有一个回归的过程。

这些高位的泡沫阶段性破裂之后,有些流动性就会转移到这些低位的股票上面来,这时候就会催生出一些新的热点。

在这种新老热点交替的时候,也会是价值投资或者说我们这种反转风格相对比较有利的时候。

更注重回撤修复

多久能够再创新高

问:您在回撤控制方面是有怎样的策略或者规划?

苏秉毅:首先,我管理基金的时候,我更看重的还是它的长远收益,我追求的是我的基金长远收益要尽量高。

所以,在回撤方面,其实我更关注的是一个回撤时长。

因为是偏股型基金,所以阶段性的回撤肯定是难免的。

但是考验我们,或者说体现基金经理能力的,就是我回撤完之后,到底多久能够爬出坑来。

多久能修复这个坑,多久能够再创新高?

再创新高就意味着,我基金里面所有投资人都能赚钱了。

这其实也是一个很重要的指标。

所以我在回撤这方面,我是更加追求长远的收益高,尽快能出坑,这可能是我关注的。

有时候在一些市场急速下跌的过程当中,我反而会选择加仓。

如果我们片面地去追求控制回撤,在一些市场不理性急跌的时候强行去减仓的话,这固然能控制住回撤,但这种行为是会牺牲掉长远的收益。

在市场发生不理性下跌的时候,作为一个没有资金约束的投资者,我觉得应该要敢于去接,敢于用盆去接筹码。

这才是长远来看创造收益率的最大来源。

- 结语-

投资报原创的稿件,有转载需要的,请留言。

投资报发布的、未标原创的,可直接转载,但需注明来源和作者。

本文作者可以追加内容哦 !