军工板块蓄势待发,盘点历史上表现最佳的主题基金

矮子里面拔将军。

作者 | 紫枫 编辑 | 小白

作者 | 紫枫 编辑 | 小白

上周日,常山大佬发布《市值风云2024年投资展望(一)》,点名了军工板块。 社区老铁们马上把这篇文章顶到热榜第一名,且纷纷表示,常老板要带领大家解套致富了。 (挖掘最新投资机会,上)

那咱也必须紧跟常山大佬的步伐,为擅长通过基金布局的朋友提供市场上表现比较优秀的军工主题基金。 废话不多说,现在上正餐! 注意,本文数据截止于1月15日。  军工ETF哪家强? 从历史表现看,军工板块的指数表现基本呈现出“牛市很强势,熊市很拉胯”的情况。 以中证军工指数为例,根据Choice数据显示,该指数发布于2013年12月,在2014年4月-2015年5月、2019年初至2021年末两个牛市阶段,该指数分别上涨254%和134.2%。 但是在2015年6月-2018年末、2022年初至今的两个熊市阶段,该指数分别大跌68.7%和40.4%。

军工ETF哪家强? 从历史表现看,军工板块的指数表现基本呈现出“牛市很强势,熊市很拉胯”的情况。 以中证军工指数为例,根据Choice数据显示,该指数发布于2013年12月,在2014年4月-2015年5月、2019年初至2021年末两个牛市阶段,该指数分别上涨254%和134.2%。 但是在2015年6月-2018年末、2022年初至今的两个熊市阶段,该指数分别大跌68.7%和40.4%。  (挖掘最新投资机会,上)

(挖掘最新投资机会,上)

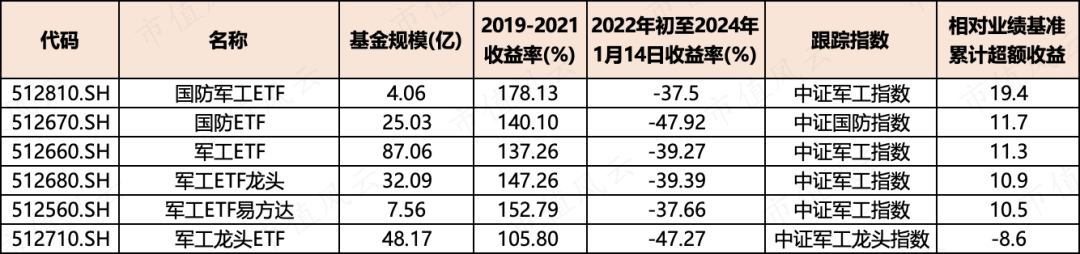

可以说,大盘不走好,军工板块难言有大行情,只有阶段性行情。 (一)6只ETF收益率对比 根据Choice数据统计,目前基金名称带有“军工”“国防”的基金有21只(如有A、C份额则只看A份额)。 如果投资者只想赚取行情,不喜欢主动权益型基金,那么ETF基金基本能满足各位的需求。 经过风云君筛选,目前正在运作的军工主题ETF共有6只,规模最大的达80多亿,最小的只有4亿。  (注:国防ETF和军工龙头ETF均成立于2019年7月,来源:Choice数据,制表)

(注:国防ETF和军工龙头ETF均成立于2019年7月,来源:Choice数据,制表)

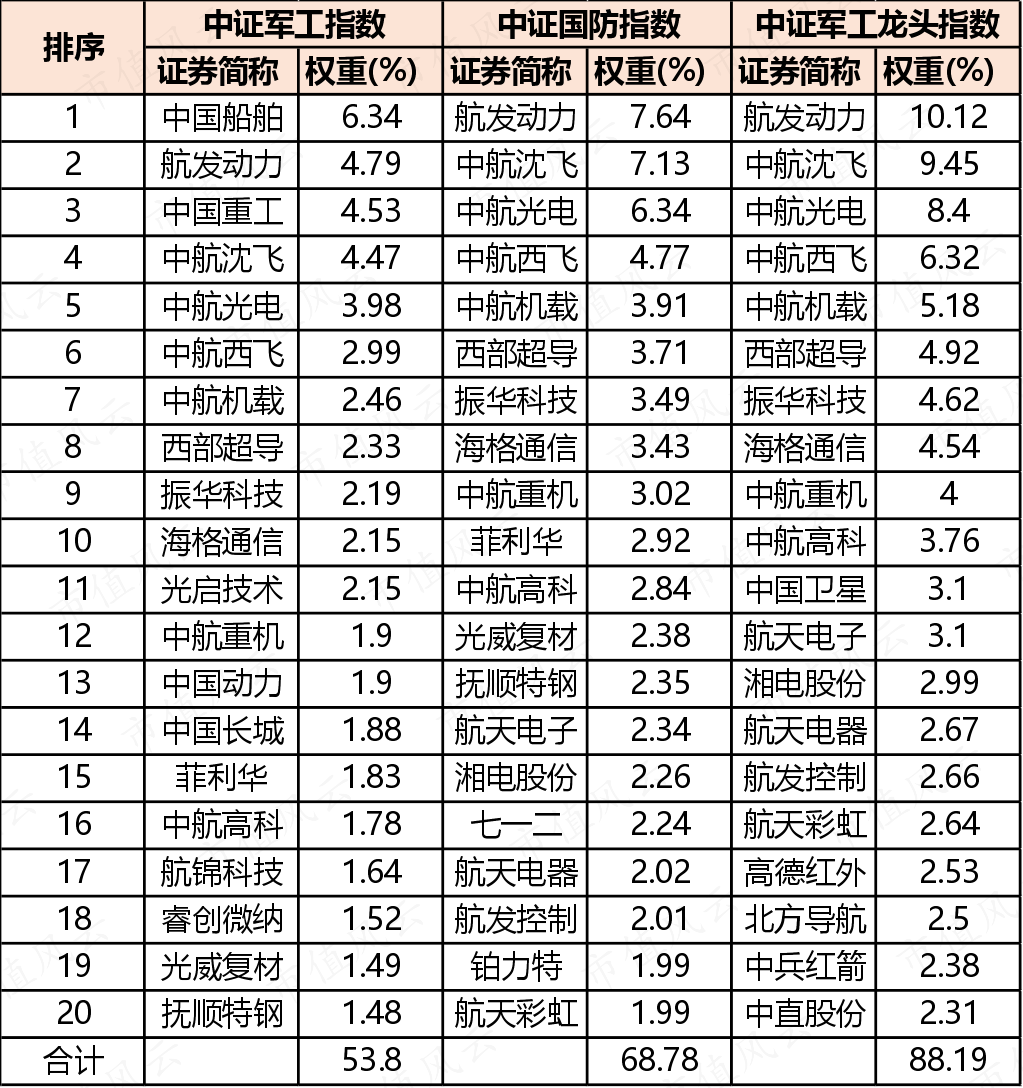

在2022年初至今的熊市阶段,由于跟踪指数的不同,国防ETF(512670.SH)和军工龙头ETF(512710.SH)的跌幅高于其余4只ETF,达到47%,后者基本在37%-40%之间。 值得一提的是,有4只ETF跟踪的指数为中证军工指数,创造的收益有小幅差别,这或许与基金经理仓位的主动配置、交易成本摩擦等有一定关系。 譬如,在2019年-2021年收益率最高的基金是华宝基金发行的国防军工ETF(512810.SH),2022年初至今的跌幅也相对最小,仅为37.5%,成立以来收益率相对业绩基准的累计超额收益最高。 但其基金规模反而最小,可能是销售渠道方面比较弱,基民接触不到。 而规模最大的是军工ETF(512660.SH),由国泰基金管理,在2019-2021年收益率相对较低,2022年初至今跌幅相对较大,这可能与交易成本摩擦有一定的关系。 当然,规模才是决定ETF成败的主要标准,能把军工ETF基金的规模做到八十多亿,国泰基金在渠道方面的实力毋容置疑。 因此,从历史表现上来看,如果在跟踪中证军工指数的ETF里面选择,国防军工ETF和军工ETF易方达(512560.SH)是不错的选择。 不过,对于大资金来说,这两只ETF的日均成交额仅为千万级别,略显不足,军工ETF的成交额则非常大,近一周日均成交额能接近3亿元。 (二)三只军工指数的区别 国防ETF跟踪中证国防指数,军工龙头ETF跟踪中证军工龙头指数,它们与中证军工指数有何不同? 我们直接看3个指数的前二十大重仓股名单:  (挖掘最新投资机会,上,来源:Choice数据) 中证军工龙头指数的前二十大重仓股的集中度最高,达到88.2%,这与其成分股只有30只有很大关系。 目前军工板块的上市公司主要是航空航天、材料方向,“四中一发”中航沈飞、中航光电、中航西飞、中航机载和航发动力是三个指数重仓股的标配,甚至在军工龙头指数的合计权重达到40%。 而中证军工指数和其他两个指数在成分股上最大的差别是包含了中国船舶和中国重工两家造船龙头,国防指数和军工龙头指数都专注航空航天和材料等方向的上市公司。 因此,看好船舶制造业进入新一轮高景气周期的投资者建议选择中证军工指数,如果看好军工整体行情的,国防ETF也是一个不错的选择。

(挖掘最新投资机会,上,来源:Choice数据) 中证军工龙头指数的前二十大重仓股的集中度最高,达到88.2%,这与其成分股只有30只有很大关系。 目前军工板块的上市公司主要是航空航天、材料方向,“四中一发”中航沈飞、中航光电、中航西飞、中航机载和航发动力是三个指数重仓股的标配,甚至在军工龙头指数的合计权重达到40%。 而中证军工指数和其他两个指数在成分股上最大的差别是包含了中国船舶和中国重工两家造船龙头,国防指数和军工龙头指数都专注航空航天和材料等方向的上市公司。 因此,看好船舶制造业进入新一轮高景气周期的投资者建议选择中证军工指数,如果看好军工整体行情的,国防ETF也是一个不错的选择。  主动权益类基金 此外,根据上一轮牛熊的数据来看,表现最好的军工主题基金其实是主动类基金。按照风云君对A股基金经理的了解,他们大多数能在牛市中创造超额收益,但是在熊市中不擅长控制风险。 因此,如果板块出现阶段性行情,基金经理的能力在一定程度上可以得到发挥。 接下来,风云君从多只军工主题的权益类基金中精挑细选了2只基金,跟各位分享。 (一)历史超额收益较高 易方达国防军工混合(A类001475.OF,C类015945.OF,此处仅列示A类数据)成立于2015年6月的牛市高位,目前管理规模高达130.4亿,是军工主题基金中唯一规模破百亿的基金,紧随其后的是上文提到的军工ETF(85.6亿)。

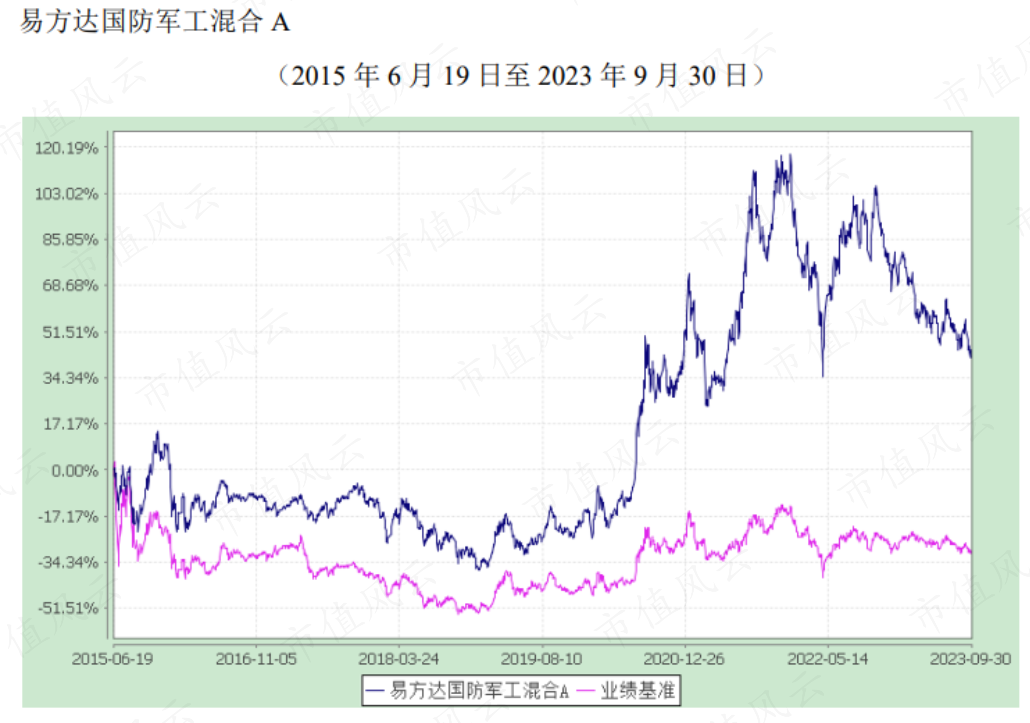

主动权益类基金 此外,根据上一轮牛熊的数据来看,表现最好的军工主题基金其实是主动类基金。按照风云君对A股基金经理的了解,他们大多数能在牛市中创造超额收益,但是在熊市中不擅长控制风险。 因此,如果板块出现阶段性行情,基金经理的能力在一定程度上可以得到发挥。 接下来,风云君从多只军工主题的权益类基金中精挑细选了2只基金,跟各位分享。 (一)历史超额收益较高 易方达国防军工混合(A类001475.OF,C类015945.OF,此处仅列示A类数据)成立于2015年6月的牛市高位,目前管理规模高达130.4亿,是军工主题基金中唯一规模破百亿的基金,紧随其后的是上文提到的军工ETF(85.6亿)。  (挖掘最新投资机会,上) 自成立至今累计收益率为20.1%,同期沪深300指数和业绩基准分别为-33.5%和-35.6%,该基金相较业绩基准的超额收益达到55.7个百分点。

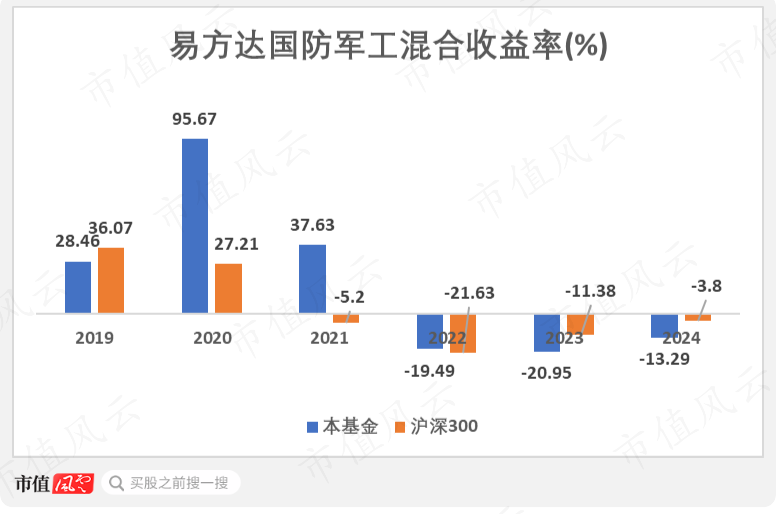

(挖掘最新投资机会,上) 自成立至今累计收益率为20.1%,同期沪深300指数和业绩基准分别为-33.5%和-35.6%,该基金相较业绩基准的超额收益达到55.7个百分点。  有老铁可能会说,这搞了8年多才赚了20%,有什么好关注的! 应该说,该基金的超额收益能做到50多个百分点,至少基金经理的能力还不错。 而且根据Choice数据显示,这个超额收益放在所有军工主题基金中绝对出类拔萃。 如果我们只从博弈的角度出发,并非长久持有,那就采取“矮子里面拔将军”的策略,挑相对最好的基金来参与行情。 从易方达国防军工混合最近5年的表现来看,2019年-2021年的累计收益率达到245.9%,远高于上面提到的军工相关ETF同期收益率150%左右,在所有军工主题基金中也是顶尖水平。 在2022年至今,该基金的净值下跌略高于同期军工ETF的37-39%的跌幅。 该基金在2024年开年仅十个交易日就下跌了13.3%,异常凶狠,这会不会是最后一跌?

有老铁可能会说,这搞了8年多才赚了20%,有什么好关注的! 应该说,该基金的超额收益能做到50多个百分点,至少基金经理的能力还不错。 而且根据Choice数据显示,这个超额收益放在所有军工主题基金中绝对出类拔萃。 如果我们只从博弈的角度出发,并非长久持有,那就采取“矮子里面拔将军”的策略,挑相对最好的基金来参与行情。 从易方达国防军工混合最近5年的表现来看,2019年-2021年的累计收益率达到245.9%,远高于上面提到的军工相关ETF同期收益率150%左右,在所有军工主题基金中也是顶尖水平。 在2022年至今,该基金的净值下跌略高于同期军工ETF的37-39%的跌幅。 该基金在2024年开年仅十个交易日就下跌了13.3%,异常凶狠,这会不会是最后一跌?  (挖掘最新投资机会,上,来源:Choice数据)

(挖掘最新投资机会,上,来源:Choice数据)

该基金由何崇恺管理,他在2019年11月末上任,至今管理年限有4.1年。  目前总管理规模达161.9亿,仅管理着2只基金,另一只基金易方达积极成长混合(110005.OF)虽然是全市场选股,但持仓也带有较明显的军工特色,这反映何崇恺的能力圈主要是军工及相关产业链。

目前总管理规模达161.9亿,仅管理着2只基金,另一只基金易方达积极成长混合(110005.OF)虽然是全市场选股,但持仓也带有较明显的军工特色,这反映何崇恺的能力圈主要是军工及相关产业链。  (挖掘最新投资机会,上,来源:Choice数据)

(挖掘最新投资机会,上,来源:Choice数据)

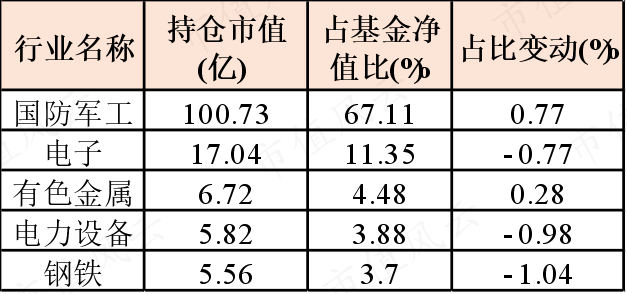

易方达国防军工混合常年有超9成的仓位持有国防军工及其相关的股票,按照申万行业划分,截止2023年中报,国防军工板块的持有比例超67.1%,电子的比例为11.4%,有色金属和电力设备板块分别为4.5%和3.9%。  (挖掘最新投资机会,上,来源:Choice数据) 从去年三季报的前十大重仓股来看,何崇恺更看好军工里面科技含量较高的分支,例如西部超导、钢研高纳和图南股份均有高性能合金材料业务,中航光电和振华科技的电子元器件业务等。

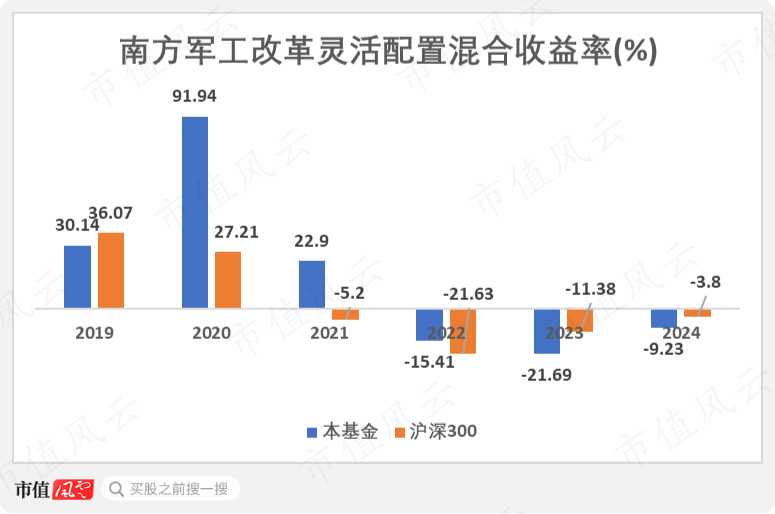

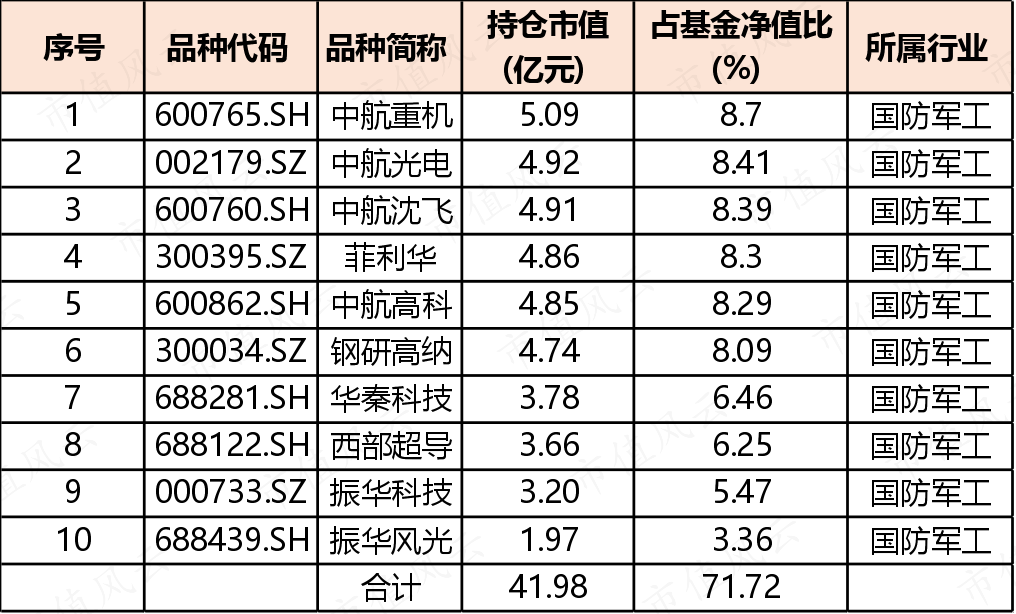

(挖掘最新投资机会,上,来源:Choice数据) 从去年三季报的前十大重仓股来看,何崇恺更看好军工里面科技含量较高的分支,例如西部超导、钢研高纳和图南股份均有高性能合金材料业务,中航光电和振华科技的电子元器件业务等。  (挖掘最新投资机会,上,来源:Choice数据) (二)机构持有比例较高 另外一只表现比较好的基金是南方军工改革灵活配置混合(A类004224.OF,C类011148.OF),基金规模为58.5亿元。 这只基金有两个亮点。 第一个,在一众军工主题基金中,这只基金2022年至今净值的跌幅相对较低,约为-38%,与军工相关ETF接近,但在2019-2021年的牛市中表现也不差,收益率累计超2倍,明显高于ETF。

(挖掘最新投资机会,上,来源:Choice数据) (二)机构持有比例较高 另外一只表现比较好的基金是南方军工改革灵活配置混合(A类004224.OF,C类011148.OF),基金规模为58.5亿元。 这只基金有两个亮点。 第一个,在一众军工主题基金中,这只基金2022年至今净值的跌幅相对较低,约为-38%,与军工相关ETF接近,但在2019-2021年的牛市中表现也不差,收益率累计超2倍,明显高于ETF。  (挖掘最新投资机会,上,来源:Choice数据)

(挖掘最新投资机会,上,来源:Choice数据)

第二个,机构持有比例相对最高。截止2023年半年报,A类份额的机构持有比例高达43.1%,相比2022年末的53.4%下跌了10.3个百分点;C类份额的机构持有比例达55.2%,相比2022年末的75.8%下滑了20个百分点。 但是,这个比例相比其他军工基金仍遥遥领先,至少说明基金的业绩在机构看来是比较认可的。 该基金的基金经理是邹承原、郑晓曦,基金经理年限分别为2.7年和4.6年,后者在2020年11月才开始管理这只基金,基本都是初出茅庐的状态。  (郑晓曦) 根据去年三季报的前十大重仓股来看,前6大重仓股主要投资“中航”系,且仓位比较平均,合计超50%。 但比较难受的是,这6只股近期都呈单边下跌的状态,估计让基民很不好受。

(郑晓曦) 根据去年三季报的前十大重仓股来看,前6大重仓股主要投资“中航”系,且仓位比较平均,合计超50%。 但比较难受的是,这6只股近期都呈单边下跌的状态,估计让基民很不好受。  (挖掘最新投资机会,上,来源:Choice数据) 综上所述,风云君对比了6只军工相关ETF过往的表现,并在主动权益类基金中挑选2只历史表现相对较好的基金。 近期市场情绪不算稳定,军工板块呈现单边下跌的状态,基民可以先相关基金列入自选观察,等到合适的机会再出手。 免责声明:本报告(文章)是基于上市公司的公众公司属性、以上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)为核心依据的独立第三方研究;市值风云力求报告(文章)所载内容及观点客观公正,但不保证其准确性、完整性、及时性等;本报告(文章)中的信息或所表述的意见不构成任何投资建议,市值风云不对因使用本报告所采取的任何行动承担任何责任。

(挖掘最新投资机会,上,来源:Choice数据) 综上所述,风云君对比了6只军工相关ETF过往的表现,并在主动权益类基金中挑选2只历史表现相对较好的基金。 近期市场情绪不算稳定,军工板块呈现单边下跌的状态,基民可以先相关基金列入自选观察,等到合适的机会再出手。 免责声明:本报告(文章)是基于上市公司的公众公司属性、以上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)为核心依据的独立第三方研究;市值风云力求报告(文章)所载内容及观点客观公正,但不保证其准确性、完整性、及时性等;本报告(文章)中的信息或所表述的意见不构成任何投资建议,市值风云不对因使用本报告所采取的任何行动承担任何责任。

以上内容为原创 未获授权 转载必究

本文作者可以追加内容哦 !