理财周刊 | 美联储暂停加息,QDII基金表现突出

一周概况:

一、市场回顾

上周,美联储暂停加息,美债收益率大幅回落,美股回升。国内PMI数据转弱,但外围风险偏好提升加上中央金融工作会议召开等利好推动下,A股震荡回升。

全球市场:美联储和英国央行11月均暂停加息,美债收益率大幅回落,美元指数震荡下跌,美股大幅回升,全球权益市场风险偏好提升。

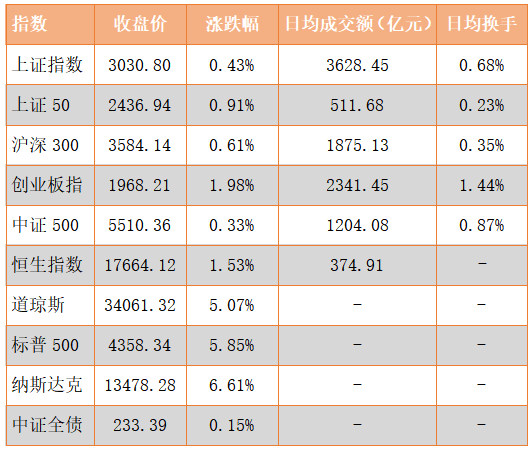

A股表现:10月PMI数据有所走弱,对市场造成一定扰动,但在中央金融工作会议召开、美联储暂停加息、茅台提价、基金自购等刺激下,权益市场走高。沪指在3000点附近震荡后回升,A股单周总体表现较好,主要指数悉数上涨。其中,创业板指表现最强,单周上涨1.98%,中证500相对涨幅较小,单周上涨0.33%。

国内债市:上周资金面一度紧张,隔夜利率大幅飙升,但主要是短期资金供求关系因素扰动为主,市场总体资金利率逐步回落,央行公开市场净回笼9260亿元。资金面好转、PMI数据转弱,债市继续回升。十年期国债收益率由2.736%大幅回落至2.678%。

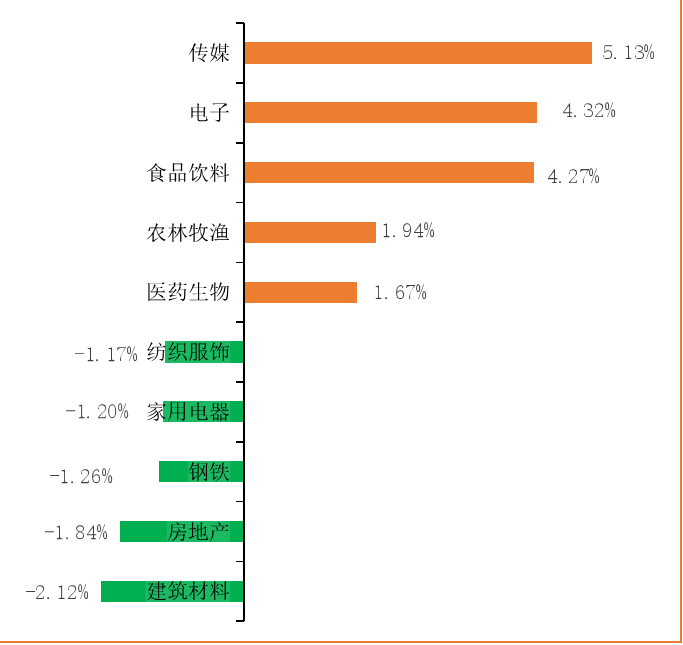

上周,申万一级行业指数涨跌各半,传媒、电子、食品饮料、农林牧渔、医药生物等行业行业指数涨幅居前,建筑材料、房地产、钢铁、家用电器、纺织服装等行业指数跌幅居前。

二、基金表现

2.1 场外基金

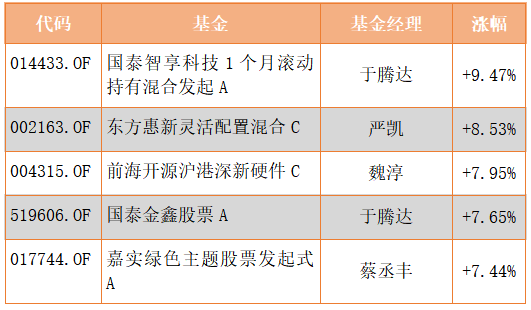

(1)上周,权益类基金平均收益仍为正,但较前一周有所转弱。其中,普通股票型基金平均涨跌幅为+1.04%,偏股混合型基金平均涨跌幅为+0.99%,平衡混合型基金平均涨跌幅为+0.36%,灵活配置型基金平均涨跌幅为+0.71%,指数型股票基金平均涨跌幅为+0.59%。

个基方面,国泰智享科技1个月滚动持有混合发起A收益率最高,单周涨幅为+9.47%。

权益类基金一周涨跌幅排名前五:

(2)固收类基金方面,上周混合债基金收益转弱,但纯债基金和货币基金收益好转。其中,偏债混合型基金平均涨跌幅为+0.19%;混合一级债基平均涨跌幅为+0.07%,混合二级债基平均涨跌幅为+0.10%;中长期纯债平均涨跌幅为+0.12%,短期纯债平均涨跌幅为+0.09%;指数型债券基金平均涨跌幅为+0.09%;货币型基金区间平均涨跌幅为+0.03%,区间7日年化收益率均值为+1.91%。

个基方面,鹏华安润混合C的单周收益率最高,为+5.60%。

固收类基金一周涨跌幅排名前五:

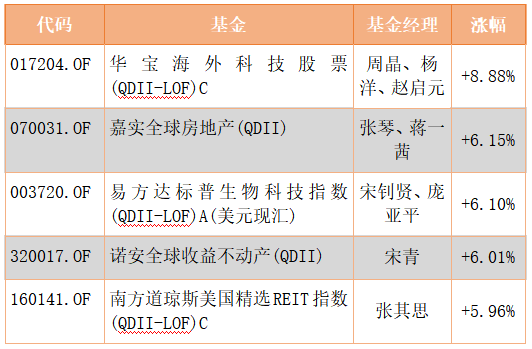

(3)QDII上周收益大幅转强。其中,股票型平均涨跌幅为+3.26%,混合型平均涨跌幅为+1.17%,债券型平均涨跌幅为+0.44%,商品等另类投资型平均涨跌幅为+2.42%。

个基方面,华宝海外科技股票(QDII-LOF)C单周涨幅最大,为+8.88%。

QDII基金一周涨跌幅排名前五:

(4)上周FOF基金平均收益为正,股票型和债券型收益略转弱,养老型收益略转强,混合型收益基本持平。其中,股票型平均涨跌幅为+0.76%,混合型平均涨跌幅为+0.03%,债券型平均涨跌幅为+0.03%,养老目标FOF平均涨跌幅为+0.08%。

个基方面,华夏优选配置股票(FOF-LOF)C单周收益率最高,为+1.76%。

FOF基金一周涨跌幅排名前五:

2.2 场内基金

(1)上周,ETF基金平均涨跌幅为+0.94%,较前一周略微转弱。个基方面,表现较突出多为游戏、传媒、半导体、芯片等行业相关及恒生医药、纳指等相关的ETF基金,其中创新100ETF基金表现最佳,单周涨幅为+8.14%。

ETF基金一周涨跌幅排名前五:

热门行业主题ETF基金一周涨跌幅靠前基金

(2)LOF基金单周平均跌幅为+0.86%,较前一周好转,原油、传媒、电子等相关的LOF基金表现相对较好。个基方面,中信保诚双盈LOF表现最佳,单周上涨+25.13%。

LOF基金一周涨跌幅排名前五:

热门行业主题LOF基金一周涨跌幅靠前基金

三、基金发行

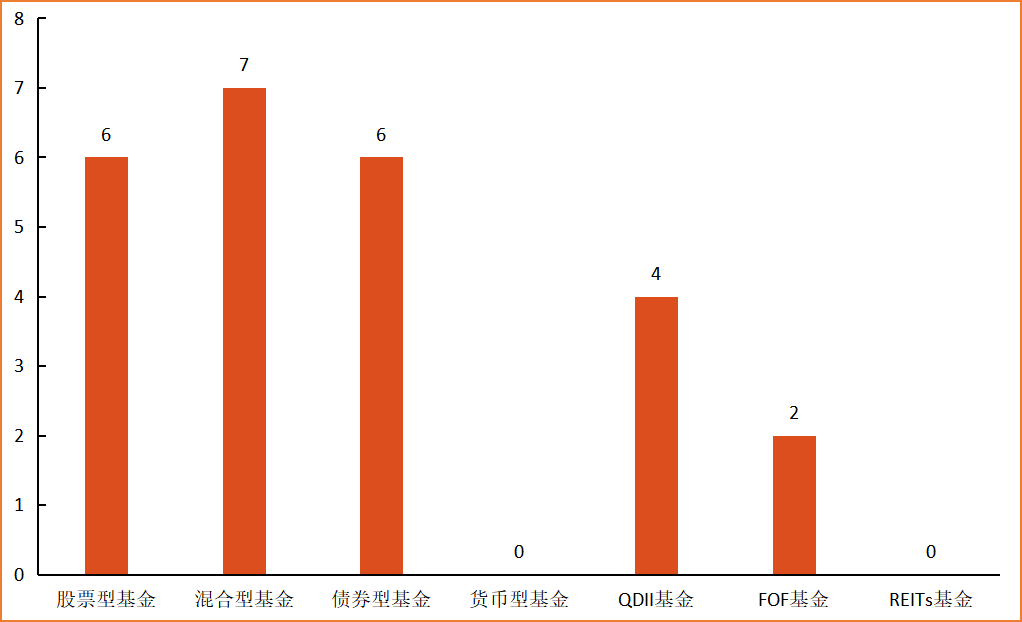

上周共计发行25只基金;其中,股票型基金共发行6只,混合型基金发行7只,债券型基金发行6只,QDII基金发行4只,FOF基金2只。(注:按基金成立日计)

发行份额最大的为兴证全球恒荣债券基金,发行份额为75.39亿份。

周基金发行情况统计:

周发行份额前五基金:

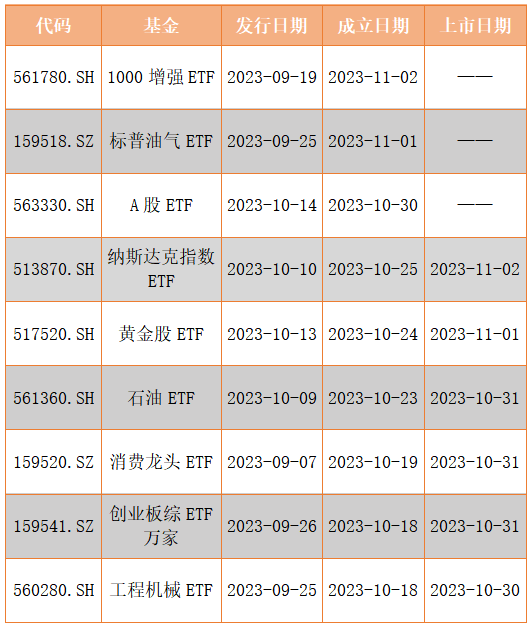

近期ETF基金发行成立情况:

四、基金份额

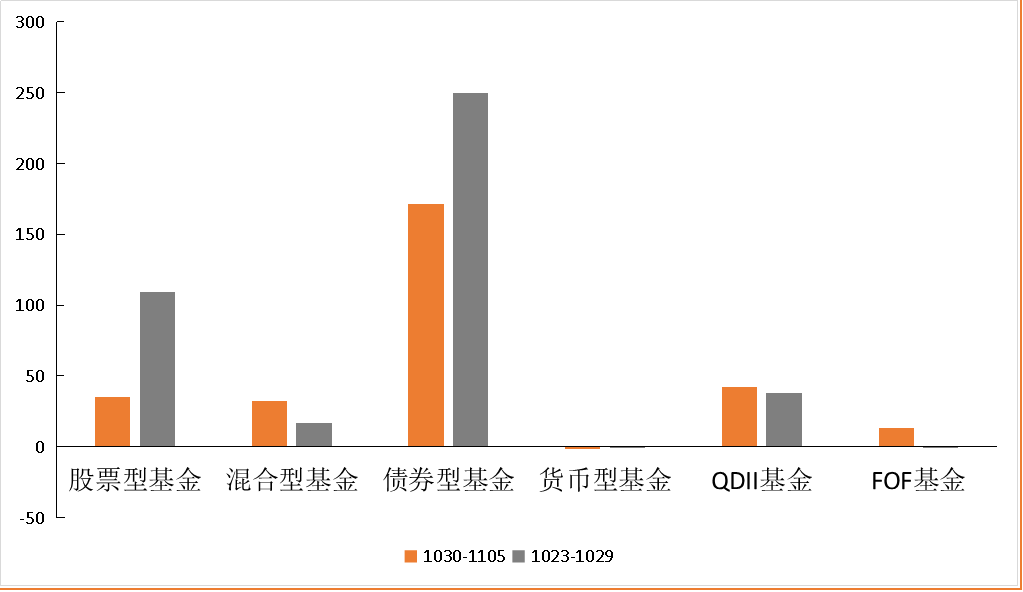

截至11月5日,公募基金合计总份额约为26.65万亿份,较上周增加293.08亿份。

其中,股票型基金份额增加约35.05亿份,混合型基金份额增加约32.20亿份,债券型基金份额增加约171.41亿份,货币市场基金份额减少约0.54亿份,QDII基金份额增加约42.18亿份,FOF基金份额增加约13.54亿份。

近两周各类型基金份额变化情况(单位:亿份):

上周,ETF基金份额总体增加约57.08亿份,其中,股票型增加约11.56亿份,债券型增加约0.11亿份,货币型减少约0.54亿份,QDII类增加约46.71亿份,另类投资型减少约0.77亿份。

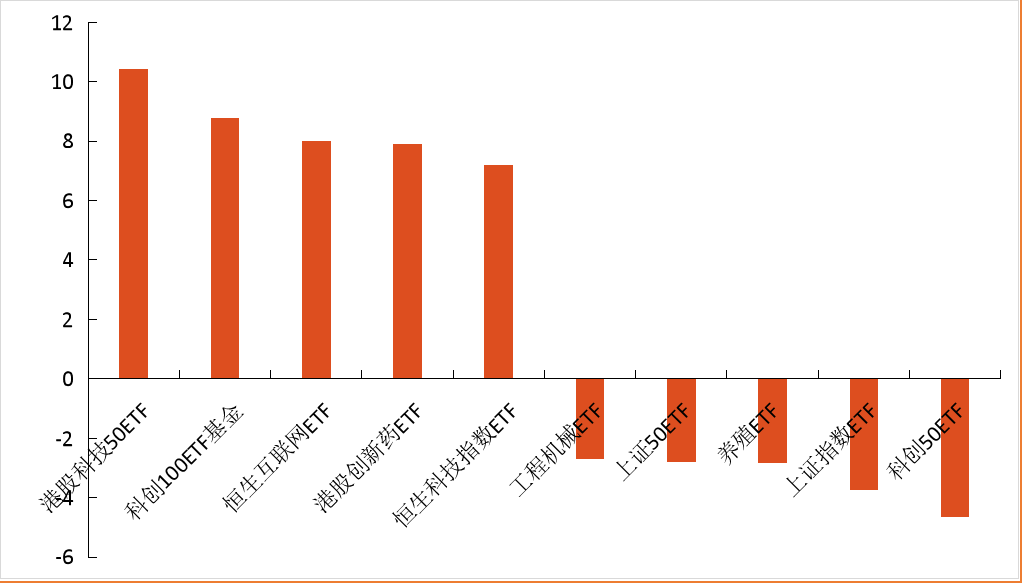

个基方面,港股科技50ETF和科创100ETF基金份额增加较多,科创50ETF和上证指数ETF份额减少较多。

周ETF份额变动前五后五(亿份)

五、基金资讯

(1)南方基金接力自购,8月以来公募、券商资管累计自购超31亿,多位高管表态积极做多中国资产。

南方基金11月3日发布公告称,基于对中国资本市场长期健康稳定发展的信心,公司将于近期运用固有资金2亿元投资旗下权益类公募基金。

这也是近两个多月以来南方基金第二次官宣自购。此前的8月21日,南方基金也宣布运用固有资金合计5000万元投资旗下权益类基金,并承诺至少持有1年以上。

不仅仅是南方基金,近来,在资本市场持续调整的背景下,多家资管机构都纷纷出手自购。易方达、华夏基金、广发基金、富国基金、招商基金等基金公司更是不止一次公告自购旗下权益类产品。

如若将时间再向前回溯,8月21日至今,已有37家基金公司、券商及券商资管发布自购公告,自购金额合计达到31.22亿元。

其中,公募合计自购金额为23.82亿元,券商及旗下资管合计自购金额为7.40亿元,自购投向均为旗下权益类基金,以真金白银呵护市场。

多家基金公司高管表态:积极做多中国资产

在自购之外,多家基金公司高管也表示会以实际行动积极做多中国资产。他们认为,站在当下的时点,各种不利因素正在消退,利好因素不断累积,中长期看,当下是布局A股的较好时点。

南方基金总经理杨小松认为,2023年8月以来一揽子稳增长措施持续落地,各项经济数据企稳回升,经济走弱和预期转弱的循环已被阻断。“我们坚定看好中国经济长期增长潜力,将与行业同仁一道,积极做多中国资产。”

在他看来,中国经济具有强大韧性和远大发展前景,据央行测算,“十四五”期间我国潜在GDP增速为5.1%至5.7%,表明中国经济在未来很长一段时间内都会处于增长潜力持续释放的重要阶段。同时,中国拥有全球最大的市场和最完整的工业体系,中国特色资本市场的生态体系也在持续完善。“我们相信,在金融高质量发展精神的引领下,资本市场的投资功能将更加凸显,投资者的获得感有望得到质的提升。”

富国基金总经理陈戈分析,随着一系列政策措施的出台,宏观经济和企业盈利逐渐改善,权益资产有望迎来新一轮回报周期。从当前资本市场环境来看,增量资金入市正迎来难得的机遇窗口期——目前沪深300的PE估值为11.2倍,上证综指PE估值为12.6倍,均已接近历史底部区间,而国际横向比较来看也明显低于日本、韩国和美国的宽基指数估值;A股股权风险溢价当前也处于历史80%的高分位水平,意味着股债相对回报率已非常具有吸引力,这凸显了当下权益资产的配置价值。

“当前,我们怀着极大的热情,积极拥抱A股,静待长期回报。”陈戈称。

“从机构投资者角度出发,当前资产端和资金端的积极因素正在汇聚,对接下来资本市场的稳定向好发展充满信心。”广发基金总经理王凡指出,中央金融工作会议提出了强化市场规则,促进长期资本形成,提升跨境投融资便利化,吸引更多外资金融机构和长期资本来华展业兴业等举措,机制的优化有望汇聚更多长期资金投向实体经济,推动形成更加繁荣、活跃的市场生态。

华夏基金总经理李一梅表示,站在当下的时点,各种不利因素正在消退,利好因素不断累积,经济底、政策底、盈利底、估值底、情绪底,A股“五重底”已经相继出现。随着越来越多长期资金和聪明资金入市,市场底部特征不断累积,“A股钟摆”已至低谷,回摆可期,“我们更应该坚定地逆人群潮流而行,在市场情绪低点买入并长期持有,在黎明前积累更多高性价比的份额。”

在招商基金研究部首席经济学家李湛看来,在市场企稳之际,市场格外关注增量资金来源,公募基金自购可为市场注入增量流动性和市场信心,也有利于引导市场进行价值投资。“在政策引导、信心提振、资金支持等方面,各方采取了多项有效措施,进一步夯实了市场底,A股有望迎来一轮修复窗口。”

“当前我国经济处于持续恢复进程中,无论从经济基本面还是宏观政策方面来看,我们都对中国经济长期向好抱有坚定的信心。”易方达基金董事长(联席)兼总经理刘晓艳指出,企业盈利增长、股息收益和估值变化是投资股市的收益的三部分,综合这三方面来看,集中了中国优质企业的A股市场整体下行风险有限,当前时点具备长期配置价值。(文章来源:财联社)

(2)布局年末机会,11月权益类基金“55连发”。

刚刚步入11月,就有55只权益类基金进入发行期或计划发行。随着近期利好因素的催化,各路资金逐渐入场,提前布局A股年末反弹机会。

数据显示,11月共有近90只基金将启动发行,其中权益类基金有55只。仅月初的前两个交易日,就有24只权益类基金进入发行期,其中有19只权益类基金。

多家大型基金公司加入了11月权益类基金的发售大军,比如华夏基金将发行9只产品,包括华夏瑞益混合等;南方基金旗下多只权益类基金也在月初启动发售,包括南方前瞻共赢三年定开混合等;易方达基金、富国基金、华安基金等也在11月权益类基金发行队列中。

其中,还包括一些浮动费率基金。比如11月伊始已启动发售的华夏信兴回报混合、中欧时代共赢混合,以及后续将发行的兴证全球可持续投资三年定开混合等。此前,部分产品如杨金金管理的交银瑞元三年定期开放混合、鲍无可管理的景顺长城价值发现混合的首募规模均超10亿元。(文章来源:上海证券报)

(3)公募基金三季度动向曝光,四大行业持仓市值明显增长。

随着公募基金三季报披露收官,基金重仓股也随之浮出水面。证券时报·数据宝统计,三季度末共有2929只股票现身公募基金前十大重仓股名单。

四大行业基金持仓市值明显增长

分行业来看,7个行业基金持仓市值在千亿元以上。其中食品饮料行业基金持仓市值最高,也是唯一一个基金持仓市值超过4000亿元的行业,合计持股总市值达4068.34亿元;医药生物、电子、电力设备、计算机、非银金融、汽车行业的基金持仓市值均超千亿元。

与半年报数据相比,第三季度中,16个行业的基金持仓市值环比呈现增长,其中非银金融、食品饮料、银行、医药生物四个行业的基金持仓市值均增长超过百亿元。从持有股票数量来看,第三季度中,电子、医药生物、基础化工行业的基金重仓个股数量呈现明显增长,均增长超30只。

何帅、曹名长、丘栋荣等一众明星基金经理都在三季度对医药板块进行了加配。在三季度报中,丘栋荣明确重点关注业务成长属性强的医药科技股以及需求增长有空间、供给有竞争优势、高性价比的医药制造行业。

4只白酒股位列三季度基金重仓股前十

从持仓市值来看,公募基金三季度重仓股中,贵州茅台、宁德时代、泸州老窖、五粮液、药明康德、迈瑞医疗、恒瑞医药、招商银行、山西汾酒、中国平安位列前十大重仓股。

贵州茅台继续稳坐公募基金重仓股首位的宝座,共有1734只公募基金持仓,比半年报增加151只基金。截至三季度末持仓市值达到1478.99亿元;宁德时代紧随其后,持仓市值为1028.24亿元,持股基金数达1451只。泸州老窖、五粮液、药明康德、迈瑞医疗的持仓市值均未超千亿元。

与二季度末相比,公募基金前十大重仓股名单有所变动,二季度末位列公募前十大重仓第7位的阳光电源跌出前十位的排名,排在第19位。阳光电源三季度末获基金持有2.38亿股,较二季度末减少了5612万股,在股价下跌的影响下,基金持有的市值降至212.69亿元。基金前十大重仓股中,白酒股数量有所增加,除贵州茅台、泸州老窖、五粮液保持在前五位之外,山西汾酒进入前十阵营。三季度,基金持有山西汾酒1.29亿股,较二季度末增加2968.69万股,持仓市值达308.59亿元。

招商银行、中国平安的基金持仓市值排进前十,金山办公、中兴通讯的基金持仓市值跌出前十,药明康德从二季度末公募重仓股末位提升至第五位。

多只新能源股遭基金大幅减持

从公募基金整体持仓看,13只股票在第三季度遭到基金减持超亿股。永泰能源基金减持数量最多,减少3.21亿股。今年以来煤炭价格有所回落,企业业绩承压,市场行情表现平淡, 遭到机构投资者减仓。永泰能源三季报显示,公司前三季度主营收入219.79亿元,同比下降18.16%;归母净利润16.24亿元,同比上升5.35%;第三季度单季度归母净利润6.11亿元,同比下降20.74%。

值得关注的是,包含宁德时代、晶澳科技、阳光电源在内的多只新能源个股被基金大幅减仓。

晶科能源、宝新能源、晶澳科技在第三季度中均遭到基金减持超亿股。银华基金基金经理李晓星管理的银华心怡三季度大幅减仓新能源相关个股,德业股份、晶澳科技、锦浪科技等均退出该基金前十大重仓股。知名基金经理冯明远管理的信澳新能源产业在第三季度中减仓新能源,加仓电子行业,十大重仓股中的5只电子股的持股量出现大幅增加。

不过也有基金继续坚守新能源。刘格菘旗下基金三季度坚守新能源持仓,未做大的结构调整。郑澄然的广发高端制造,十大重仓股中有9只新能源个股。

刘格菘在三季报中表示,全球比较优势制造业的定义中,新能源、汽车、电子等成长行业及公司在业绩增长以及对股东回报的贡献方面都有较好的表现。市场担忧的是高景气爆发后的增速回落和后续行业的竞争加剧,将对公司盈利能力带来负面影响。市场在经历极端情绪宣泄后终会回归理性。中长期来看,成长性标的的吸引力已经非常显著,他表示对持仓标的充满信心。(文章来源:证券时报网)

(4)三季度公募基金加仓港股。

公募基金三季报披露完毕。尽管港股三季度走势疲弱,但公募依然选择加仓。据国信证券统计,截至三季度末,普通股票型基金港股仓位中位数为12.93%,相较二季度末增加了1.65个百分点;偏股混合型基金港股仓位中位数为10.09%,相较二季度末增加了1.41个百分点。

华西证券数据显示,主动权益类基金三季度对港股的配置比例为11.74%,位于历史90%以上分位点。截至三季度末,共有984只(上期845只)基金对港股进行配置。

行业方面,公募三季度持有港股医疗保健、能源、金融行业仓位环比回升,资讯科技、必需性消费仓位则显著回落。

腾讯等多只港股跻身公募重仓股。数据显示,截至三季度末,腾讯控股位列公募基金第四大重仓股,共有561只基金持有腾讯控股,持股数合计1.4亿股。此外,美团、中国海油、中国移动、药明生物、快手等也位列基金前五十大重仓股。

增减持方面,三季度公募基金增持居前个股有药明生物、中国海油、快手、小鹏汽车等,减持居前个股为腾讯控股、比亚迪、理想汽车、华润啤酒等。

记者注意到,张坤、丘栋荣等多位明星基金经理重仓港股。截至三季度末,丘栋荣管理的中庚价值领航前十大重仓股中就有8只港股。

恒生指数预计,2023年港股总回购规模将达到929亿港元,约为此前五年回购均值的3.9倍。

数据显示,三季度恒生指数下跌5.85%,但恒生科技指数上涨0.24%,南下资金则持续流入。数据显示,南下资金三季度流入1347亿元人民币,较二季度显著增加,并且为2021年二季度以来季度最大净流入。(文章来源:深圳商报)

(5)公募内部上演资金“迁徙”,ETF成最大赢家。

在震荡的市场中,ETF成为受欢迎的品类。10月29日,易方达基金宣布自购2亿元沪深300ETF,中央汇金公司近期宣布开始持续买入ETF,机构在震荡市频频出手买入ETF,基金三季报数据也印证了这一趋势:ETF规模逆势增加再创新高,达2万亿元,公募基金内部资金上演了一场“大迁徙”。

进入四季度,股票型ETF规模仍然持续增加,不过,不同产品之间份额有增有减,投资者积极通过ETF挖掘A股市场结构性机会。

资金向ETF积聚

在近期震荡的市场中,ETF成为一些机构重点买入对象。10月23日晚,中央汇金公司发布公告称,当日买入ETF,并将在未来继续增持。10月29日,易方达基金发布关于运用固有资金投资旗下基金的公告。易方达基金表示,公司将于近日运用固有资金2亿元投资易方达沪深300交易型开放式指数发起式证券投资基金。

事实上,今年以来,在市场持续调整的背景下,ETF等被动型基金受到投资者青睐,规模保持增长。天相投顾发布的基金三季报数据显示,截至三季度末,纯指数股票基金规模为2.00万亿元,这一数据在去年底为1.62万亿元,今年一季度末和二季度末分别为1.70万亿元和1.83万亿元。

其他主动偏股型基金今年以来规模则出现不同程度下降,积极投资股票基金规模从去年底的6638.63亿元降至今年三季度末的6172.75亿元,混合基金规模从去年底的4.87万亿元降至今年三季度末的4.10万亿元,公募基金内部资金上演了一场“大迁徙”。

除了存量ETF,新发ETF也在快速推进,重磅产品纷纷获批。10月18日,深市旗舰指数深证50指数推出,10月27日,首批深证50ETF火速获批,分别是易方达深证50ETF、富国深证50ETF,相关发行工作已在筹备中。10月24日,第二批科创100ETF获批,“花落”易方达基金、华夏基金和华泰柏瑞基金,并且快速确定发行日期,在10月30日集中发行。

宽基ETF份额快速增长

进入四季度,虽然A股出现较大调整,但场外资金在进场“抄底”,股票型ETF规模逆势增长。Wind数据显示,截至10月27日,10月以来698只可统计的股票型ETF份额合计增长134.69亿份,60只股票型ETF10月以来的份额增长超过1亿份。

具体来看,10月以来截至10月27日份额增加较多的产品是宽基ETF,份额增加最多的10只股票型ETF中,7只是宽基ETF。

具体到产品,10月以来截至10月27日份额增加最多的是行业ETF华宝中证医疗ETF,份额增加35.56亿份。份额增加第2到第8的股票型ETF分别是易方达沪深300ETF、华夏上证科创板50ETF、富国上证综指ETF、易方达上证科创板50ETF、华泰柏瑞沪深300ETF、华安创业板50ETF、易方达创业板ETF,均是宽基ETF,上述7只产品10月以来份额分别增加34.07亿份、20.43亿份、17.45亿份、16.65亿份、14.88亿份、13.11亿份、12.53亿份。

另外,易方达沪深300医药卫生ETF、国泰中证全指证券公司ETF、南方中证新能源ETF、永赢中证沪港深黄金产业ETF等是10月以来份额增加较多的行业ETF。

值得一提的是,一些股票型ETF在市场下跌之际还逆势创下规模新高,比如华宝中证医疗ETF在10月26日规模达695.20亿份,创历史新高。

中证1000ETF是10月以来份额减少最多的ETF,截至10月27日,华夏中证1000ETF、易方达中证1000ETF、南方中证1000ETF10月以来截至10月27日份额分别减少21.24亿份、15.91亿份、12.30亿份。(文章来源:中国证券报)

(6)债基火热!三季度末规模8.51万亿,占整体公募基金比重31.43%,创历史新高!

随着三季度报陆续披露,债基的三季度表现也受到广泛关注。财联社梳理统计,三季度债基总规模已经达到了8.51万亿元,占整体公募基金的比重达到了31.43%,创历史新高。整体来看,债基仍维持净流入,不同债基品种之间收益水平有所分化。在低利率低波动的大趋势下,被动产品或将成为债基新的增长点。

三季度债基维持净流入,规模8.51万亿创历史新高

根据中信证券首席经济学家明明的统计,三季度债基总规模已经达到了8.51万亿元,占全体公募基金的比重达到了31.43%,创历史新高。其中中长期纯债基金占比最高,达62%。就投资者结构来看,债基整体以机构投资者为主,占比高达86.52%。

今年以来债基维持净流入,但三季度净流入规模收窄,根据国联证券分析师干露,朱人木的测算,中长期债基Q3净流入1078.4亿元,流入资金量锐减;短债基金三季度资金小幅流出。混合型基金中仅混合债券二级基金Q3实现资金净流入205.3亿元,一级债基和偏债混合基金均净流出。

收益表现方面,根据中金公司研报统计,一级债基凭借着较好的防御属性,三季度有九成实现正回报,平均收益0.5%,各产品收益分布也相对集中;可转债基金收益相对落后,三季度平均回报仅为-2.9%;权益仓位较高的偏债混合及灵活配置型基金三季度也收跌1%左右。

一级债基回撤明显低于其他品类(中位数仅为0.5%),二级债基最大回撤中枢在2%附近,灵活配置、偏债混合型基金则在3%附近,不少可转债基金最大回撤超10%。

债基全体降久期,低波动趋势下被动型或是新增长点

波动偏好方面,国联证券指出,纯债基金三季度均降低杠杆,混合债基中二级基金杠杆率较二季度上升1.53PCT,其余混合债基均小幅降低杠杆。可转换债券型基金杠杆率较二季度上升2.27PCT。除偏债混合型基金小幅提升久期外,所有债券基金均缩短久期。中长期纯债型基金与短期纯债型基金分别缩短久期0.18年/0.11年至1.81年/0.79年,一级债基和二级债基分别缩短久期0.22年/0.09年至1.68年/1.8年,偏债混合型基金小幅提升久期至1.92年。

明明认为,长远来看,在低利率、低波动的整体趋势下,主动利率债产品收益及波动率的差异进一步收敛。此外,投资者信用风险偏好降低、下沉收敛,投资标的选择趋同、投资策略趋同,超额收益进一步压缩。被动产品低费率、信息透明、风险收益特征清晰的特点将进一步突出。此外,债券ETF可以实现“T+0”交易,有助于投资者进行流动性管理。T日买入债券ETF,T日就可以卖出,非常便捷,大大提升资金利用率。被动债基和债券ETF将成为债基新的增长点。(文章来源:财联社)

(7)公募10月调研“勤奋榜”:嘉实、汇添富、华夏居前三,海康威视、立讯精密等被扎堆调研。

公募10月调研榜单出炉,嘉实基金、汇添富、华夏基金、博时基金、富国基金依次摘下调研前五名。银华基金与南方基金则以微弱差异,分列六、七名。

年初至今,公募调研前三依次为嘉实基金、汇添富、博时基金,这3家年内调研总次数均超2000次,调研个股总数均超1000只。比较过去2年同期数据发现,嘉实基金稳居“调研劳模”的同时,公募调研的第二、第三名通常在华夏基金、南方基金或博时基金中产生。今年以来公募调研排名第二的汇添富较以往变化较大,对比过去两年,2022年调研总次数、调研个股总数排名均在第22名,2021年的相关排名也在前十名开外。

10月以来,公募参与调研个股共计1576只,被公募调研较多的个股多所属工业机械、半导体产品、电子部件与设备、电子元件、电子设备和仪器等行业。月初至今,2家光通信个股天孚通信、中际旭创均被超200家公募调研过。

据调研记录,不少知名基金经理位同时列调研名单之中。10月以来,睿远基金朱璘、泉果基金赵诣以及兴证全球基金的谢治宇、任相栋,均调研了海康威视;睿远基金朱璘、傅鹏博、赵枫,富国基金白冰洋,兴证全球基金乔迁、谢治宇,均调研了立讯精密;此外,诺德基金罗世锋、富国基金白冰洋以及兴证全球基金谢治宇、任相栋均调研了德赛西威。

汇添富拿下年内公募调研第二名

公募10月的调研总次数、调研个股总数前十,均为同一批公募基金,且2份排名差异较小。

在公募调研总次数、调研个股总数的10月排行榜上,嘉实基金、汇添富、华夏基金、博时基金、富国基金分列前五名。wind数据显示,这5家公募10月调研总次数分别为227次、168次、139次、137次、127次,调研个股总数分别为212只、162只、134只、128只、118只、118只。

在公募10月调研总次数排名上,南方基金仅以1次之差排名银华基金之后;而在调研个股总数的排名上,南方基金比银华基金多调研了5只个股,排名位于银华基金之前。

在公募10月调研的2份榜单上,交银施罗德、招商基金、广发基金均依次排名第八至第十。

经统计,今年以来,调研总次数超过2000次的公募、调研个股总数超过1000只的公募均仅有3家,分别为嘉实基金、汇添富、博时基金。wind数据显示,公募年内调研前三的总次数分别为2894次、2162次、2086次,调研个股总数分别为1216只、1045只、1004只。

在调研偏好上,公募基金仍更青睐深市个股,且差距较为明显。调研个股总数排名前十的公募,所调研的深市个股、沪市个股分别有936只、360只。月初至今,达诚基金、新沃基金、红塔红土基金、同泰基金等公募均未曾调研过沪市个股。

多位明星基金经理同时参与个股调研

数据显示,10月以来,公募参与调研个股共计1576只,其中20只个股被不低于100家公募调研过,其中2家光通信个股天孚通信、中际旭创均被超200家公募调研过。

按Wind行业划分,这1576只个股中,所属工业机械、半导体产品、电子部件与设备、电子元件、电子设备和仪器个股,被公募调研较多,对应行业分别有139只、87只、86只、82只、72只个股被公募调研过。

10月以来,睿远基金朱璘调研了海康威视、立讯精密、国瓷材料、天赐材料;傅鹏博一同调研了立讯精密、国瓷材料。同在10月,赵枫调研了华明装备、立讯精密、温氏股份。

同是个人系公募,泉果基金赵诣参加了朗新科技、海康威视10月的调研会议。

据瑞鹄模具、华厦眼科、晶盛机电、德赛西威10月的调研记录,诺德基金研究总监罗世锋均参与其中。

自10月22日起,富国基金白冰洋先后调研了立讯精密、水晶光电、方盛制药、德赛西威、银轮股份、兔宝宝、远兴能源这7只个股。在10月26日一天之内,白冰洋参与了方盛制药、德赛西威、银轮股份的调研活动。10月25日,富国基金另一基金经理朱少醒调研了蓝晓科技。

月初至今,兴证全球基金乔迁调研了远兴能源、华工科技、鱼跃医疗、立讯精密等个股;谢治宇参与调研了立讯精密、海康威视、德赛西威;海康威视、德赛西威之外,任相栋10月还调研了鼎龙股份。

10月13日,信达澳亚冯明远调研了先后调研了沃尔德、协创数据。(文章来源:财联社)

风险提示及免责声明:

本资讯所含信息均来源于公开资料,不构成对任何产品及服务的推介,不构成投资建议,投资者应审慎判断,选择与自身风险承受能力及投资目标相匹配的产品和服务。投资者据此操作,风险自负。东方财富证券力求本文内容及观点的客观公正,但不担保其内容的准确性或完整性。在任何情况下,东方财富证券不对任何机构/个人因使用本文内容所引发的任何直接或间接损失负任何责任。市场有风险,投资需谨慎。

来源:东方财富证券

免责声明:以上内容仅供参考,不构成投资建议。投资者据此操作,风险自担。市场有风险,投资需谨慎。

本文作者可以追加内容哦 !