中银基金固收业务占九成,去年净利润同比下跌32.36%

文|天峰

来源|财富独角兽

(数据来源于天天基金网 截至6月5日)

作为银行系基金公司,凭借银行资金的渠道优势,中银基金成立以来,基金规模获得大幅增长。然而,所谓打铁还需自身硬,如果旗下基金产品业绩差,特别是权益类基金产品,基金投资者没有获得感,基民也会做出自己的选择。近年来中银基金规模不增反减,中银基金的整体排名也跌至22名。

尽管今年以来中银基金连续发行4只新基金,但从总规模上看并未出现增长。与此相反,新基金数量迅速扩充,基金经理此次介入该板块的时机是否合适?2023年4月17日,中银新能源产业股票发行,计划募集期为2023年4月17日——2023年7月14日。有基民表示,此前的新能源基金还套着呢,现在又来一只新的,这只基金还敢买吗?

01

基金新手周斌发行新能源基金

(数据来源于同花顺)

据同花顺显示,2019年中银基金发行了15只,发行规模为329.75亿元,2020年中银基金发行了25只,发行规模为413.86亿元,同比出现增长。然而,自2020年后该公司的新基金发行数量和规模都在下降,2021年发行15只基金,发行规模为274.06亿元,2022年发行新基金15只,发行规模为269.93亿元。

相较于基金大年前后,2019年同样是发行15只基金,发行规模为329.75亿元;而2022年也是发行15只基金却只募集269.93亿元。有业内人士表示,这显示了中银基金的吸引力正在下降,而且也说明中银基金新基金发行的贡献率正在下降。

据了解,新能源指数在2021年实现大幅上涨后,2022年开始进入退潮期,虽然从2022年4月到当年8月有过一段上涨,但在其后再次进入下跌通道。自2022年7月以来,新能源板块已持续调整近10个月。基民也逐步从越跌越买到现在纠结要割肉离场。

进入2023年,新能源指数在1月和2月份短暂反弹后便持续回调,从2月初截至目前跌幅超过20%。这也使得此前重仓新能源个股的主题基金,从风头无两跌落到谷底。新能源指数连续下跌,中银基金此时发行新能源基金,到底是机会还是陷阱?

在投资目标上,中银新能源产业股票基金主要投资于新能源产业相关股票,通过精选个股和严格风险控制,力求为基金份额持有人获取超过业绩比较基准的收益。基金的风险收益特征为:该基金为股票型基金,其预期收益及预期风险水平高于混合型基金、债券型基金和货币市场基金。

中银新能源产业股票基金的基金业绩比较基准为中证新能源指数收益率*70%+恒生指数收益率(经人民币汇率折算)*20%+中债综合全价(总值)指数收益率*10%。拟任基金经理为周斌。值得关注的是,周斌先生是个基金新手,累积任职时间仅1年又65天。对于中银新能源产业股票基金募集情况,笔者后续会持续关注。

据天天基金网显示,周斌2016年加入中银基金管理有限公司,曾任研究员。自2022年3月30日起任中银成长优选股票型证券投资基金基金经理。从职业履历上看,周斌是个基金新手,2022年一季度才开始担任基金经理。截至6月5日,周斌管理规模为1.53亿元,任职期间最佳基金回报-2.26%。

(数据来源于天天基金网 截至6月5日)

据天天基金网显示,中银成长优选股票A成立于2021年3月23日,该基金规模为1.5亿元。截至6月5日基金单位净值为0.9367,基金经理为王伟和周斌,从该基金基金经理变动表看出,王伟先于2021年3月23日至2022年3月29日单独管理该基金长达1年多时间,任职回报-4.32%。2022年3月30日王伟和周斌共同管理该基金一年又65天,任职回报-2.26%。

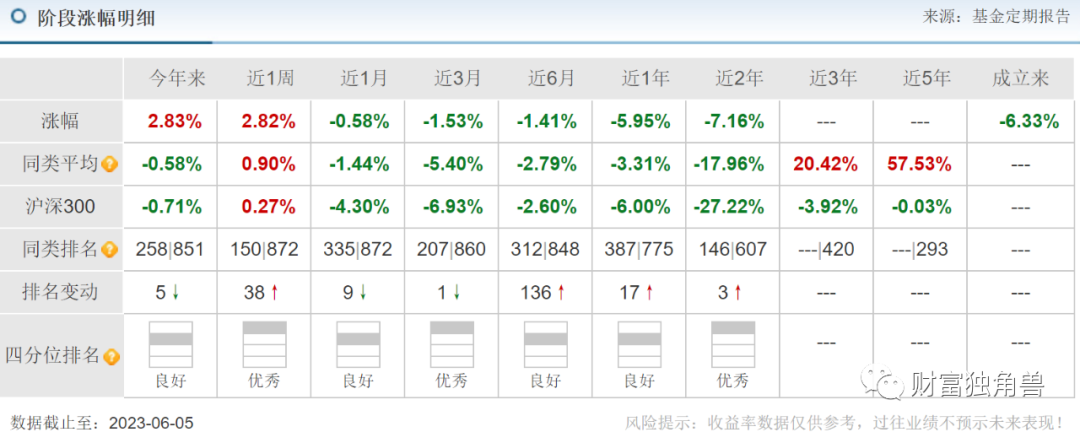

一般来讲,两位基金经理共同管理都以管理经验久一些的基金经理为主,王伟在中银基金任职长达8年。然而,该基金从成立以来两年多时间都没盈利过。据天天基金网显示,该基金成立以来收益率为-6.33%,近一月来收益率为-0.58%,近3月来收益率为-1.53%,近6月来收益率为-1.41%,近1年来收益率为-5.95%,近2年来收益率为-7.16%。

(数据来源于天天基金网 截至6月5日)

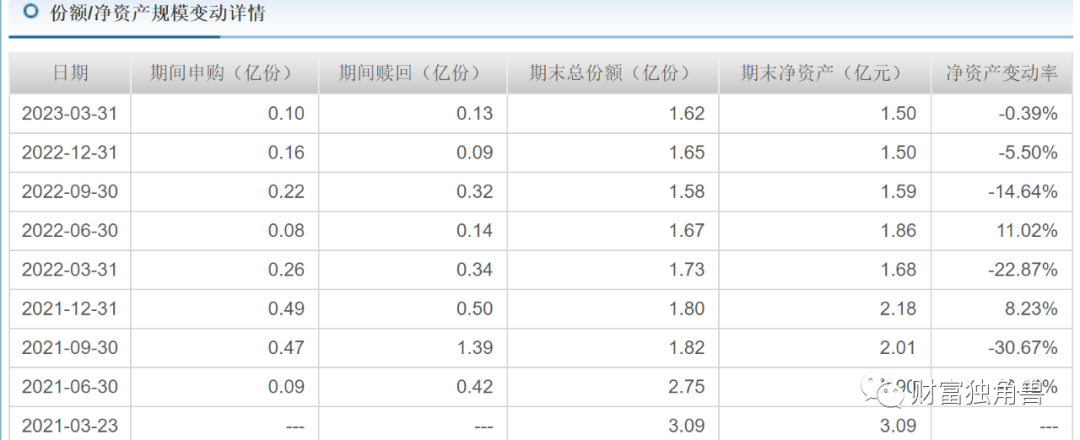

有基民表示,涨的时候毛都没吃到,跌倒是让我碰到了。也有基民表示,今天大盘上去,这个还是跌的话,可以改成衰退优选比较符合实际情况,不然有误导消费者的嫌疑。基金业绩差,基民也会默默做出自己的选择,该基金成立之初有3亿元,此后基金规模一直在下降,截至2023年1季度,该基金已经下降至1.5亿元,规模几乎腰斩。

(数据来源于天天基金网 2022年8月23日中银基金发布的内容)

除了周斌外,笔者无意中发现,中银基金2022年8月23日中银基金发布的内容:价值占优,还是成长为王?对话中银基金经理王伟。其中有一个问题:2022下半场,价值占优还是成长为王?对此,王伟表示,价值和成长并不对立,成长是远期的价值,价值是当前已经兑现价值的体现。

王伟称,价值投资非常讲究确定性,更关注当下;而成长则更看重未来,着眼的是未来3-5年上市企业市值和现在价值的比较。在投资方法上,我们会侧重看有成长性的公司。虽然这类企业会存在一定的不确定性,但是主动研究的意义就在于通过深入调研分析,排除掉这些不确定性,力争找到可以兑现的成长价值。

这两者的核心统一点在于对企业价值的评估,所有的投资决策都要以基本面研究为核心,用业绩作为导向,力争为持有人获取合理的超额收益。

(数据来源于天天基金网 截至6月5日)

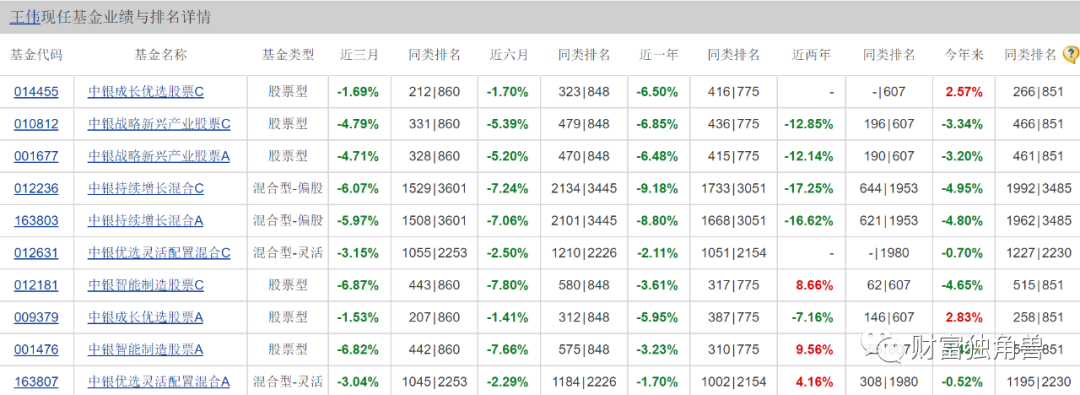

经过10多个月的运作,我们再看看王伟旗下基金的业绩。据天天基金网显示,王伟旗下有5只基金。截至6月5日,5只基金的业绩都不理想,无论是短周期,还是长周期均出现亏损。近3月来5只基金全部亏损,其中中银智能制造股票A/C收益率分别为-6.82%、-6.87%。

近6月来也是全部处于亏损状态,其中中银持续增长混合A/C收益率分别为-7.06%、7.24%。即使拉长周期看,近两年来中银持续增长混合A/C收益率分别-16.62%、-17.25%。据天天基金网显示,王伟是中银基金的老将,2010年加入中银基金,曾任研究员,基金经理助理,2015年2月11日起任职基金经理。现在管理的基金规模76.23亿元。

(数据来源于天天基金网 截至6月5日)

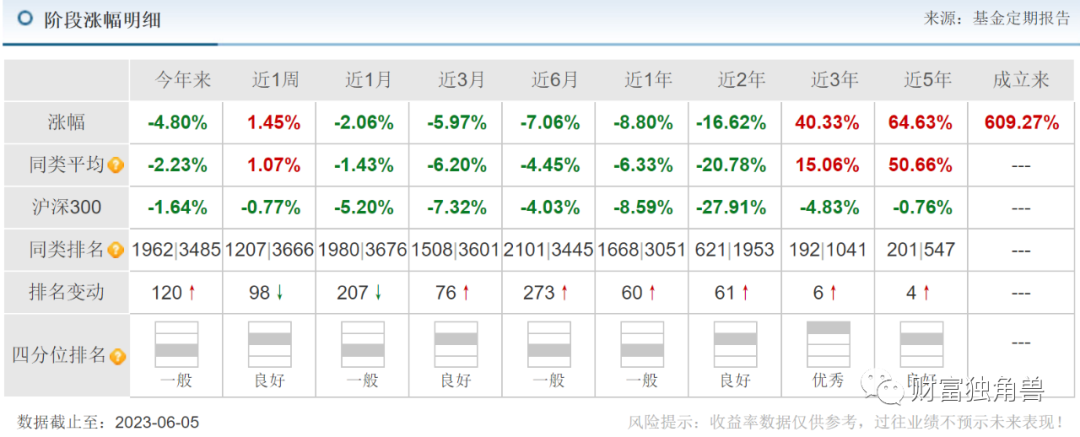

笔者发现,王伟旗下亏损较大的基金是中银持续增长混合A,据天天基金网显示,中银持续增长混合A成立于2006年3月17日,截至6月5日基金单位净值为0.3368。截至一季度末资产规模尾16.89亿元。该基金自成立来收益率超高为609.27%。

然而,近年来基金经理几经更迭,该基金的业绩也出现大幅回撤。今年来收益率为-4.8%,近3月来收益率为-5.97%,近6月来收益率为-7.06%,近1年来收益率为-8.80%,近2年来收益率为-16.62%。据同花顺数据显示,在近5年中,该基金的下行风险为13.6550%,持平同类平均;最大回撤为39.6009%,大于同类平均;综合该基金的下行风险和最大回撤在同类基金中的排名,该基金过去一年风险为中。

(数据来源于同花顺 中银持续增长混合A )

据同花顺数据显示,该基金选股能力为0.035%,列同类基金303/3819,选股能力较佳,对比同类选股能力中位值为0.0128%。其中体现出正确选股能力的基金为643只,体现出错误选股能力的基金为174只,未体现出选股能力的基金为3002只。

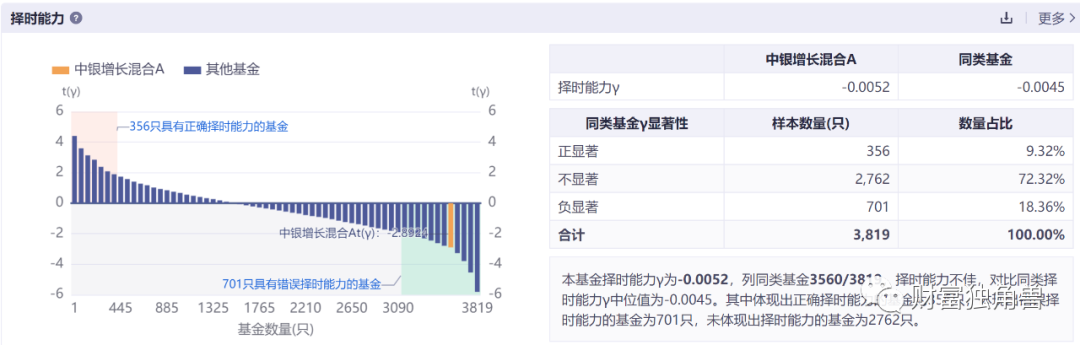

然而,在该基金的择时能力上,该基金择时能力为-0.0052,列同类基金3560/3819,择时能力不佳,对比同类择时能力中位值为-0.0045。其中体现出正确择时能力的基金为356只,体现出错误择时能力的基金为701只,未体现出择时能力的基金为2762只。

02

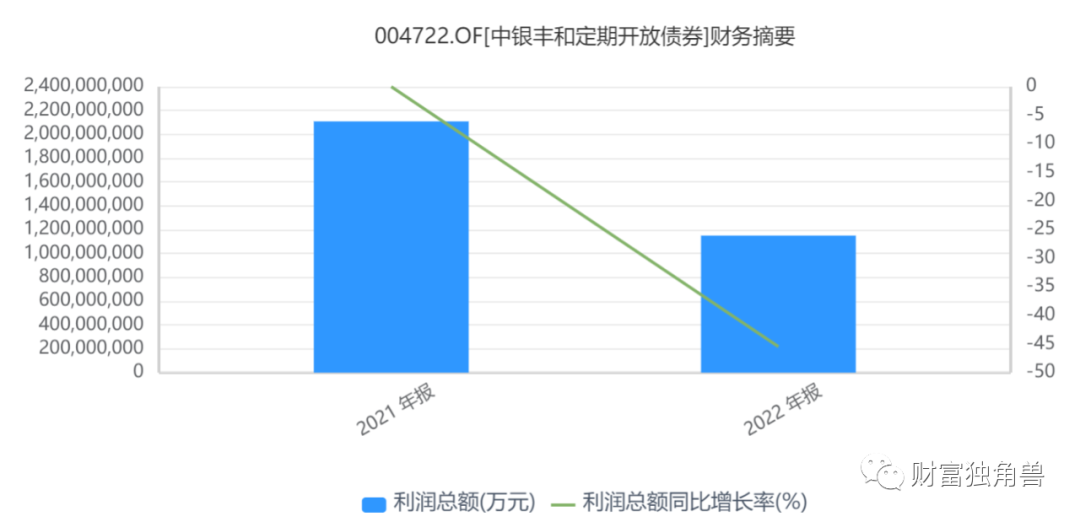

去年净利润同比下降32.36%

中银基金成立于2004年8月12日,作为一家老牌“银行系”公募基金,其大股东是中国银行持股83.5%,贝莱德投资管理(英国)有限公司持股16.5%,属于典型的银行系基金。正是背靠中国银行,在资金来源方面具备先天优势。然而,近年来这种格局已经悄然生变。

(数据来源于同花顺)

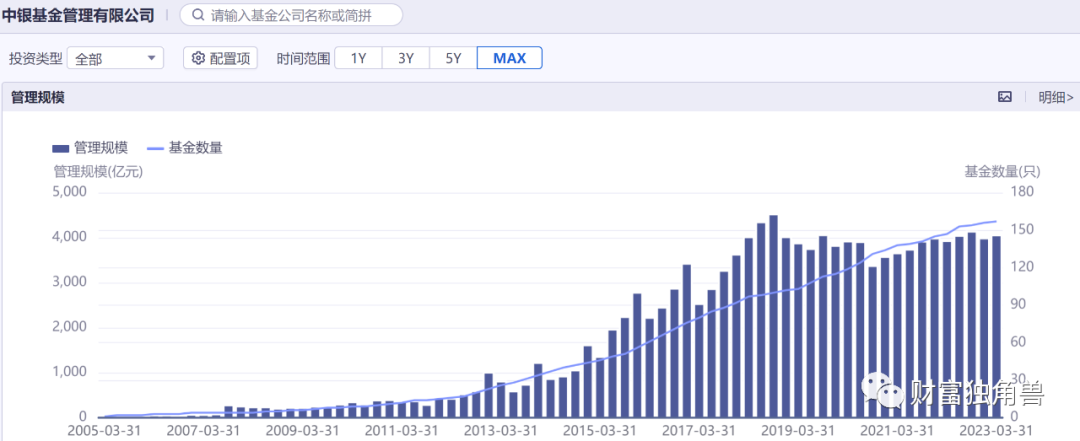

笔者发现,中银基金成立8年后基金规模才于2012年4季度突破1000亿,此后又于2013年2季度回撤到584.29亿元。此后数年基金规模连续上升,2018年3季度曾升至4518.44亿元,又于2020年3季度下探至3371亿元。截至2023年1季度中银基金规模一直在4053.21亿元左右徘徊,而且现在有157只基金。

相较于2020年3季度的4518亿元,当时只有100只基金,现在基金数是多了,但整体的规模是下降的。值得关注的是,基金规模停滞不前,但基金公司各项成本开销众多,如果基金规模不增反减,那也会进一步影响基金公司业绩。据中国银行发布的2022年年度报告显示,中银基金2022年实现净利润6.94亿元,同比下降32.36%。

(数据来源于同花顺)

从产品结构来看,截至2023年1季度,债券型产品规模为2171亿元,占比53.57%;货币型基金规模1494.78亿元,占比36.88%;而对于行业内竞争激烈的权益类产品,中银基金混合型基金规模324.85亿元,占比仅有8.01%。固收业务占比达9成,混合型产品仅有8.01%。

产品结构如此失衡,作为中银基金高层是否应该有所反思。有基民表示,对于公募行业来说,能吸引基民关注的以权益类产品居多,权益类产品属于主动型产品,基金经理的能力强弱可以通过历史业绩来判断。而固收类产品,尽管收益较为稳定,但2022年11月份那次波动也是令债基的投资者印象深刻。

2022年11月份的债市风波,让不少基民慌乱了起来:听说债市今年是牛市,怎么一夜之间就把几个月的盈利都亏光了?据Wind数据统计显示,截至2022年11月26日,当时全市场已有数据的4946只(不同份额分开计算)债券型开放式基金中,有335只跌幅超过1%,有18只跌幅超过3%,虽然占比并不算太高,但对于买到的基民来说,相对收益预期本来就不高的债券基金来说,这样的亏损,“痛感”还是相当强烈的。

03

郑涛旗下债基收益率下降

再次回到中银基金这边,尽管债券型基金的规模占比如此之大,但这类基金中有一些债券基金的业绩并不佳,有一些基金的规模甚至有所降低。4月中旬中银基金发布旗下产品的2023年一季度报告,其中涉及8只债券基金,一季度各只基金在规模变化上不尽相同。

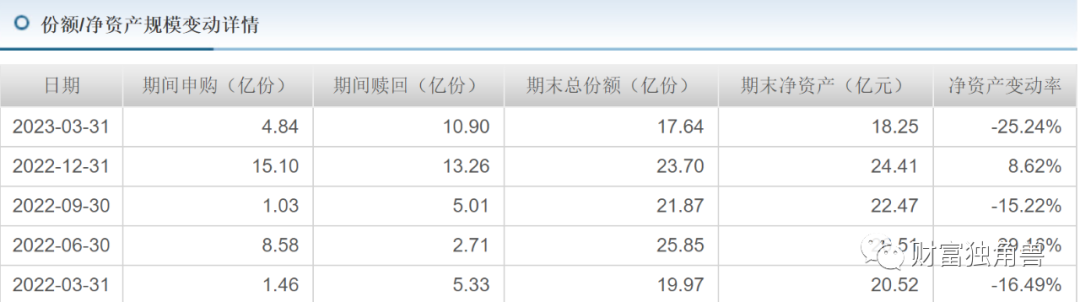

在债券基金方面,笔者发现,一季度中银稳汇短债债券、中银丰实定期开放债券规模较2022年四季度末环比增长272.26%和0.89%。剩余6只债券基金一季度末规模都出现不同程度下降,这其中有中银添盛39个月定期开放债券、中银臻享债券、中银上清所0-5年农发行债券、中银中债1-3年期农发行债券一季度规模分别为80.54亿元、14.6亿元、41.29亿元、18.25亿元,分别环比减少2.04%、16.12%、11.47%、25.24%。

(数据来源于天天基金网 截至6月6日)

据天天基金网显示,中银中债1-3年期农发行债成立于2019年6月7日,截至6月6日基金单位净值为1.0426。截至今年一季度,基金规模为18.25亿元,比上期减少25.24%。中银添盛39个月定期开放债券,这个基金没有赎回和申购记录,规模出现下降,应该是亏损造成的。截至2023年3月31日,中银添盛39个月定期开放债券,期末净资产80.54亿元,比上期减少2.04%。

(数据来源于天天基金网 截至6月6日)

笔者发现,中银臻享债券成立于2021年5月31日,截至6月6日基金单位净值为1.0163。该基金成立之初有22亿元,但近年来业绩不好,基金赎回的比例持续增长,截至2023年3月31日,中银臻享债券规模已经降至14.60亿元,比上期减少16.12%。还有两只基金降幅超3成,截至2023年一季度,中银中债1-5年国开债指数,期末净资产21.21亿元,比上期减少34.19%;同一时期中银荣享债券,期末净资产27.64亿元,比上期减少32.96%。

(数据来源于天天基金网 截至6月6日)

除了上述债券基金的规模有所下降外,笔者还发现,中银基金除了新手周斌要发新基金外,中银基金老将郑涛也于5月10日发布了一款新基金——中银中债1-5年进出口行债券指数基金。据了解,该基金于2023年5月10日发行,计划募集期为2023年5月10日——2023年8月9日,募集周期长达4个多月。

在投资目标上,该基金通过指数化投资,争取在扣除各项费用之前获得与标的指数相似的总回报,追求跟踪偏离度及跟踪误差的最小化,力争日均跟踪偏离度的绝对值不超过0.2%,年化跟踪误差不超过2%。基金的风险收益特征为:该基金为债券型基金,其预期收益和预期风险高于货币市场基金,低于混合型基金和股票型基金。该基金为指数型基金,具有与标的指数相似的风险收益特征。基金业绩比较基准为中债-1-5年进出口行债券指数收益率*95%+银行活期存款利率(税后)*5%。

值得关注的是,中银中债1-5年进出口行债券指数基金已经于6月6日结束目前,比预期的8月9日截止日提前了数月。截至6月7日,该基金的募集规模并未公布。笔者后续会持续关注,郑涛是中银基金的老将,累计任职时间长达7年又1天。

(数据来源于天天基金网 截至6月7日)

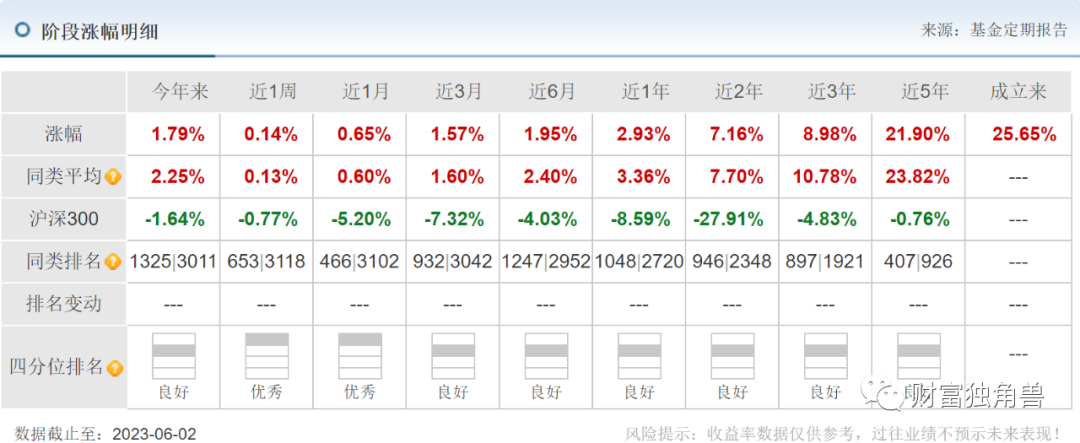

据天天基金网显示,郑涛目前管理基金规模605.55亿元,任职期间最佳基金回报25.65%。值得关注的是,郑涛旗下基金多达10只,其中规模最大的基金是中银丰和定开债券,其规模为473.35亿元,但今年来收益率却仅为1.79%。其次,规模达80亿元的中银丰荣定期开放债券,其今年来的收益率也仅为1.55%。

(数据来源于天天基金网 截至6月6日)

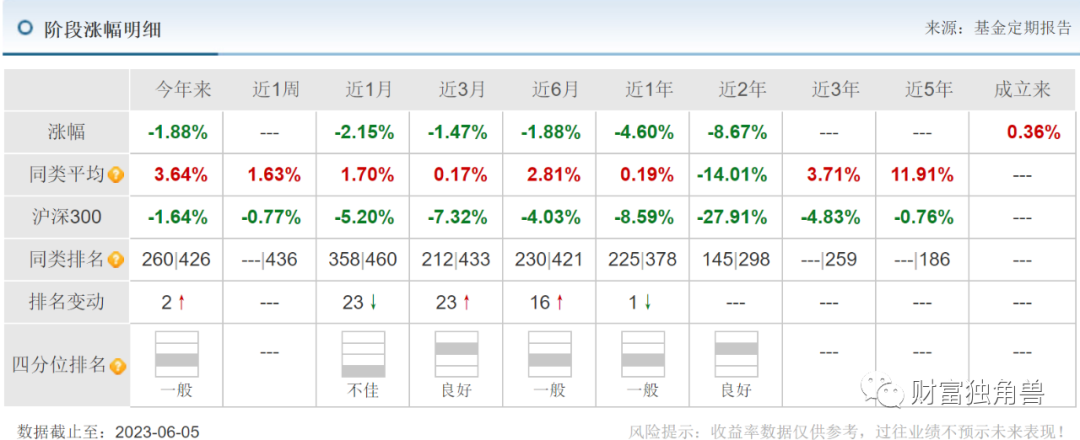

近两年郑涛旗下还有两只基金出现亏损,中银亚太精选债券(QDII)美元A/C收益率分别为-8.67%、-9.36%。中银美元债债券美元收益率为-8.31%。值得关注的是,相较于亏损的基金,郑涛旗下规模最大的基金——中银丰和定开债券的业绩还是不错的。

据天天基金网显示,截至6月2日,中银丰和定开债券基金单位净值为1.0983。该成立于2017年6月23日。截至2023年一季度基金规模为473.35亿元,自基金成立来收益率为25.65%,今年来收益率为1.79%,近3月来收益率为1.57%,近1年来收益率为2.93%,近2年来收益率为7.16%。

(数据来源于同花顺 截至6月6日)

值得关注的是,近年来该基金的历史回报有所下降,2018年中银丰和定开债券基金回报为7.13%,2019年中银丰和定开债券基金回报为4.16%,2020年中银丰和定开债券基金回报为3.16%,2021年中银丰和定开债券基金回报为4.59%,2022年中银丰和定开债券基金回报为2.43%。

(数据来源于同花顺 截至6月3日)

据同花顺数据显示,随着基金规模上升,中银丰和定开债券基的管理人报酬也随之水涨船高。但中银丰和定开债券基净利润却出现下降。自2022年3季度创出485.53亿元高位后,近两个季度以来基金规模有所下降。截至2023年3月31日,中银丰和定开债券,期末净资产473.35亿元,比上期减少2.37%。

(数据来源于天天基金网 截至6月5日)

除了中银丰和定开债券基基金规模有所下降外,据天天基金网显示,中银亚太精选债券(QDII)美元A的业绩也不太理想,截至6月5日基金单位净值为0.1411,该基金成立于2020年6月8日,截至2023年3月31日该基金资产规模为0.50亿元。自基金成立来收益率为0.36%,今年来收益率为-1.88%,近3月来收益率为-1.47%,近6月来收益率为-1.88%,近1年来收益率为-4.06%。

本文作者可以追加内容哦 !