工银战略转型不如改名,就叫工银金融地产。

作者 | 紫枫 编辑 | 小白

作者 | 紫枫 编辑 | 小白

研究工银瑞信基金的权益类“一哥”杜洋管理的基金时,风云君一度以为是自己输错了代码,打开了其他人管理的基金。  再三确认,是杜洋管理的基金没错啊! 但是,这些基金的持仓风格怎么有这么大的差异?

再三确认,是杜洋管理的基金没错啊! 但是,这些基金的持仓风格怎么有这么大的差异?

战略转型风格转变之大令人困惑 (一)高位买基,倾家荡产

为了方便,如果有A、C份额,本文只引用A份额的代码、数据等,收益率等数据截止于今年4月17日。 截止2022年末,杜洋的基金管理规模达236.2亿,主要管理着12只基金。  根据天天基金显示,工银瑞信的混合型基金规模达877.9亿,而杜洋相应的管理规模近200亿,一个人占了该类型规模的22.7%,权益类“一哥”当之无愧。

根据天天基金显示,工银瑞信的混合型基金规模达877.9亿,而杜洋相应的管理规模近200亿,一个人占了该类型规模的22.7%,权益类“一哥”当之无愧。

(来源:天天基金,制表:) 其中规模最大的是去年刚接手的工银圆丰三年持有期混合(011006.OF),管理规模达71亿,其次是工银战略远见混合A(011932.OF,简称“战略远见”)和工银战略转型股票A(000991.OF,简称“战略转型”)。 战略转型是杜洋的代表作,管理时间最长,任职回报率最高,达2.9倍,其次是在2019年4月,即牛市前期成立的工银战略新兴产业混合(006615.OF,简称“新兴产业”),任职回报率为1.15倍。 而在2021年4月至2022年1月,即指数下行期开始管理的基金全部出现亏损,亏得最惨的是工银新能源汽车混合(005939.OF,简称“新能车混合”),跌幅接近30%。 当然,高位买基金,亏得哭爹喊娘这件事情在A股经久不衰,这点也不能怪杜洋。

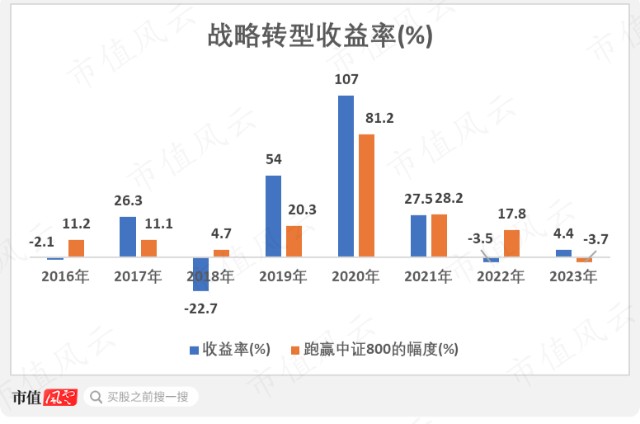

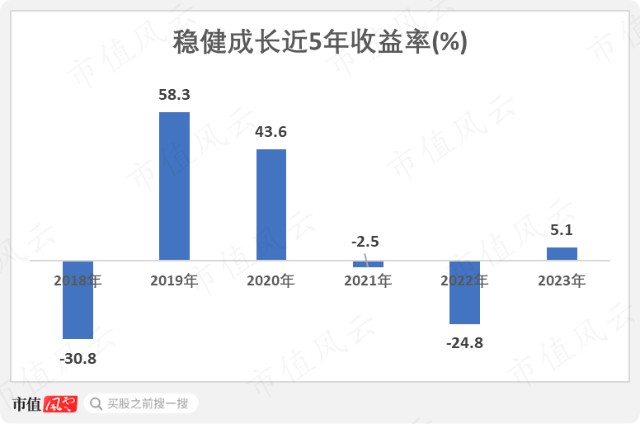

(二)从战略转型看杜洋的投资理念 网上很多文章喜欢拿战略转型的业绩和操作来说事,然后得出结论:杜洋真牛。 那我们就回溯一下战略转型的表现。 从2015年2月成立至今年4月17日,战略转型的复合年化收益率为18.3%,表现相当不错。 战略转型的“高光时刻”就是2019年-2021年,合计收益率高达4.1倍,2022年表现异常抗跌,净值仅下跌3.5%。 该基金的业绩基准是中证800,战略转型从2016年至2022年均能跑赢中证800,尤其是2019-2021年,当年收益率跑赢中证800多达20.3个、81.2个和28.2个百分点。

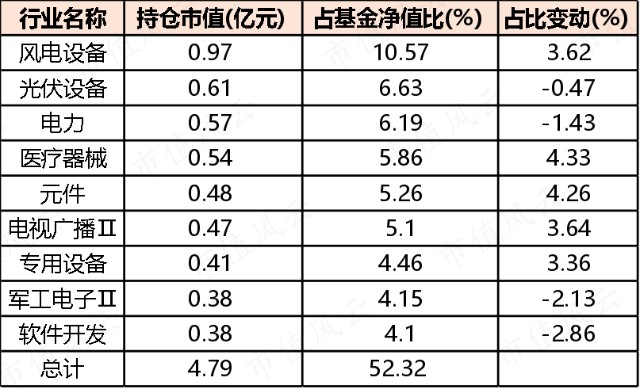

(来源:Choice数据,制表:) 战略转型之所以能获得如此高的收益率,一定程度上是因为它在2019年-2020年H1就持有一定比例的新能源个股。 杜洋是工银瑞信基金的能源设施研究团队负责人,新能源板块本身就是其能力圈范围内,在市场低位能看到新能源板块的机会不足为奇。 根据2019年H1的行业配置显示,风电、光伏设备和电力板块的基金净值占比为23.4%,并在2019年H2减少光伏设备板块的持仓,进一步买入风电设备板块至15.3%,电力板块上升至9.7%。

(来源:Choice数据,制表:) 从个股的角度看,风电设备板块主要持有金风科技、天能重工等,光伏设备主要持有阳光电源和隆基股份。 整体来看,杜洋秉持自下而上的选股思路,持股相当分散,前十大重仓股的集中度仅为42%。 而且,持有的股票大多数是中小市值公司,即使牛市已经持续了一年半时间,前十大重仓股流通市值超过200亿元的只有分众传媒和金山办公,这与A股公募基金主流投资理念有明显不同。

(2020年Q2前十大重仓股,来源:Choice数据,制表:)

(三)重仓金融地产已超2年 然而,颇为神奇的是,杜洋的重仓股在2020年Q4来了一个180的大转弯,姿势之风骚让路过的风云君也差点闪到了腰。 仅仅过去一个季度,战略转型的持仓就从林洋能源、阳光电源、青松股份、晶澳科技等变成了中国建筑、兴业银行、新华保险、招商银行等。

(2020年Q4前十大重仓股,来源:Choice数据,制表:) 从行业配置来看,在2020年报,银行板块的持仓多达27%,保险板块达10.7%,建筑装饰为9.6%,前三大板块合计达47.3%,集中度相当高。 而在2021年年报,排名前三大的板块是银行、房地产、建筑装饰,占净值比分别为21.7%、16.7%和15%,集中度上升至53.4%。 从分散持有中小市值股票,到半仓持有低估值的金融及类金融板块(房地产)。这哪是移仓啊,这分明是推到重来啊!

从2020年Q4至2022年Q4足足两年时间,战略转型的持仓基本没有太大变化,依然是重仓银行和房地产板块。

(战略转型2022年Q4的前十大重仓股,制表:) 从事后看,战略转型专注于银行、地产板块确实取得良好的效果,2021年收益率达27.5%,2022年仅亏损3.5%,这两年基本处于同类的前列,在“吾股”基金评级的排名也非常高。

(查基金优劣,就上) 因此,这给人一种关于战略转型的错觉:“杜洋能在正确的时候做正确的事情。”

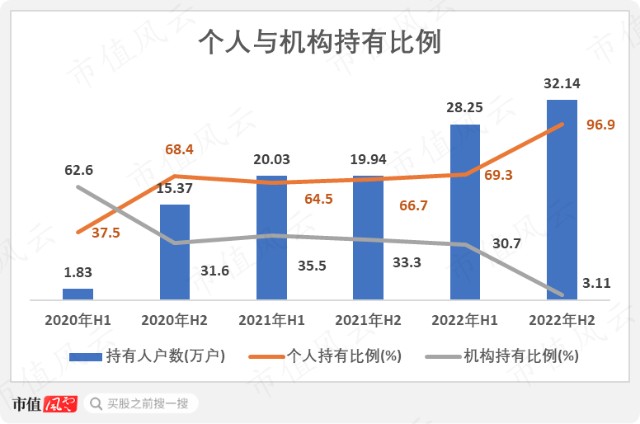

不过,对于战略转型这次大调仓,机构显然不太认同,持有份额逐渐减少,而个人投资者看见杜洋的收益率和回撤控制表现都不错,加大了买入力度,个人持有比例快速提高。

(来源:Choice数据,制表:) 根据相关资料,在2020年Q4,战略转型大幅度调仓至银行板块的主要原因可能是银行板块是当时全市场少见的仍未上涨甚至下跌的板块,估值处于历史最低附近,但在经济上涨的过程中这类资产实际受益,有均值回归的动力。

但是,这是否也意味着市场资金只要不炒作金融、地产板块,板块估值不回归到均值,战略转型的持仓一直不会有大调整? 持仓和板块集中度从较分散到集中这个转变又如何解释? 而实际上,当风云君研究杜洋管理的其他基金时,战略转型的调仓可能还有另外一种更深层次的解释。

三种不同的选股风格 一般来说,每一位基金经理都有自己固守的能力圈,风格一般不会漂移,管理的资金量越大越不会轻易调仓,旗下所管理的基金持仓大多很相似。 但是,杜洋目前管理的基金存在三种迥然不同的风格。 01 战略转型和战略远见重仓金融地产

战略远见在2021年4月成立,由杜洋独管,最新规模达54.8亿,自成立至今收益率为-13.3%,表现相当不佳。  (查基金优劣,就上) 该基金的持仓风格与战略转型很接近,同样是重仓了房地产、银行和建筑装饰板块。

(查基金优劣,就上) 该基金的持仓风格与战略转型很接近,同样是重仓了房地产、银行和建筑装饰板块。

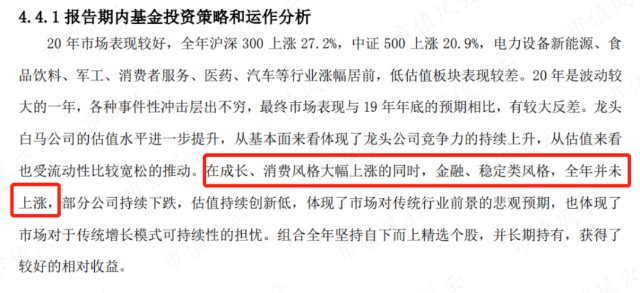

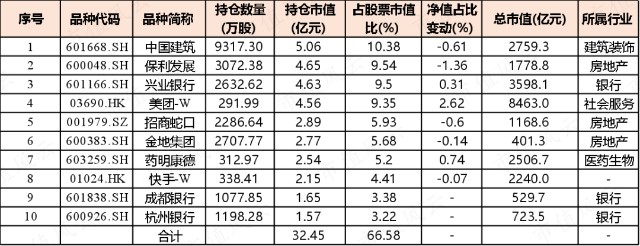

(2022年Q4的前十大重仓股,制表:) 但是,除了这三个板块,战略远见的板块配置与战略转型有所不同,风格上有些许差异。 例如在2022年中报,战略远见的第四大和第五大重仓板块是医药生物和食品饮料,而战略转型则是环保和机械设备。 这导致该基金的同期收益率远不如战略转型,2022年亏损幅度为13.4%,今年仅盈利0.6%。

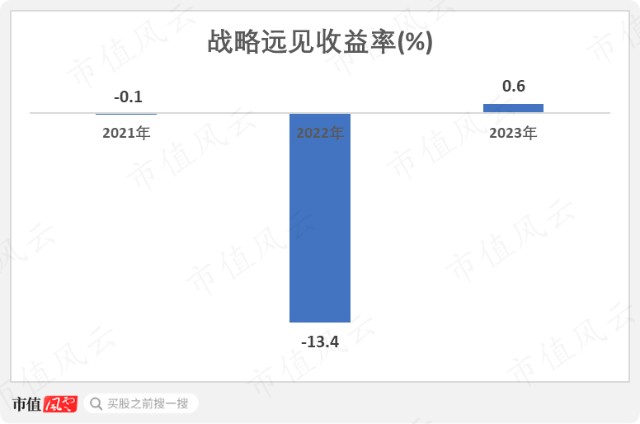

(来源:Choice数据,制表:) 此外,工银稳健成长混合(481004.OF,简称“稳健成长”)是杜洋自2018年3月管理至今的基金,规模仅为6.7亿。 它的收益率相比战略转型同样相差甚远,2019-2020年收益率明显低于战略转型,2021-2022年分别亏损了-2.5%和24.8%。

(来源:Choice数据,制表:) 该基金主要持有食品饮料、建筑装饰、电力设备和医药生物等行业的公司,个股集中度不低,持仓风格与上述两只基金同样不一样,且相对较分散。

(2022年Q4的前十大重仓股,制表:)

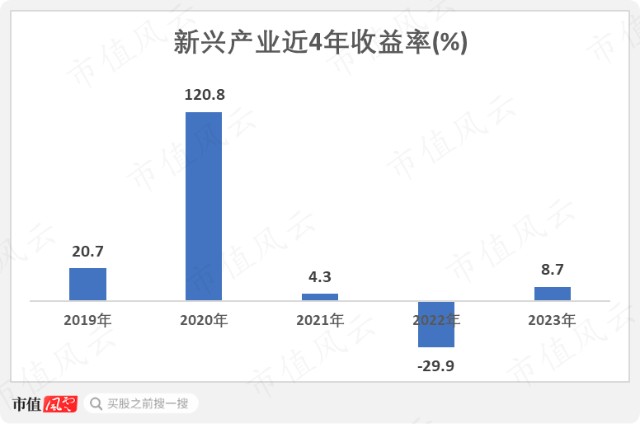

02 专注中小盘的新兴产业和工银创业板 新兴产业在2019年4月的好光景成立,最新规模只有5.9亿,不为人所熟知。 该基金自成立至今收益率为1.15倍,复合年化收益率为20.4%,但是大多数收益在2020年获得,2022年亏得比较惨,今年的表现比上述两支基金要好。

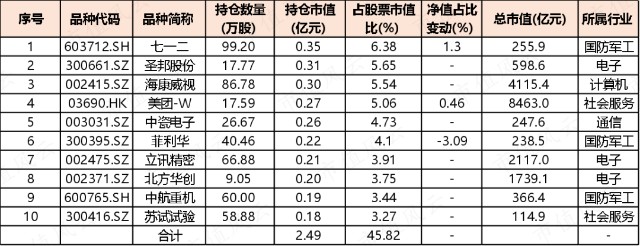

(来源:Choice数据,制表:) 从2022年Q4的持仓看,该基金主要重仓国防电子、半导体、通信设备的中盘股。

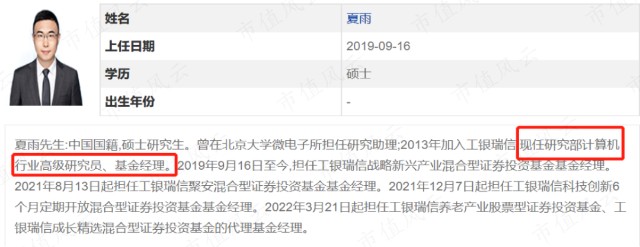

(2022年Q4的前十大重仓股,制表:) 风云君认为,杜洋在这个基金上应该只是挂名,实际负责选股的是同事夏雨,他是工银瑞信基金研究部计算机行业的高级研究员。

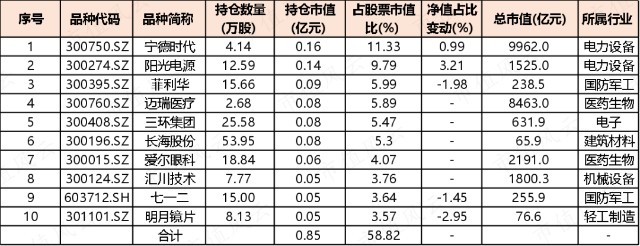

(来源:Choice数据) 杜洋和夏雨共管的另外一只基金是工银创业板两年定开混合(164826.OF),2021年4月初成立,自成立至今下跌了16.2%。 该基金的持仓风格与新兴产业较为接近,只是在具体选股上更接近创业板。

(2022年Q4的前十大重仓股,制表:)

03 新能车近期表现较差 前面提到,杜洋是研究部能源设施团队的负责人,因此他还管理了工银新能源汽车混合(005939.OF,简称“新能车”) 杜洋在2018年11月14日-2021年1月18日管理新能车,由于踩在了风口上,期间创造了1.97倍的收益率。 2021年1月18日,该基金由同事闫思倩独管,而在2022年1月中旬闫思倩离职后,重新由杜洋管理。 由于闫思倩“精准”地在市场高位离职,在杜洋管理期间,新能车的净值下跌了28.2%。

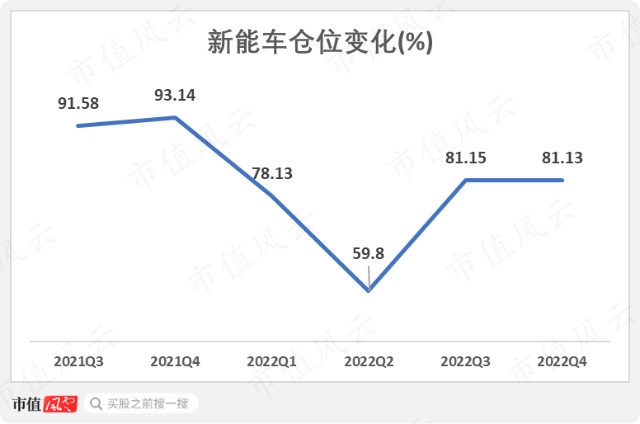

(查基金优劣,就上) 不过,杜洋对此也有所准备,由于该基金不能调仓至低估值板块,杜洋把基金仓位下降至2022年Q2的59.8%,减少市场大幅波动对净值的影响。

(来源:Choice数据,制图:) 而工银圆丰三年持有期混合是杜洋在2022年11月才开始接手,暂不在本文研究范围内。 此外,有意思的是,杜洋还曾经管理过像物流产业主题类基金,但风格严重漂移,重仓了光线传媒、永辉超市等与物流毫不相关的股票。 而且,他在2017-2018年期间还管理过债券型基金,能力圈看似非常广泛。

(来源:Choice数据,制表:)

工银瑞信基金投研体系才是“源头” 从杜洋的持仓历史中,我们已经看到了新能源、金融地产、食品饮料、中小盘、物流、债券等等不相关的风格,跨度极大,为什么会出现如此大的差异? 背后的原因恐怕要从工银瑞信基金的身上去找。 01 工行鼎力支持,造就工银瑞信的固收规模

工银瑞信基金是银行系基金的“一哥”,工商银行持股80%,管理层基本来自于工行各个系统。 现任工银瑞信的董事长赵桂才早在1990年加入工行,一路晋升至工银租赁的党委书记,2020年12月调任工银瑞信。

(赵桂才) 根据天天基金统计,其公募基金管理规模达7952亿,基金数量多达408只,各类型基金规模基本处于同行的领先地位,尤其是债券型和货币型基金的规模分别达2424.9亿和3765.5亿,位于所有基金公司的第7名和第9名。 而固收和货币型基金实力强一般是银行系基金的特征之一。

(来源:天天基金网) 工银瑞信能做到如此大的规模,“宇宙行”的鼎力支持功不可没,一般银行接触到的客户都是风险偏好较低的客户,在推销固收产品更有优势。 2018年以前,工行的基金销售规模一直稳压东方财富(天天基金母公司),长期是国内基金的“销冠”。

但目前已经被挤出前三甲(招行、蚂蚁和天天基金),而且被东财拉开很大的差距。

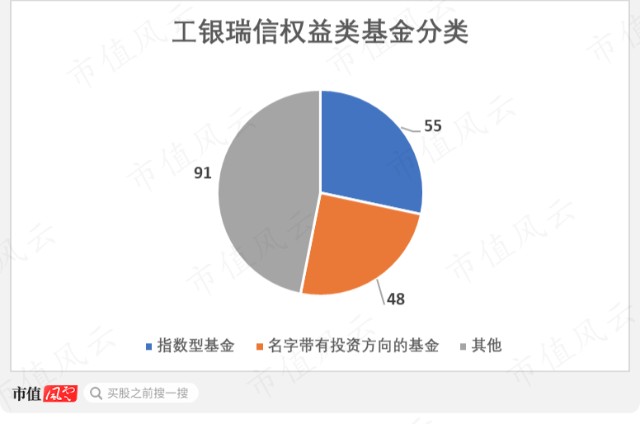

02 平台型投研体系 而在权益类基金的研究和布局上,工银瑞信基金更强调自己是一家平台型基金。 这里的平台有两层含义,第一层就是提供各种投资方向的基金。 根据风云君统计,工银瑞信的权益类基金(含股票型、偏股混合型和灵活配置型)共有194只(含C类),其中指数型基金多达55只,占比接近3成。 而基金名称上带有“金融地产”、“沪港深”、“医疗”、“新能源”等明确投资方向的基金有48只(含C类),算上指数型基金多达103只,占比为53%。

(来源:Choice数据,制图:) 因此,在市场的不同阶段,总会有业绩优秀的基金跑出来,例如,去年同样重仓了医药生物、建筑装饰和银行的工银创新动力(000893.OF)只亏损了2.8%,2023年Q1管理规模上升至29.6亿,相比2021年末的7亿大增了3.2倍。

(查基金优劣,就上) 第二层含义是强化公司研究团队的职能,由基金经理从集体研究的成果中以均衡配置为目标分散持仓。 优秀的基金经理一般喜欢在自己的一亩三分地耕耘,毕竟能力圈是有限的,那么公司的投研团队如何与基金经理的个人风格配合,是每家基金公司必须解决的问题。 有些优秀的基金经理是通过研究团队的协助来放大自己的个人风格,那基金的成功与否完全取决于基金经理的投资理念长期是否能获得超额回报。 而从杜洋的例子来看,工银瑞信显然不是执行这种模式的公司。 根据公开资料显示,目前,工银瑞信基金的投研人员近200人,分成了上游、能源设施、中游、大消费、医疗保健、金融地产、TMT、宏观策略8个小组,负责提供基础研究,这样庞大的研究团队在业内也是不多见的。 而工银瑞信基金大部分基金经理由内部培养,深受工银瑞信的团队文化熏陶,新生代基金经理只需要在自己熟悉的领域作出投资决策,对于其他领域的投研需求由研究团队承担,很大程度上弱化了对基金经理个人能力的需求,这才是杜洋能管理做这些风格迥然不同的基金的主要原因。 大部分工银瑞信的全市场投资类基金的风格都是四平八稳,因为基民买的不是基金经理,而是整个工银瑞信投研团队的实力。 03 老将纷纷离职,明星基金交给新人

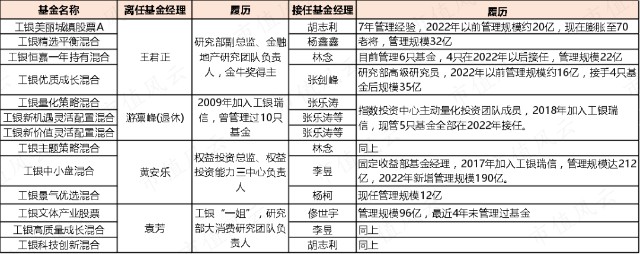

但是,我们同样能观察到,自2022年起,工银瑞信基金出现了老牌基金经理离职潮,赵宪成、闫思倩、黄安乐、袁芳等8名基金经理离职,其中不乏大佬级人物。

(来源:Choice数据,网络公开信息,制表:) 这么多的肥缺自然给了其他人上位的机会。 2022年11月,工银“一姐”袁芳离职,接任其明星基金工银文体产业的是研究部总经理俢世宇,但是在接任前已经接近4年未管理过公开产品,难以考察其真实能力。

(查基金优劣,就上) 权益投资总监黄安乐的代表作工银中小盘曾在2020年牛市夺取偏股混合型基金的亚军,如今居然被固收部新人李昱独立管理,后者在2022年以前管理规模只有20多亿,目前快速膨胀至212亿。

(查基金优劣,就上) 铁打的基金,流水的基金经理,是公募基金屡见不鲜的现象。但是资深基金经理如此大规模的离职潮,恐怕不能用“很正常”来解释吧?

对于基民而言,这恐怕也不是什么好消息,毕竟谁也不希望自己的血汗钱由不熟悉的基金经理来管理。

风云君在网上看到许多人对杜洋的评价很高,但只要你结合杜洋所有管理过的基金来看就会明白,这种高评价是因为战略转型迄今为止取得的业绩确实不错,但这并不是常态,杜洋管理的其他基金就比较平庸。 因此,战略转型更像是幸存者偏差,假设战略转型跟着风格相似的稳健成长的配置思路走,这几年的收益率会大幅滑坡。 工银瑞信基金的投研体系在运作上已经相当成熟,基本能覆盖全市场的投研需求。 但是近年来如此频繁的“大将”离职不仅反映了其薪酬激励体系可能有一定的问题,还让投资者对基金公司的印象相当不好,哪有业务骨干频繁出走而公司还能干得好的?

免责声明:本报告(文章)是基于上市公司的公众公司属性、以上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)为核心依据的独立第三方研究;市值风云力求报告(文章)所载内容及观点客观公正,但不保证其准确性、完整性、及时性等;本报告(文章)中的信息或所表述的意见不构成任何投资建议,市值风云不对因使用本报告所采取的任何行动承担任何责任。

以上内容为原创 未获授权 转载必究

作者 | 紫枫 编辑 | 小白

再三确认,是杜洋管理的基金没错啊! 但是,这些基金的持仓风格怎么有这么大的差异?

根据天天基金显示,工银瑞信的混合型基金规模达877.9亿,而杜洋相应的管理规模近200亿,一个人占了该类型规模的22.7%,权益类“一哥”当之无愧。

(查基金优劣,就上) 该基金的持仓风格与战略转型很接近,同样是重仓了房地产、银行和建筑装饰板块。