极度稀缺:近十年来业绩最“稳”的偏股型基金

由于基金经理相对有限的能力圈,任何一位基金经理都不可能适应所有的市场风格,因此基金经理的业绩不稳定实际上是常态,“稳”反而是极度稀缺的东西。

我们今天就来梳理一下,看看自2013年以来每年都跑赢偏股混合型基金指数的基金到底有多少,它们都有什么特点。

我使用的是Choice数据,筛选范围是全部开放式基金,筛选条件是每年年度回报大于或等于万得偏股混合型基金指数年度涨幅。

筛选结果如下。

一、2013年至2022年十年里,全市场所有开放型基金中每年都跑赢偏股混合型基金指数的基金数量为0。

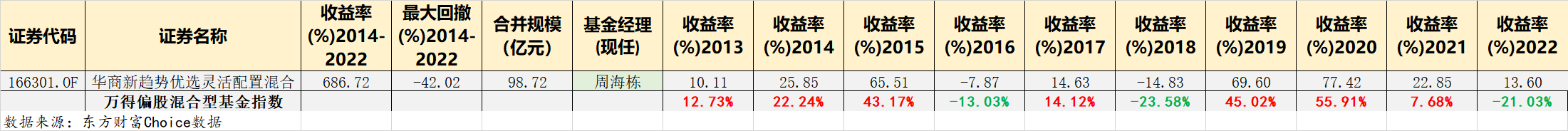

二、2014年至2022年的九年里,全市场所有开放型基金中每年都跑赢偏股混合型基金指数的基金仅有1只。

这只基金是华商新趋势优选混合,基金经理周海栋自2015年5月14日以来一直管理该基金,基金详情见下表。

周海栋是位少有的能同时“玩转”周期和成长的基金经理,偏左侧布局,有着明显的行业轮动特征。

有点可惜的是,这只基金2013年的收益率为10.11%,如果能够再多2个多百分点,它就能成为近十年唯一一只年年战胜偏股混合型基金指数的基金了。

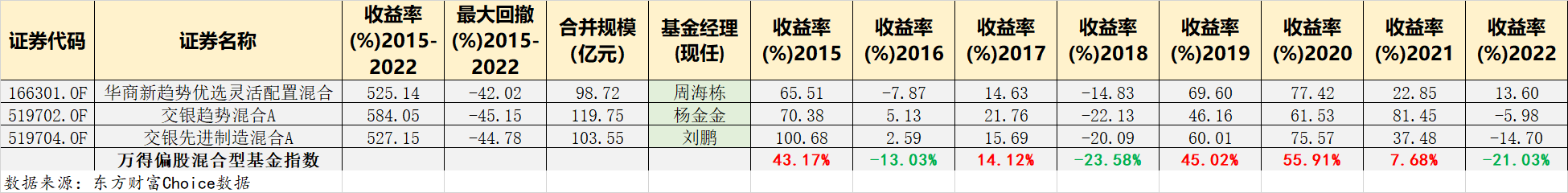

三、2015年至2022年的八年里,全市场所有开放型基金中每年都跑赢偏股混合型基金指数的基金仅有3只。详见下表。

除了华商新趋势外,另外两只基金来自交银施罗德基金,分别是交银趋势混合和交银先进制造。

交银趋势自2015年以来的业绩分别来自曹文俊(20130808-20170613)、韩威俊(20170603-20200527)和杨金金(20200506至今),现任基金经理杨金金管理时间还不足三年。杨金金致力于在主流赛道之外,寻找一些新社会变迁带来的细分行业景气、企业家精神锐意进取带来的自下而上的投资机会;同时行业和个股配置较为分散均衡。所管理的基金在规模较小时以小盘成长股为主,但随着规模的增大,中大盘个股也逐渐纳入了组合,换手率由2020年的500%左右逐步下降到2022年的100%多。新锐基金经理的投资框架还在不断进化和迭代中。

交银先进制造2015年以来的业绩也是三位基金经理创造的,他们分别是王少成(20130321-20150815)、任相栋(20150121-20180623)和刘鹏(20180529至今),现任基金经理刘鹏管理时间接近五年。刘鹏是制造业分析师出身,强调将投资和研究分开,投资体系追求三年预期回报率的滚动,研究不去带过多的“功利心”,将大部分时间放在了研究。他擅长结合景气变化选股,当前的能力圈主要在于制造业以及部分偏周期类的非制造业,善于挖掘周期成长股。

四、2016年至2022年的七年里,全市场所有开放型基金中每年都跑赢偏股混合型基金指数的基金数量有10只。详见下表。

除了华商新趋势、交银趋势和交银先进制造外,其余7只基金有3只来自工银基金,分别是工银战略转型、工银文体产业和工银美丽城镇;另外4只分别是中融新经济混合、万家品质生活、景顺长城成长之星和安信优势增长。

工银战略转型2016年以来的业绩全部是基金经理杜洋一人创造,杜洋的投资理念和投资框架我在《十只优秀大盘风格基金深度测评》中梳理过。杜洋管理的具有代表性的三只基金中,工银战略转型行业配置相对均衡,具有较为积极的、较长周期的行业轮动,业绩最为稳定和出色;工银战略新兴和工银稳健成长持仓和投资风格与工银战略转型迥异,业绩也相差较大。

工银文体产业这期间的大部分业绩由袁芳创造,可惜袁芳于2022年11月离任了,现任基金经理修世宇缺乏连续的管理基金业绩可以追溯,较为亮眼的资历是公司研究总总监,2017年6月16日至2018年12月17日与其他基金经理共同管理过工银高端制造,之后卸任基金经理,直到2022年11月18日接棒袁芳管理的工银文体产业。

工银美丽城镇2016年以来的业绩分别由名将鄢耀和王君正创造,王君正离任后,由胡志利于2022年8月22日接手,胡志利的名气虽然不怎么大,但也是一位老将了,他的投资体系是:自上而下规避市场风险,自下而上精选个股创造收益;深耕产业升级和消费升级两大主线;组合构建适度均衡,注意回撤控制。他单独管理的工银优质精选自2017年的业绩还是很不错的。

中融新经济混合现任基金经理甘传琦于2020年3月9日接手管理,管理时间刚好三年。身为中融基金成长投资部总监的甘传琦,他的投资框架可以用“成长+中小盘风格+行业均衡”总结。甘传琦管理时间最长的基金是中融产业升级混合,自2017年7月10日开始独立管理,之后业绩总体也不错,但2018年的回报是-28.39%,比中融新经济混合低了整整10个百分点。也就是说,典型的成长+中小盘风格可能会呈现更大的弹性,稳定性应该是略显不足的。

万家品质生活自2015年成立以来就一直由莫海波管理,关于莫海波,我写过一篇专门的文章《一位喜欢逆向投资的行业轮动高手》,“逆向投资+行业轮动”在标题里已经总结了莫海波的投资框架了,喜欢进一步了解细节的朋友可以到我基金专栏找这篇长文来看。

景顺长城成长之星2016年以来的业绩分别由刘晓明(20150328-20200520)、邓敬东(20200521-20221110)和周寒颖(20200521至今)创造。现任基金经理周寒颖管理本基金时间还不到3年,她管理时间最长的基金是一只QDII基金景顺长城大中华混合自2016年以来四分位排名基本上都是良好或优秀,应该说她的标签是“港股实力投资人”,管理投资A股的景顺长城成长之星应该算她跨市场投资的破圈之作。周寒颖认为投资港股主要靠自下而上寻找低成本、高效率的公司,而投资A股则需要进行行业比较,需要宏观和中观视野。

安信优势增长混合现任基金经理聂世林于2016年2月18日开始管理。聂世林在财富号上对自己的简介是“价值成长均衡风格,看好5G、新能源、周期产业链。”安信基金对聂世林的介绍这样的:“聂世林先生拥有14年证券从业经历,8年深入研究地产、汽车、农业、传媒和餐饮旅游等五大行业,覆盖周期、消费与科技,投研基础扎实全面。基金管理经验超过6年,涉及主动权益与固收+类等多只产品,堪称‘全能型选手’。”

五、2017年至2022年的六年里,全市场所有开放型基金中每年都跑赢偏股混合型基金指数的基金数量有21只。详见下表。

这21只基金除了前面介绍到的10只外,还有11只分别是:中银优选混合、长城优化升级混合、银河蓝筹混合、易方达新丝路混合、平安睿享文娱混合、南方驱动混合、交银经济新动力混合、华安沪港深外延增长混合、国富潜力组合混合、工银医疗保健股票和东吴多策略混合。

中银优选混合由基金经理王伟于2015年5月28日一直管理至今。王伟的标签是“稳健均衡的成长风格”,擅长挖掘制造业产业中的成长性机会,如新能源汽车、光伏、高端装备、电子等;偏好左侧布局,“在周期底部选成长”是其方法论的精髓。

长城优化升级混合2017年以来的业绩分别由三位基金经理郑帮强(20150708-20180803)、张捷(20180803-20210104)和周诗博(20210104至今)共同打造。现任基金经理周诗博是们90后投资小将,曾任机械和建筑材料行业研究员多年,对高端制造业有着独到的理解和认知,研究功力扎实,在研究员时期就曾挖掘出多只牛股,助力公司斩获不菲业绩。不足之处是担任基金经理时间还短,投资框架有待于不断成熟精进。

银河蓝筹混合由基金经理袁曦于2015年12月28日一直管理至今。袁曦担任基金经理已经超过7年,算是一名名副其实的老将了。她兼具成长和价值风格,中观角度选择高景气度行业,尤其关注景气度边际改善行业,再在相关行业中寻找兼具成长性和估值合理的企业。她在各阶段的业绩是相当稳定的,有意思的是,银河蓝筹2016年的收益率是-13.14%,仅比万得偏股混合型基金指数的-13.03%差那么一丢丢,否则也是七年战胜偏股混合型基金指数中的一员了,而且2016年以来的业绩基本都是袁曦一人创造的。从前面梳理的情况来看,连续七年战胜偏股混合型基金指数的基金经理仅三人,另外两人分别是华商基金的周海栋和万家基金的莫海波。

易方达新丝路由祁禾于2018年12月11日管理至今,杨宗昌2021年2月11日加入后共同管理。祁禾长期专注于制造业领域,是偏主题投资风格的。他自2010年以来先后任电气设备、新能源和有色金属行业分析师,现在除了担任基金经理外还担任易方达研究部工业组组长。祁禾以企业的竞争优势为主要出发点,自下而上精选个股,投资偏左侧、逆向布局好公司。这样的投资框架使得他管理的基金业绩出众的同时,回撤控制也相对较好。祁禾的代表作易方达环保主题也是自2018年以来连续五年战胜了偏股混合型基金指数。

平安睿享文娱混合由基金经理黄维于2016年8月24日一直管理至今。黄维属于价值成长投资风格,自下而上深入研究产业链,聚焦于商业模式优秀、估值合理的成长个股,长期关注“泛科技”+“泛消费”投资。目前黄维在管基金规模41.64亿元,在管基金都是规模10亿元以下的“小而美”基金,属于关注度较低,或者说一定程度上被低估了的基金经理。

南方驱动混合是老将应帅自2016年成立以来就管理的基金,他的代表作南方稳健成长混合自2015年应帅单独管理以来仅一年同类四分位排名“一般”,其余年度都是良好或优秀,显示出了名副其实的“稳健”。应帅的投资风格是成长为主、价值为辅,他通常会选择四五个成长型细分行业、两三个价值型细分行业进行配置,持股比较均衡和分散。担任基金经理近16年的老将应帅业绩稳健但没有在任何年度特别出彩,因此管理的基金没有一只成为“爆款”,目前管理规模78.36亿元。也属于关注度较低,或者说一定程度上被低估了的基金经理。

交银经济新动力混合分别由任相栋(20161020-20180623)和郭斐(20180602至今)管理。现任基金经理郭斐的标签是“科技行业成长股猎手”,与人们印象中的“成长猎手” 过于追求业绩爆发不同,郭斐及其团队有其严苛的估值体系,注重安全边际,同时会尽量在科技制造各细分领域均衡配置,投资过程中乐于获取成长股在发展中创造出的价值而不是进行短期的估值博弈。他管理的基金通常都有较低的换手率,业绩相对较为稳健。其代表作交银成长30混合自他管理以来同样呈现出了业绩回报相对稳健的特征。

华安沪港深外延增长混合崔莹离任后由胡宜斌于2022年1月26日接手管理。现任基金经理胡宜斌是典型的成长风格,他的代表作是华安媒体互联网,看起来多少有点“赛道”特征。不过2020年下半年以来胡宜斌开始调整投资框架,不再做赛道型选手,而是引入均衡型的“杠铃策略”,进阶为一个市场适应型的均衡选手。所谓“杠铃策略”,其核心就是,两端都要去寻找具备盈利裂变潜质的赛道,既要享受到高景气的上涨,又能用不相关的资产来对冲波动。体现在投资组合上,行业集中度和个股集中度都有了明显下降,基金波动性、下行风险大幅回落,而基金超额收益并没有降低。

国富潜力组合混合由老将徐荔蓉自2014年2月21日一直管理至今。徐荔荣属于价值成长即GARP风格,偏逆向思维,自下而上选股。具体的投资策略运用则显得较为灵活,他著名的“三三三”原则是这样的:逆向思维不意味着组合中全都是逆向的品种,而是希望构建较为均衡的组合,理想状态下组合中包含:1/3创新高的股票, 1/3创新低的股票,1/3趋势并非很明显的股票。这种组合整体保持风格上均衡的追求目标,这样不管在什么样的市场风格中,组合中都能够有相匹配的标的,避免在市场风格切换时因风格过于极致而剧烈波动。老将徐荔荣也是没有做过爆款的基金经理,他管理的基金国富中国收益、国富研究精选和国富潜力组合都属于非常稳健的产品,在基民眼中,稳健有时就是“平庸”的代名词,所以对他的关注度并不怎么高。目前徐荔荣在管基金规模仅70.81亿元,我认为也是被低估了的基金经理。

工银医疗保健股票由基金经理赵蓓于2014年11月18日一直管理至今。作为医药赛道型顶尖选手的赵蓓是自上而下的投资风格,在医药行业中优选个股,确保把握住产业性机会后,再挑选医药赛道中的估值合理的公司长期持有。从过往业绩表现来看,赵蓓的表现比中欧葛兰偏稳健,总体回报也稍微高一些。

东吴多策略混合分别由四位基金经理管理至今:徐嶒(20150512-20181120)、刘瑞(20181120-20201216)、周健(20201216-20220817)和张浩佳(20210930至今)。现任基金经理2017年11月加入东吴基金管理有限公司,任行业研究员,独立管理该基金的时间太短(周健2022年8月17日才卸任),也没有更多的基金管理经验可以追溯。

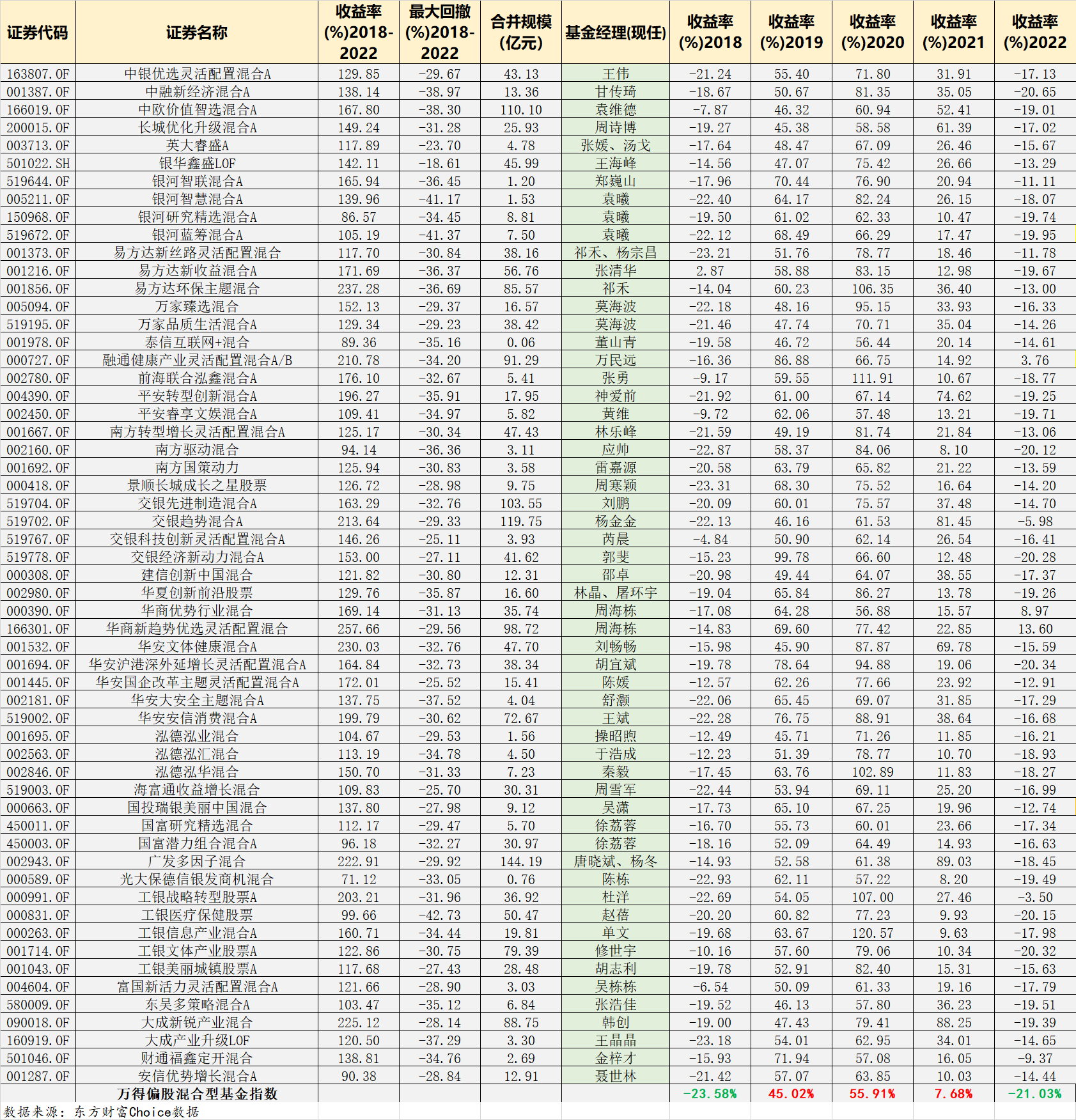

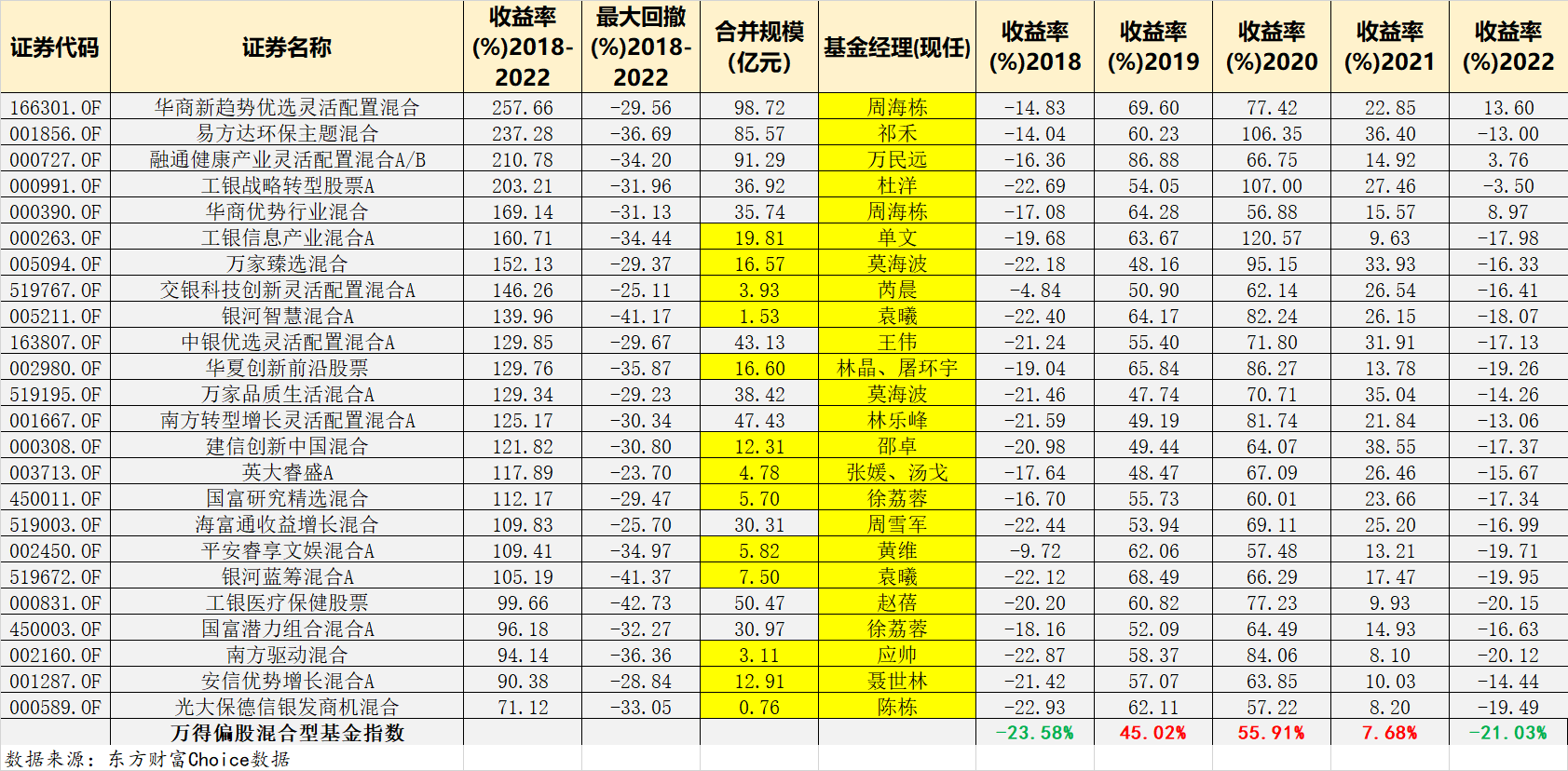

六、2018年至2022年的五年里,全市场所有开放型基金中每年都跑赢偏股混合型基金指数的基金数量有57只。详见下表。

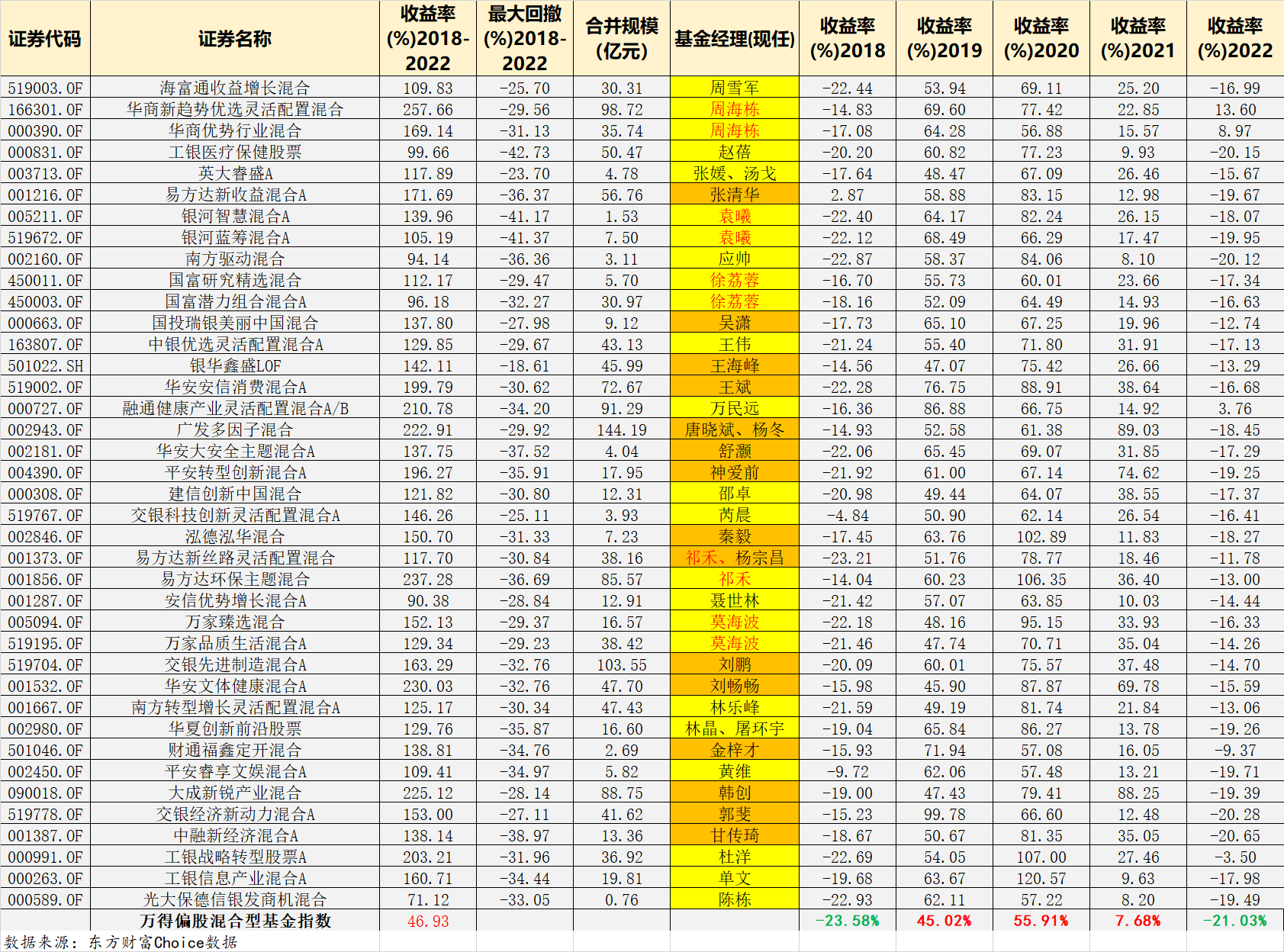

剔除现任基金经理管理时间不足三年的,还余39只,详见下表。

39只基金中,除了上文已经介绍过的基金,再加上周海栋、袁曦、徐荔荣、祁禾和莫海波管理和基金都有两只上榜,还有19只基金待梳理。它们分别是:

海富通收益增长混合、英大睿盛、易方达新收益混合、银华鑫盛LOF、华安安信消费混合、融通健康产业混合、广发多因子混合、华安大安全主题混合、平安转型创新混合、建信创新中国混合、交银科技创新混合、泓德泓华混合、华安文体健康混合、南方转型增长混合、华夏创新前沿股票、财通福鑫定开混合、大成新锐产业混合、工银信息产业混合和光大保德信银发商机混合。

华安安信消费混合和南方转型增长混合我在《十只优秀大盘风格基金深度测评》里介绍过,华安基金王斌的标签是“均衡+成长”,长期聚焦于“大消费”+“大制造”,投资被低估的成长性,走出了一条能涨抗跌的投资路;南方基金林乐峰是位股债俱佳的基金经理,林乐峰在权益管理方面的标签是“均衡+稳健”,具体来说就是行业配置相对较为均衡,不在单一行业上押注过多;近两年的年换手率差不多只是100%左右的水平,与被动指数基金差不了多少;同时倾向于把预期反映充分的板块切换到预期较低的板块做动态再平稳,他主张“并不是每个阶段都要全力冲刺,更多的是要把体力分配好,在长跑中获得更好的成绩。”

大成新锐产业混合我有专门的文章写过《顶流中的后浪?尝试分析大成新锐产业混合基金》。韩创的标签是“周期专家”,他擅长挖掘周期成长股以及纯周期股的择时投资,他的核心能力圈在于周期行业,近年逐步拓展能力圈至新材料、可选消费及部分科技行业。韩创偏好高景气行业中估值相对安全的好公司,挖掘偏价值的成长,构建了行业景气度、公司竞争力和估值三个维度的选股框架,并在三个维度作出较好的平衡。

其余16只基金现任基金经理简述于下:

海富通收益增长混合周雪军:海富通公募权益投资部总监,“六边形战士”,均衡全面的全能选手,科技成长、金融周期更为突出。

英大睿盛张媛:以个股深入研究和价值发现驱动投资,不限市值风格,也不以价值或成长为纲领。2022年中报显示,英大睿盛机构持有高达97.53%。张媛管理的英大国企改革和英大策略优选机构持有比例也超过了90%。

易方达新收益张清华:易方达基金副总裁,股债俱佳选手,“绝对收益王者”,权益方面能力圈主要在“消费、科技和化工”。

银华鑫盛王海峰:行业均衡配置和个股分散投资来打造风格稳健基金产品。自上而下的大类资产配置、中观的行业配置和自下而上的个股选择。财富号主页王海峰的自我介绍是这样的:坚守“尊重市场”的投资理念,投资具有“重视研究,强调应对,稳中求进,操作灵活”等特点,强调收益与风险并重的灵活投资。

融通健康产业混合万民远:深耕医药行业,逆向投资,守正出奇:“在好的贝塔中找阿尔法,寻找低估值,不赚估值泡沫的收益。”

广发多因子混合唐晓斌:采用差异化的成长投资方式,试图从低估值出发,寻找盈利出现非线性变化的成长(拥有第二增长曲线的成长),在一定的安全边际基础上去追求超额回报。

华安大安全主题混合舒灏:自上而下判断宏观经济趋势,中观选择行业,“景气度+估值”选择个股。主要管理偏债混合型基金权益部分,华安大安全则是偏股型军工主题基金。

平安转型创新混合神爱前:选股思路遵循两大原则,一是审视产业周期、业绩周期,二是在前者的基础上,去判断估值性价比,并做横向比较。不追求行业或持股的过分集中或过分分散。

建信创新中国混合邵卓:“高质量成长股猎手“,曾先后担任计算机、传媒以及通信行业研究员,能力圈覆盖广泛。自下而上的个股选择为主、结合宏观变量及中观行业的理解判断。他的代表作建信信息产业股票业绩弹性更大的同时,波动也更大。

交银科技创新混合芮晨:行业均衡配置控制波动和回撤,以双底部和高景气两个方向的选股方式创造超额收益,确定性强的情况下适度调整配置进攻。

泓德泓华混合秦毅:泓德基金副总经理。基本面深度研究选择个股;通过组合评分优化风险收益比,分散行业风险。

华安文体健康混合刘畅畅:资深研究员经历,厚积薄发。精选个股,行业均衡分散配置。

华夏创新前沿股票林晶、屠环宇:自上而下的投资框架,聚焦成长股投资,行业配置均衡分散控制波动。

财通多策略福鑫定开混合金梓才:“全天候“投资框架:中观维度选择景气行业,精选具备高成长空间个股,通过动态行业比较做好动态优化(行业轮动)。

工银信息产业混合单文:成长风格投资,便不拘泥于特定行业,选择一些相关系数不高的行业构建组合,以达到进攻有力、回撤可控的效果。同时担任公司港股投资能力中心负责人,并管理多只QDII基金。

光大保德信银发商机混合陈栋:投资风格灵活,较擅长大金融和新兴成长板块选股。

剔除现任基金经理管理时间不足五年的,还余24只,详见下表。

持续管理这些“极度稀缺”基金时间超过五年的共有20位(组)基金经理,他们分别是:周雪军、周海栋、赵蓓、袁曦、应帅、徐荔蓉、王伟、万民远、祁禾、聂世林、莫海波、林乐峰、林晶和屠环宇、黄维、杜洋、张媛和汤戈、单文、邵卓、芮晨、陈栋。

这些“极度稀缺”基金中你持有了哪些?你更喜欢和信任哪些基金经理?

欢迎一起交流讨论。

基金梳理不构成投资推荐,本文所有观点和涉及到的基金不构成投资建议,只是我自己思考和实践的一个真实记录,据此入市投资,风险自担。

$华商新趋势优选灵活配置混合$ $易方达环保主题混合$ $华安文体健康混合A$

本文作者可以追加内容哦 !