蹲了4年,一夜亏70%,然后基金清盘了...

买基金,最伤心的事是啥?

不是基金亏了,

也不是,基金还亏着,基金经理却走了。

而是,基金还亏着,但基金却没了...

对,没了,清盘了。

你还在死扛,等回本,基金公司却告诉你:醒醒吧,Game Over 了。

有小伙伴就遇到了这事儿,求安慰。

咋说呢,

不是只有你一个人碰到过这事儿,事实上,每年都有上百只基金清盘。

单今年就清盘了147只,其中股票+混合有111只,已经快接近去年和前年全年的水平了...

01

基金为什么会清盘?

很多人首先想到的可能是业绩差,做不下去了,但其实不是。

基金清盘与否,和业绩无关,只和规模有关。

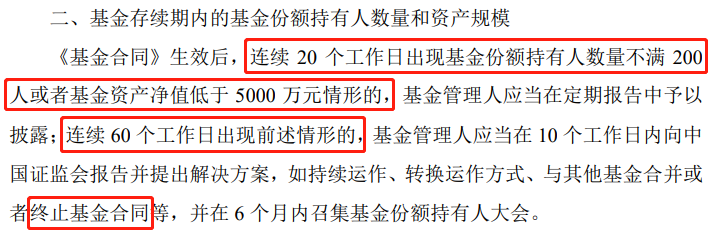

看基金合同就知道了,

“连续20个工作日出现基金份额持有人数量不满200人,或基金净资产低于5000万情形的,要予以风险提示;

连续60个工作日出现这种情形的,要向证监会报告并提出解决方案,而解决方案就包括终止基金合同(清盘)”。

当然,也有例外。

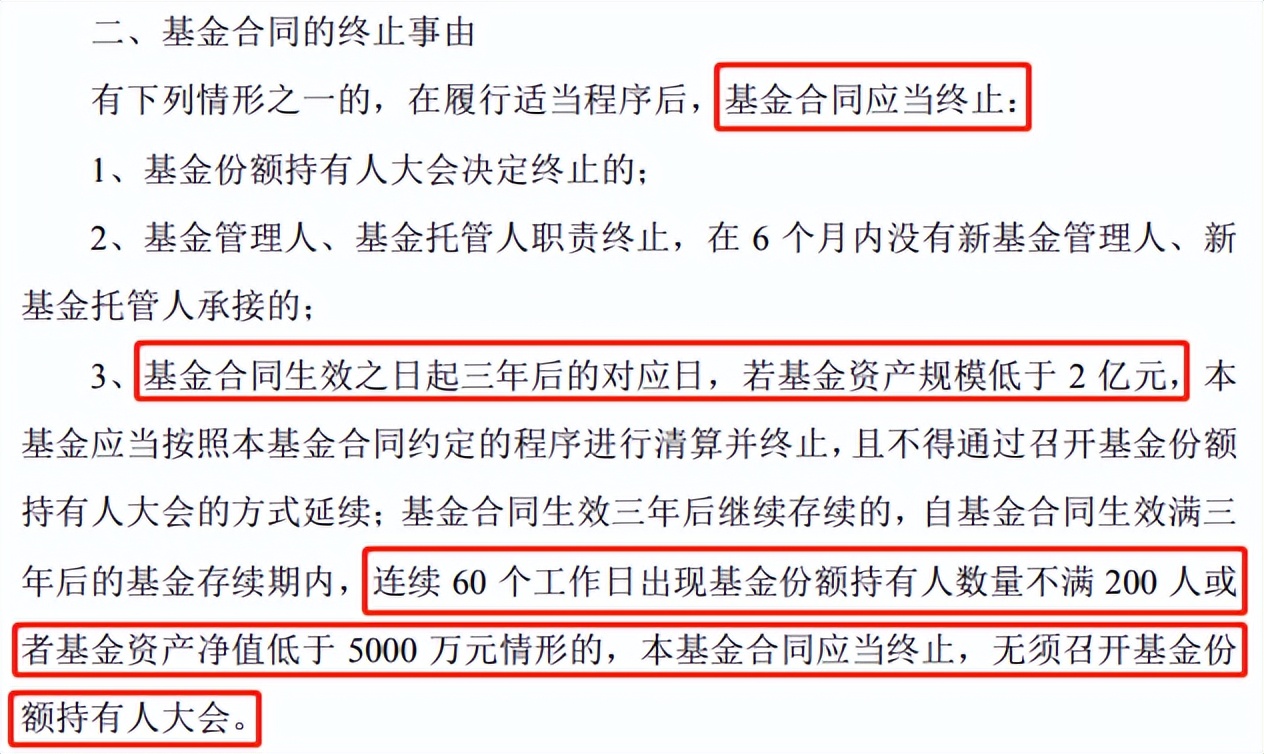

比如,发起式基金的合同是这么规定的:

1)成立3年内,无论基金规模多小,都不会清盘。但3年期满,如果规模还小于2亿,那对不起,直接清盘。

2)过了“成立满3年时,规模不小于2亿”这个槛后就进入常规程序了,只有在触发“连续60个工作日出现基金份额持有人数量不满200人,或基金净资产低于5000万情形”后才清盘。

至于发起式基金为什么特殊,和另一个规定有关。

发起式基金成立的时候,需要基金公司自己,或基金公司股东、高管、基金经理等认购不少于1000万的基金份额,并且锁定3年,这才给了3年的豁免期。

总结一下就是:

1)业绩不好,不会清盘,但规模一直很小,或者持有人一直很少,比如“连续60个工作日出现基金份额持有人数量不满200人,或基金净资产低于5000万情形”就会触及清盘条件。

2)发起式基金,因为基金公司自己的钱在里面,还锁定3年,所以3年期满后才会按照常规基金对待。

3)当然,作为对等条款,发起式基金有个鬼门关要闯:成立满3年时,规模一定要超过2个亿,否则清盘。

另外,上面提到的一些数字限制的没那么死,以《基金合同》为主。

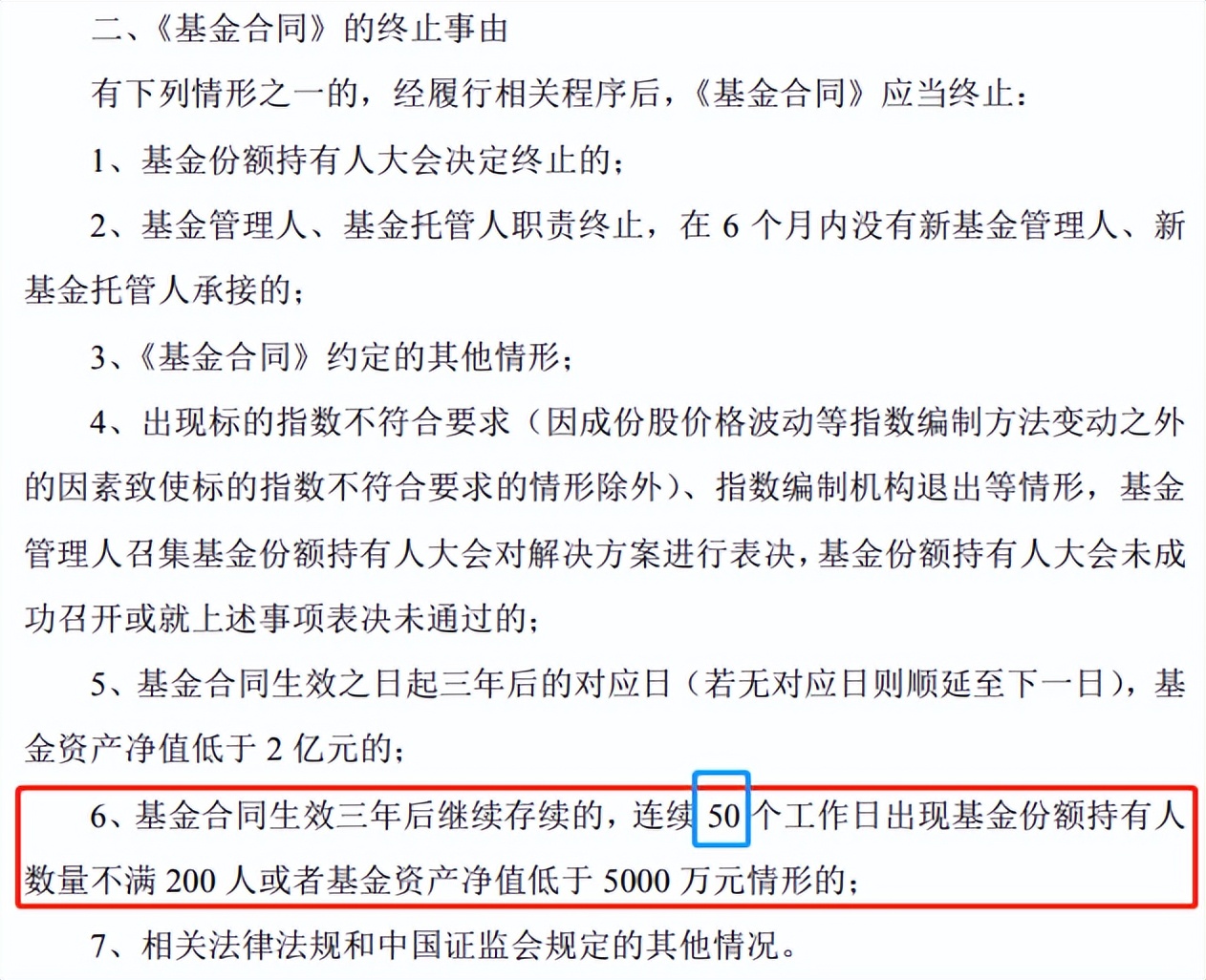

以我们最近提到的另一只基金为例,

景顺长城纳斯达克科技指数,它也是一只发起式基金。但《基金合同》规定:3年期满后,“连续50个工作日出现基金份额持有人数量不满200人,或基金净资产低于5000万情形”才会触发清算条件。

02

今年都有哪些基金清盘了?

数量太多了,懒猫找几只有代表性的说说吧。

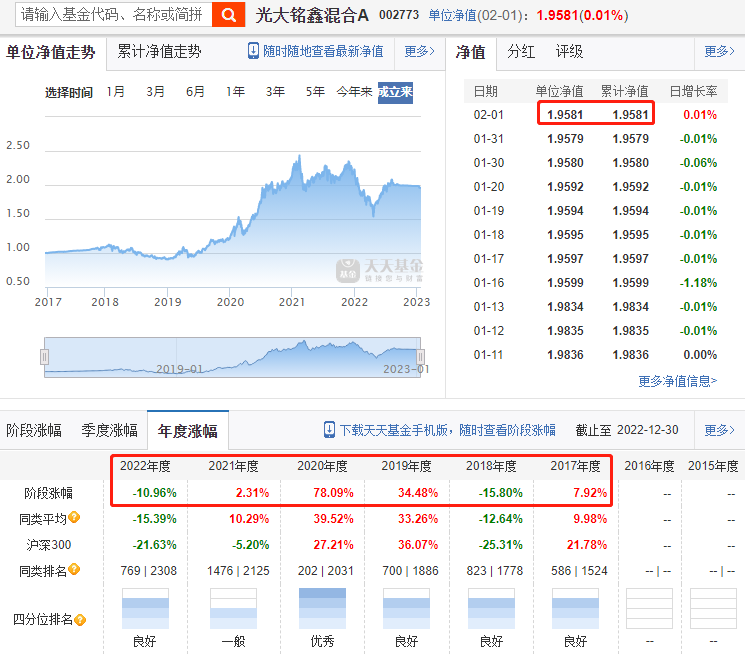

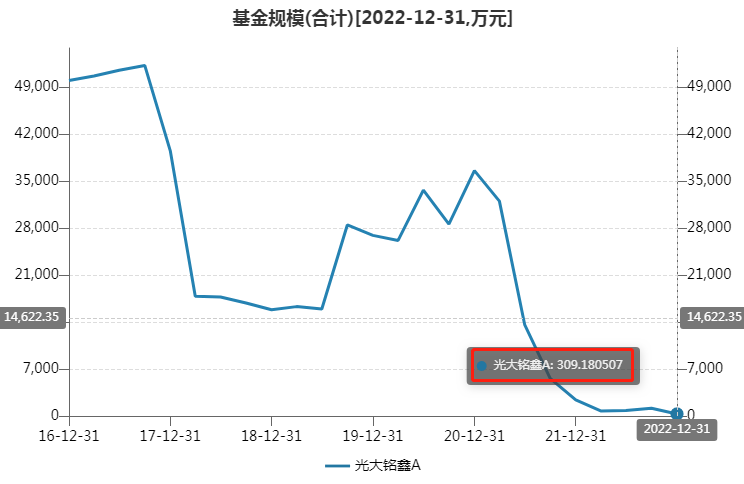

(1)光大铭鑫

先说这只,是因为感觉这只基金挺冤的。

收益还不错,成立以来涨了95.81%,接近翻倍了,是今年清盘基金中收益(成立以来收益)最高的。

年度收益也可以,2017-2022年只有2年是亏的,2018年亏了15.8%,2022年亏了10.96%。

但怎奈市场就是不买账,基金规模从成立之初的5个亿跌到了清盘前的309万,挺冤的...

是谁在赎回呢?

机构,规模大的时候,份额主要掌握在机构手上,当机构集体赎回后,散户那些份额撑不起,然后清盘了。

这也给我们提了个醒,对于机构占比过高,有点像机构定制的那种基金,尽量远离...

(2)中邮睿利增强债券

这只基金就有点意思了,

你说它“活该被清盘”吧,没毛病。

但整个过程又有点无厘头,也有点“出师未捷身先死”的悲壮。

首先,它是一只债基,但2018-2022年连续5年亏损。

其次,坚守多年的人,非但没能解套,反而在最后时刻迎来了大雷,亏了70%多后被清盘。

发生了什么呢?

事情要从2018年3季度说起,基金重仓了一只债券。

但不巧的是,4季度,这只债券暴雷了,基金净值因此一天跌了5%,不仅把2018年的收益跌完了,还倒亏2.12%。

面对踩雷的债基,你第一反应是啥?

跑啊。

所以,四季度这只基金不仅踩雷了,还被巨额赎回,基金规模从9785万缩水到848万。

然后尴尬的一幕出现了,

不知道是卖不出去还是啥原因,这只基金之后就一直拿着那价值496.8万的暴雷债券,占了一半以上的仓位。

拿到什么时候呢?

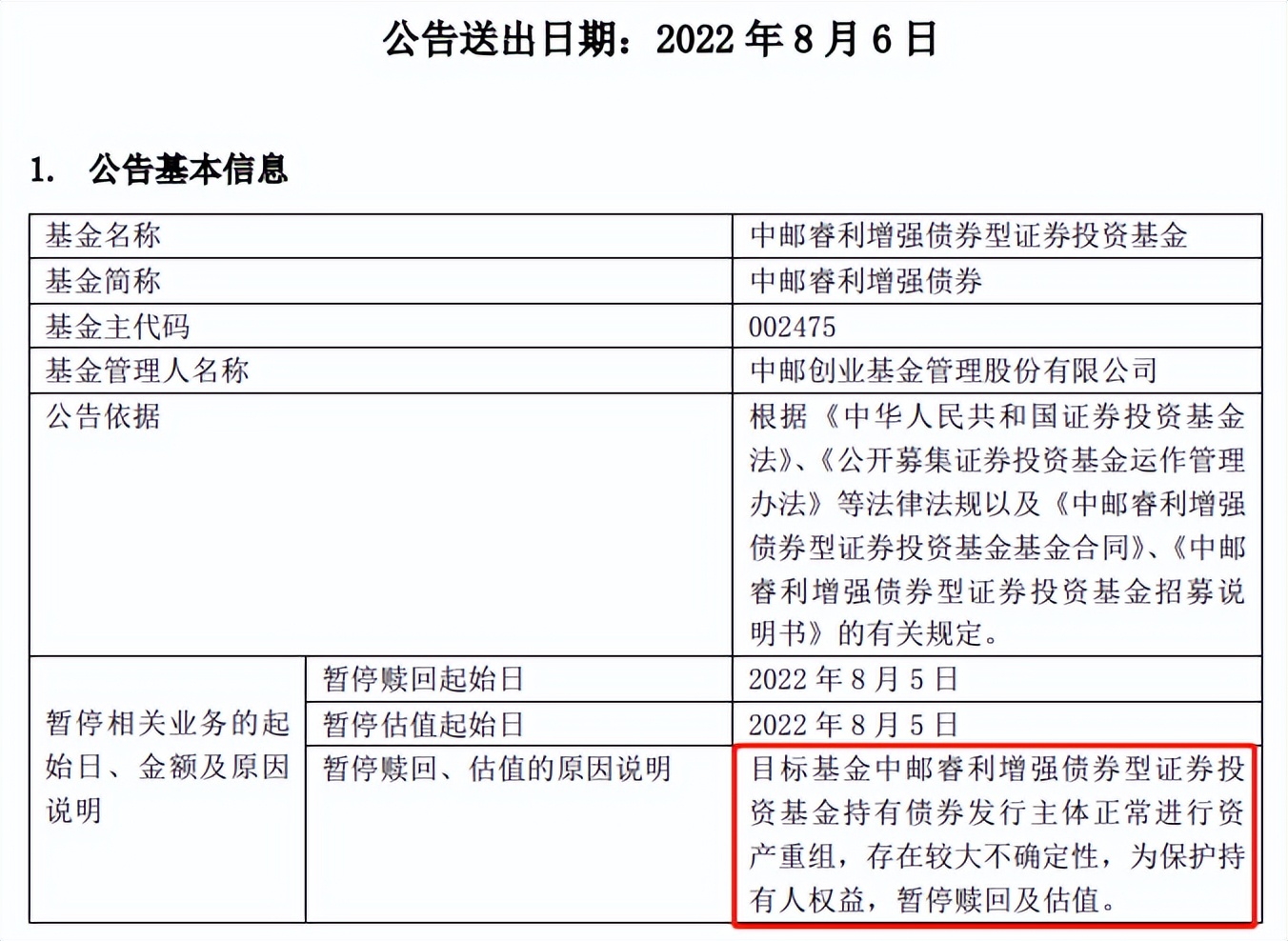

2022年3季度,基金公司发了一纸公告:因持有的债券进行资产重组,存在较大不确定性,暂停赎回及估值。

等到2022年12月20日再次发布净值后,基民傻眼了,净值直接从0.93降到了0.279,一把亏了70%,然后没多久就清盘了...

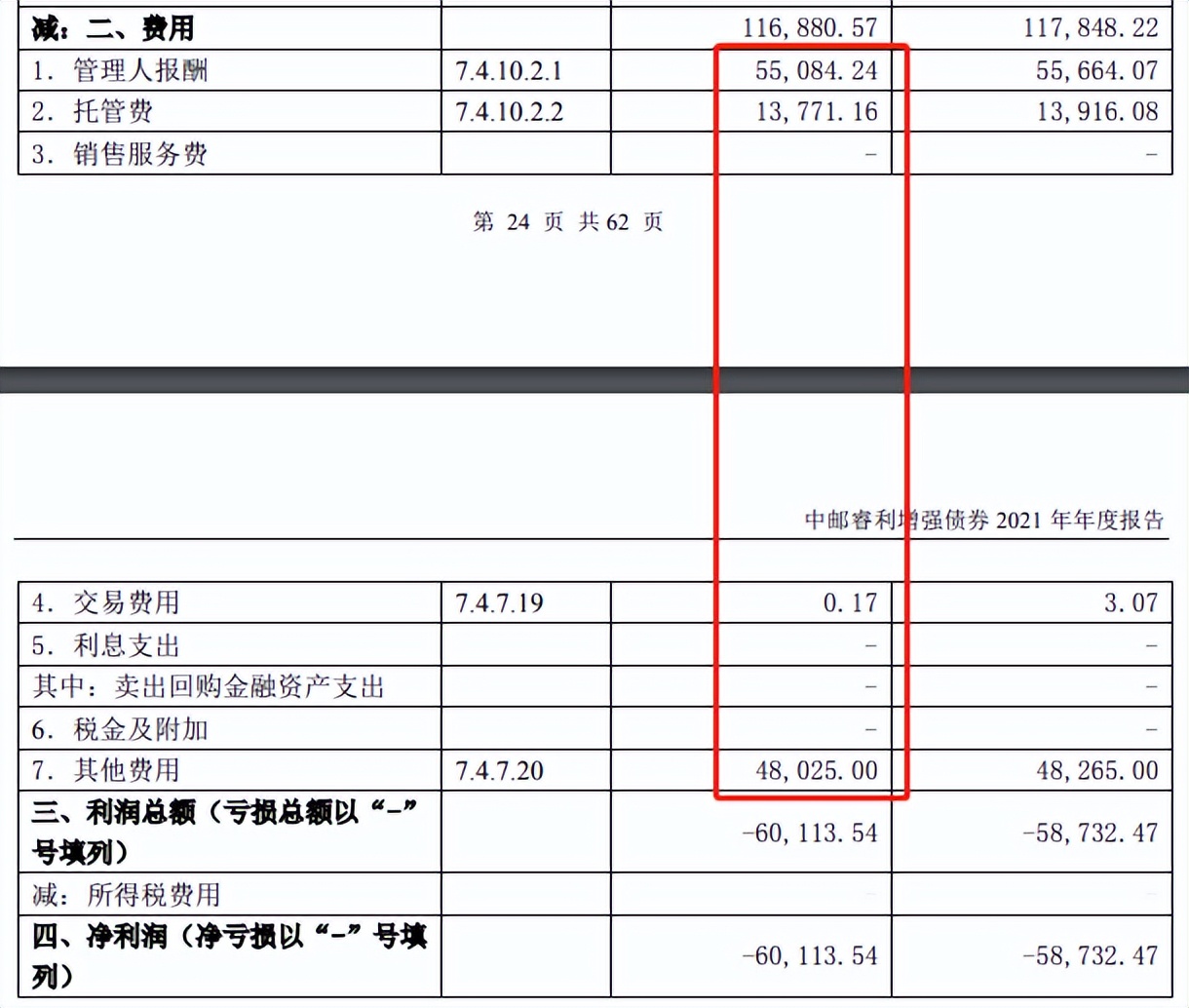

至于2019-2021年为什么连年亏损?

这是另一个有意思的点。

首先,基金仓位的大头是那只暴雷的债券,暴雷了嘛,利息就别想了,那就只能靠其他小仓位债券赚点票息收入,再加上基金经理做交易赚点,平均一年能赚5、6万吧。

但支出方面,每年5万多的管理费、1万多的托管费,还有4万多的审计费、账户维护费,这些是固定成本,年年少不了,然后就收不抵支,连年亏损了...

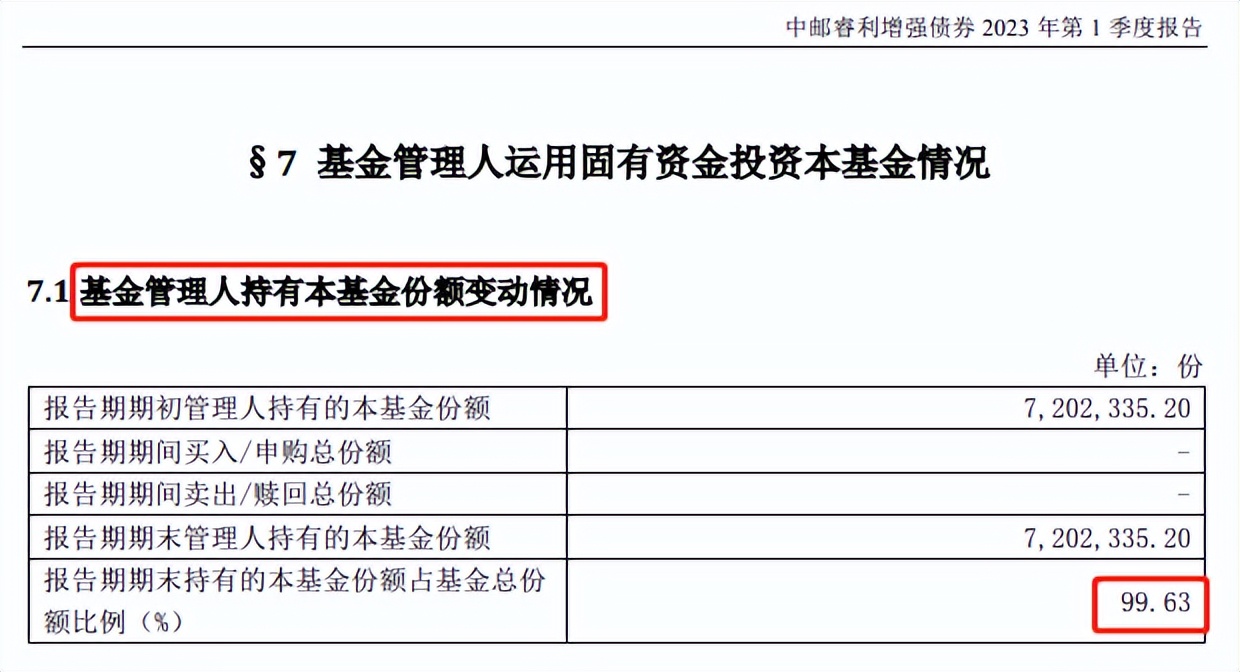

还有一个更有意思的点,

你猜净值大跌70%之前,基金份额主要掌握在谁手里?

中邮基金自己手里,基金公司持有99.63%的份额。

一夜亏70%,亏的竟然是基金公司自己的钱,这也没谁了...

(3)申万菱信智量

这次轮到基金公司郁闷了,

申万菱信智量,生于2022年6月22日,卒于2023年1月15日,享年7个月。

不知道是不是最短命的基金,但懒猫觉得能排得上号。

这也是一个悲伤的故事。

我们梳理下时间线,

首先,基金的原定募集期是2022年3月22日至4月22日,但没募够,所以就延长到6月份才成立。

其次,也只是保成立而已。成立时,基金规模是2个亿,刚够到成立门槛。

第三,你懂的,强扭的瓜不甜,成立后支援资金就撤了,2022年三季报公布时,规模就剩1000多万了,四季度更是降到只有11万。

最后,迫于无奈,基金公司在今年1月清算了基金。

懒猫扒了下,

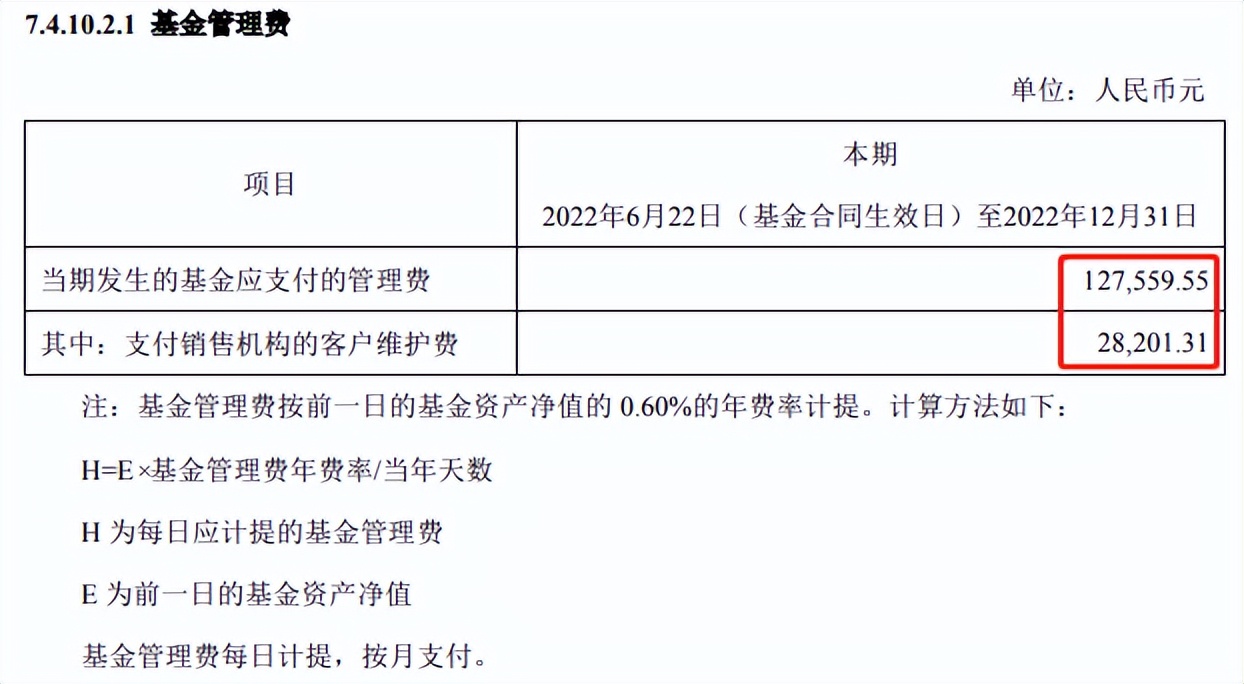

2022年,这只基金一共收了12.8万的管理费,扣除返还给渠道的2.8万后,还剩10万,不知道能不能覆盖发行成本,这单生意,基金公司算是栽了...

不过基民还好,

基金净值最低是0.9952,最低点赎回的基民亏了0.5%。

最后清算的净值是0.9999,保本出。

*免责声明:文章内容仅供参考,不构成投资建议。

@天天精华君

$易方达蓝筹精选混合(OTCFUND|005827)$$中欧医疗健康混合A(OTCFUND|003095)$$兴全合润LOF(SZ163406)$

本文作者可以追加内容哦 !