来源 | 流动的PE

2022年11月17日,重庆信托副总裁王惠云女士在由晨哨集团、无锡市经济开发区管委会主办,尚贤湖基金PARK承办的以“S交易等待供给侧改革”为主题的首届私募股权基金流动性峰会上带来了“信托配置S策略的优势与发展展望”的主题演讲。

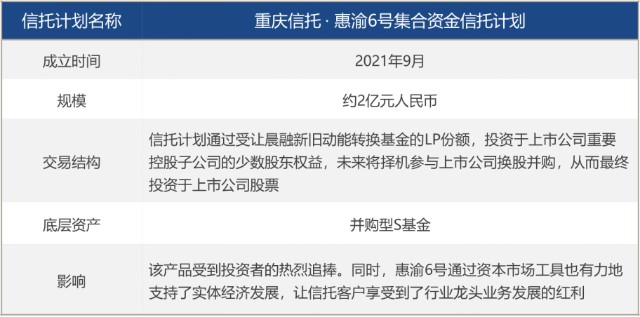

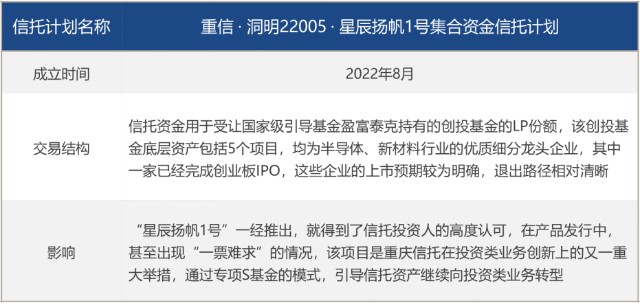

2021年9月,重庆信托受让潍坊晨融新旧动能转换股权投资基金合伙企业(有限合伙)的LP份额,成为其有限合伙人,转让方为潍坊晨鸣新旧动能转换股权投资基金合伙企业(有限合伙)。虽然官方没有披露,但根据目前基金规模测算,交易金额在2亿元左右。 借助这笔S基金交易,原投资人顺利实现了退出,而重庆信托则进行了行业转型期的一次资产配置升级。 这是目前市场公开渠道查到的第一笔信托公司参与S基金份额转让的交易。 2022年8月,重庆信托又发行了另一只S基金产品“星辰扬帆1号集合资金信托计划”,用以受让盈富泰克国家新兴产业

创业投资引导基金持有的一支新兴产业创投基金的存量份额。据了解,该创投基金投资了五个项目,均为

半导体、

新材料行业的优质细分龙头企业,这些企业的上市预期较为明确,退出路径相对清晰。 据王惠云女士介绍,截至2021年底,重庆信托综合实力、盈利能力、资本实力、抗风险能力等各项核心经营指标在68家信托公司中均名列前茅。2020年,在监管部门新的政策引导下,重庆信托积极探索创新业务转型,开始配置股权类资产。 王惠云认为,信托资金配置S基金正逢其时。在峰会上,她从以下三个方面对这个观点进行了阐述。 首先,从行业发展和监管要求的角度来看,信托行业正处在转型时期,尤其是政策性变化起到了引导行业转型外在动力的重要作用。 2017年以前,信托公司依托信托制度的灵活性和信托公司的业务创新能力,利用横跨“货币市场、资本市场和实业投资”的牌照优势,信托行业实现了爆发式的业务增长,2017年底达到顶峰,全行业信托资产余额达26.25万亿元。 2018年,资管新规出台,信托公司不得不快速压缩通道业务、大幅收缩非标融资业务、回归本源定位,“无风险高收益”非标刚兑产品逐步被清理消失,庞大的存量信托资金需要在信托公司的积极创新下寻找新的投资方向。 2022年10月,银保监会印发《关于调整信托公司信托业务分类有关事项的通知》,进一步突显信托公司财富管理的定位。根据机构预测,未来10年,预计财富管理行业将有10%以上的复合增速,居民资产配置转移已经势不可挡。面对如此巨大的财富管理空间,尤其是在当下信托业正面临着去

房地产化的过程中,信托公司的转型必将面临着非标产品多元化配置,私募股权领域的配置是其中非常重要的一环。 其次,S基金是信托公司业务转型过程中的一个非常好的选择。 信托行业的高净值客户,包括家族信托客户,对风险有一定敏感性,他们对复杂资产的判断能力有限,风险承受度不高。在整个信托行业目前面临着非标产品投资供给减少的情况下,信托公司需要在满足客户需要的前提下去寻找新的投资路径,完成多元化的资产配置。 在当前私募股权行业规范有序发展、外部监管环境持续优化的背景下,信托行业也应积极支持国家发展

战略新兴产业的规划,分享实体经济资本化过程中产生的超额收益。而S基金这样的资产类型正好完美符合了信托投资群体对底层资产的透明、确定、风险可控、退出预期明确的要求。 尽管S基金不是信托资产配置中的主流,不过在庞大的信托资金抽出5%-10%的比例去配置这样的资产,也是有必要的。 这也是自王惠云在2020年从IPO业务、并购业务转型到信托行业后,在与股权类资产不断碰撞中,发现的新的业务机会。 第三,信托行业在股权投资业务上的可供给资金规模庞大,且需求画像与S基金匹配,存在规模化参与S基金交易的可行性。 截至2022年6月末,信托公司所有者权益共计7,127亿元,依据监管20%净资产的投资上限限制,信托公司固有资产参与股权投资业务可提供的资金上限约1,400亿元,这一部分是信托公司的自有资金,也是近两年信托公司积极参与基金LP投资的主要资金来源。但是目前,信托行业这部分资金对私募股权市场的投资比例还不到30%,未来还有很大的提升空间。 另一方面,截至2022年6月末,信托行业总资产余额共计21.11万亿元,若有5%转向参与股权投资,则资金供给量就可达到1万亿元,如果这一比例能提升到20%,那就将会有约4万亿的资金进入私募股权行业。 特别是以家族信托为代表的财富管理受托服务信托,目前管理规模约为4,000亿元,且每年还在以10%的速度增加。这部分信托资金由于期限较长,加上更强的分散配置需求,预计有更高比例的资金可配置于股权投资业务。 所以,理论上,信托行业有至少超过万亿的资金可以投入到私募股权市场,尤其是跟信托属性非常匹配的S基金市场。 会上,王惠云还结合重庆信托成功发行两只S基金的经验,对信托公司参与到S基金交易中应关注的重点进行了分享。 她表示,信托公司在S基金交易中应关注以下重点:一是标的基金的底层资产质量,二是标的基金的退出期限与退出路径,三是信托公司在标的基金决策中的参与程度。另外,标的基金的后续出资义务、标的基金的转让价格和预计退出收益、标的基金的管理人情况等方面,也应重点关注。 会上,王惠云对重庆信托成功发行的两只S基金产品进行了分享,深入阐述了重庆信托在参与这两单S基金业务上的思路和策略。

她表示,这两只基金产品得到了来自重庆信托客户的广泛认可和好评,也为重庆信托在未来布局S基金业务上增添了强烈的信心。 最后,就重庆信托在私募股权业务上的架构设计和布局,以及未来在S基金业务上的布局,王惠云也做了简单的介绍。 重庆信托内部设有资本市场事业部,负责股权投资业务。同时,股东层面也设立了私募基金管理人—重信资本,未来将采取双轮驱动来做业务,一个资管的轮子,一个私募股权的轮子,来嫁接股权投资市场,使市场投资更稳定,更贴近投资者需求,以获取稳定的收益。 未来,重庆信托将与合作机构保持持续频繁的合作交流,同时积极寻找新的机构建立合作关系,发掘S基金交易机会,引领重庆信托乃至整个信托行业在股权投资、产业投资领域的深入布局。

有意联系重庆信托,洽谈S基金相关合作;有关PE二级市场联盟咨询、项目老股退出、S基金业务、新基金募资等服务探讨可加流动君微信:

关于我们

作为全球领先的一级股权市场智能交易撮合系统和数据驱动型

互联网投行平台,晨哨集团的愿景是“改变投资世界的方式”,用数据增进投资行业的信任、效率、公平。2019年12月,晨哨完成3000万A+轮融资,引入了上海

双创母基金、元禾辰坤母基金管理公司等战略股东。晨哨将应用场景进一步扩大化,在继续为各类机构提供境内外并购高质量服务的同时,将场景进一步延伸到一个新兴阵地——PE二级市场。我们主要面向国内上市公司、大型产业公司、私募股权基金、母基金及其他大型机构投资者,提供全球市场分析、黑马型基金募资、二手份额转让、资产包重组出售等专业服务。

我们的优势:

1. 强大的一级市场数据体系支持 2. 系统化处理LP/GP诉求,提高撮合效率 3. 丰富的头部母基金、S基金、

保险公司、产业投资人资源 4. 清晰的服务流程,进程可控,交付方式明确 5. 收费模式简单合理