夹缝中求生存的昔日老大 - 英特尔

我在英特尔2023年二季度财报上发现了一个有趣的东西——IFS(半导体代工业务)。在一众同比下滑的业绩增速中,IFS以高达307%同比暴涨,相当抢眼。

二季报中有着独特表现的IFS是英特尔在2021设立的重点转型业务。从CPU市场的龙头企业转型做又苦又累的重资产代工业务,这背后既是英特尔的无奈之举也是美国政府对半导体产业的权谋之计。

一、美国的“亲儿子”

上世纪八十年代,世界芯片市场主要集中在日本。以存储芯片市场为例,1975年日本的市场份额约为3%,但到了1980年这一数据上升到了40%,而期间美国的市场份额则从95%下降到60%。其中英特尔就被日本良率更高、性能更强、价格更便宜的存储芯片虐的体无完肤,在1985年录得营业亏损1.73亿美元,被迫裁员2000名后,宣布退出DRAM存储业务。

如果不是IBM的订单支撑,如果不是美国政府胁迫日本签订《半导体协议》,要求美国企业在日本半导体市场必须占有20%份额。在这种危机时刻,仅凭英特尔自身的力量,这家芯片巨头很可能会倒闭,美国信息产业史可能因此改写。

然而,被扶持起来的英特尔没想到时隔38年再一次遇到了危机。2023年第一季度,英特尔总收入117亿美元,同比下降36%,毛利率34.2%,同比下降16.2个百分点,净亏损更是高达28亿美元,创历史之最。

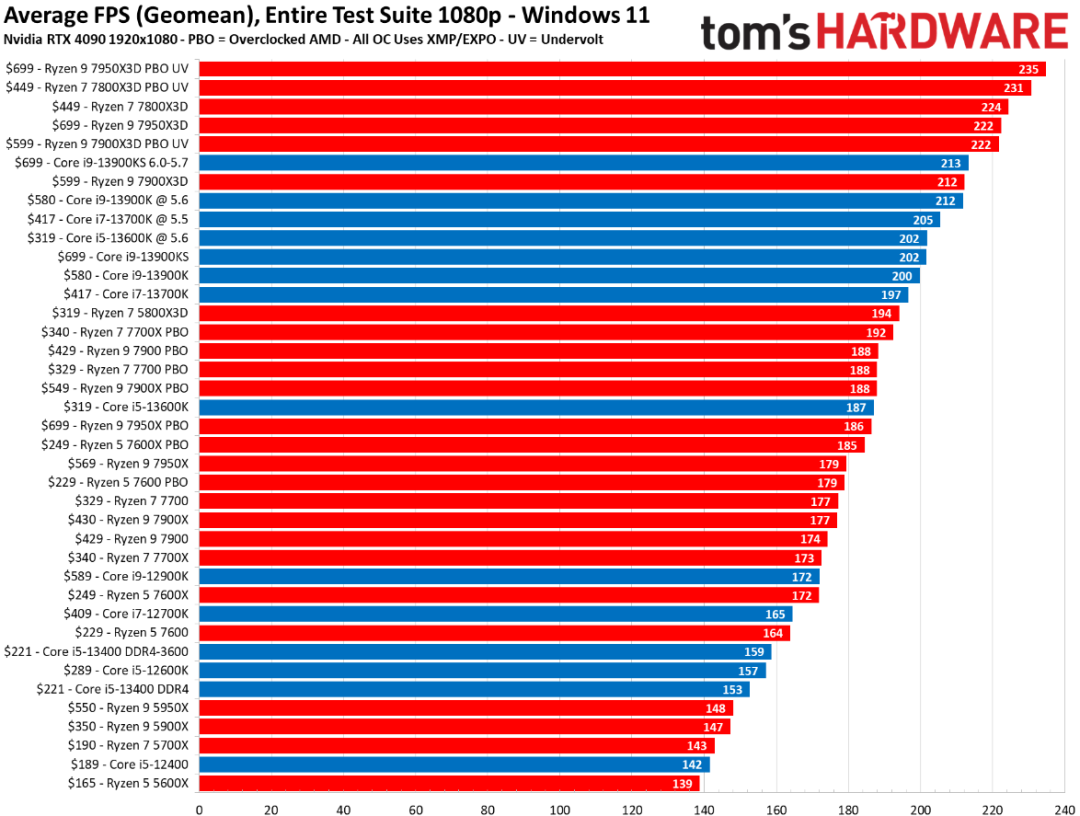

曾凭借奔腾系列垄断CPU市场,市值一骑绝尘的英特尔如今却被推出Ryzen的AMD实力碾压。下图为英特尔跟AMD的CPU性能比较图,可以看到用Windows 11系统测试下,头5款最佳性能的都属AMD。

(红为英特尔,蓝为AMD)

在英特尔CPU性能越来越被追赶下,在最近5年,英特尔所有CPU的市场占有率从80%跌到60%。下图,蓝线的是英特尔,而红线的是AMD。

此外,整个PC市场的消费低迷也没让英特尔好过。据Gartner的数据显示,2022年第四季度全球PC出货量同比下降近29%,创下20世纪90年代中期以来的最大季度跌幅,作为主要的CPU设计和制造商,英特尔受到极大影响,营收同比下滑32%。

而在危急时刻,美国政府又救了一把自己的“新儿子”。

英特尔的代工业务就是服务于美国国防部于2021年同期启动的RAMP-C商业计划的。该计划的意义是将美国重塑成为全球半导体制造强国,减少对外依赖,而英特尔作为为数不多同时拥有设计、制造和封装能力的IDM公司被美国政府钦点成为该计划实行的领头人。

美国政府强调在半导体制造环节扶持英特尔也很有深意,一是因为美国半导体制造市占率的弱势(从1990年市占率的37%下降至2020年的12%);二是因为相比中国台湾的台积电,韩国的三星,在美国土生土长的英特尔显然更方便“控制”。

二、代工矛头直指台积电

相比重资产的代工业务,其实切入GPU设计市场似乎更符合英特尔的调性,所以英特尔开始着手GPU事业,并在2022年推出了对标英伟达GeForce和AMD的Radeon系列的产品Intel ARC。GPU设计也是需要经验累积或试错的,不过竞争激烈的市场却不会让新现家有试错的机会, 例如Intel Arc在《英雄联盟》和《星际争霸》表现远不及英伟达、AMD的GPU自己让老游戏迷们无法承受,快速抛弃。

因此,根据 Jon Peddie Research 发布的统计报告,截止2022年第四季度,在独立 GPU 市场,英伟达占据 84%的市场份额,AMD为14.8%,英特尔的市占率仅是1%出头。

在GPU领域不出彩, CPU市场出货也不断下滑,没有太大的产能需求,但机器不用还是会折旧,不如多接代工消化闲置产能,而且,美国政府还计划在半导体产业拨款527亿美元补贴,自己有技术和产能,政府有扶持,代工业务也就成了英特尔的重点转型业务。

切入代工也让英特尔的对手转变成了台积电,为了形成直接的对标,在芯片制程工艺上,英特尔就开始紧跟台积电的步伐。

2021年 7 月,英特尔在“改名大会”上将Intel 10nm Enhanced SuperFin 正式更名为 Intel 7,原本的 Intel 7nm 更名为 Intel 4,后续工艺分别叫Intel 3、Intel 20A(2nm)、Intel 18A(1.8nm)。据wikichip的评估数据显示,Intel 7和台积电的5nm工艺相当、Intel 4和台积电的3nm工艺相当,其余还在计划中的工艺因为没有量产所以无法直接对标,但在英特尔的计划中,预计2025年下半年量产的intel 18A将是公司的大杀器,会是帮助企业重夺领先地位的关键技术。

看上去,英特尔的技术迭代计划安排得井然有序,不过公司之前却有多次兑现不了承诺的历史。

2004年,时任CEO的贝瑞特就曾因为奔4处理器没能像预告中的解决散热问题而单膝下跪向公众道歉。此外,2017年 Intel 对外宣布初代 10nm 工艺问世,到2022年才真正实现工艺成熟,导致公司产品性能严重落后。管理层一次又一次的失策,不经让人怀疑英特尔这次的技术迭代能否顺利推进?

来源:搜狐财经

不过就算推进顺利,这些先进制程工艺的芯片需求也可能需时才爆发出来。暂时来说,台积电3nm工艺的客户只有苹果一家,甚至连英伟达的芯片工艺还停留在7nm和5nm,对3nm工艺的芯片需求还远没有提上日程。而有着7nm工艺的中芯国际,占总营收80%以上的收入来自40nm。就连英特尔接到的代工订单也只是联发科的16nm工艺,但在智能手机市场连年萎缩的趋势下,联发科能够为英特尔带来的代工需求也不会太大。

再看与台积电对标的第二项代工业务——封装。

以英伟达为例,A100和H100等产品使用的都是台积电在2012年推出迭代至今的CoWoS封装技术,成熟的CoWoS技术与英伟达显卡形成了高度技术契合性,彼此也建立了深厚的依存关系。而从技术角度来看,和CoWoS对标的是英特尔在2016年推出的EMIB封装技术。但很可惜,时间的错配让英特尔的EMIB没能接到英伟达这种高需求客户,而且对于英伟达而言,重新采用其他封装技术需要较长的磨合期,本来H100现在就供不应求,英伟达更没有理由放弃台积电改为英特尔代工。

总的来说,无论是制程工艺还是封装技术,这两项英特尔托付众望的代工业务对比台积电并没有凸出的技术优势,也没有实时的市场需求,对于正在实行转型的英特尔并不是一个好兆头。而且,台积电在半导体产业链中的优势过于明显,即拿着全球约70%的市场份额,又是纯代工不和客户产生竞争的企业。但英特尔不一样,在CPU市场英特尔与AMD竞争,去年发布GPU产品后又与英伟达竞争,现在在代工领域还要和台积电竞争,英特尔未来的不确定性比想象中更大。

三、变重的体积

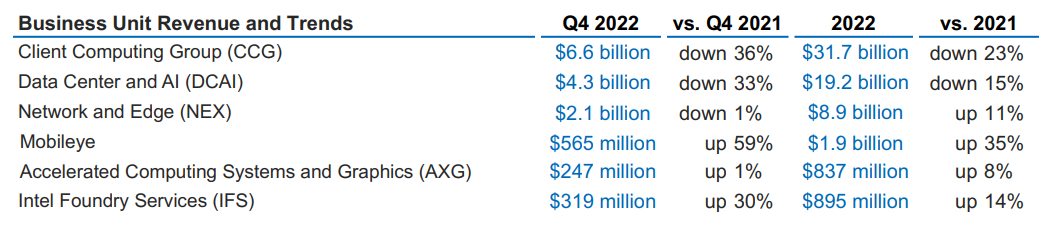

在过去12个月里,英特尔的自由现金流为-170亿美元,其中大部分资源都用在了IFS业务。尽管IFS在二季度中取得了高速增长,但截至2022财年,IFS仅贡献9亿美元营收,对比客户运算事业群(CCG)的317亿美元,数据中心人工智能事业群(DCG)的192亿美元的营收简直小巫见大巫。

但作为英特尔的转型重点,IFS业务不能放弃,需要从这三大业务中提取资金投入,因此,IFS也以一己之力成功拉低英特尔的盈利水平以及自由现金流。2021-2022年,英特尔毛利率就从55.4%下降至42.6%,营业利润率从24.6% 下降至3.7% 。

除了财务上的紧张,英特尔还遇到了商业收购的失利。8月16日,由于无法获得监管批准,英特尔终止与高塔半导体的收购协议,并支付3.53亿美元终止费。

这个英特尔垂涎的高塔半导体主营业务也是代工,而且是以28nm的成熟制程芯片为主,产品广泛应用于汽车、消费产品、医疗和工业设备等领域。以截止2022财年销售额计,高塔半导体在全球晶圆代工厂商中排名第八。如果这笔收购谈成了,英特尔在芯片代工市场的份额可以直接进到前十。

英特尔收购高塔的用意就是用它来扩大代工收入,自己则花更多的精力和资金投入在先进制程上,但很可惜,收购失败了。尽管基辛格表示这不会影响英特尔代工战略的推进,但高塔可补充到的那部分产能可能又需要英特尔再投入资金、技术、人才去完成,届时又会进一步压迫公司的盈利水平。

英特尔当初选择发展IFS,有自己原业务发展不顺的原因,也有美国政府推波助澜的原因,可惜的是美国政府也是半个猪队友。《芯片与科学法案》颁布一年了,要补贴的527亿美元也说了一年,但那笔代工业务发展关键的政府补贴也迟迟没到账。

无奈,英特尔只能自己做点降本增效的措施。今年5月,研究机构SemiAnalysis的分析师就爆料称,英特尔计划削减10%的预算,CCG和DCG部门受到影响,裁员多达20%。8月18日,英特尔加州地区裁员140人,这次的裁员名单甚至扩大到了 GPU 工程师。

但在削藩撑起营收大梁业务的同时,英特尔又加大了对芯片制造和代工业务的投入。

英特尔计划在美国亚利桑那州新建两家晶圆厂,这一扩建需要大约200亿美元的投资。但在美国投资建厂,现实挑战也十分明显。建厂成本至少是台湾建厂的2.5-3倍,这意味着英特尔的芯片制造和代工费用更高。要知道,台积电的3nm工艺是降价20%才接到苹果订单的,如果选择英特尔代工还需要支付更高的费用,恐怕没几个企业愿意接受这样的合作。

不过,毕竟得到了美国政府的指点,未来英特尔将越来越偏向重资产的芯片制造和代工已成事实,但和台积电对比来看该业务并没有明显优势,不足以拿下英伟达H100这种高级订单,持续的投入只会让英特尔的“体积”越来越笨重,让未来越来越扑朔迷离。

四、结语

2023年第二季度财报,数据显示公司业绩超出市场预期,同比增长307%的IFS业务也足够亮眼,虽然财报发布后英特尔股价也上涨6.6%,市场给予正面反应,不过根据英特尔过往5年的纪录,能否有大的技术突破撼动台积电等企业的地位,促进行业洗牌言之过早。

8月29日消息指出英特尔打算在投资了 51 年历史的马来西亚扩增先进封装的产能,目标是在 2025 年将先进封装的产能较当前提升达4倍。扩增如此进取,订单除了本身的芯片之外,消息指英特尔还打算先进封装将独立接单。早前就传出台积电的先进封装产能无法满足市场需求,使得英伟达 AI 芯片可能一部分转单给三星的消息。而英特尔似乎看中了这契机,因此在当前仍无法大量取得先进制程客户的情况下,英特尔将允许客户单独选择其先进封装服务的情况。也就是芯片的先进制程由其他代工厂来制造,之后先进封装的部分可以由英特尔来进行,藉此跟先进制程客户建立起生意关系。

不过,要单独接单先进封装,还牵扯到晶圆制造完成后的输送责任归属与风险,加上客户对英特尔的信任等问题。因此,是不是真的能够实现,有待观察,不过从扩增4倍这决策上可以看出英特尔正无所不用其极,不顾面子来发展IFS生意。

人无千日好,花无百日红,日PC老大也只好在夹缝中求生存。

本文作者可以追加内容哦 !