富二家“价值风格”基金经理亮相,揭秘那些低调的“实力好基”

不知不觉间,2023年已然过半。

回顾今年以来的A股,结构性亮点此起彼伏,但顺周期的价值类资产普遍下跌。

昨天,上半年GDP同比增长5.5%的消息传出,全年复苏的基调基本确定。在政策呵护经济的背景下,做多超跌资产的机会或已来临。

问题来了:咱们普通投资者该如何布局呢?

今天,借着给大家介绍“价值风格”基金经理的机会,富二也带来了几只“实力好基”。敬请各位客官查阅~

/ 刘莉莉 /

代表作:富国研究精选

(A类000880 C类016313)

具有19年证券从业经历,曾在中原证券、平安证券任行业研究员;

于2007年4月加入富国基金,曾任高级行业研究员、研究总监助理、研究副总监等职,自2018年7月起担任基金经理;

目前,基金管理年限超5年,在管产品为富国研究精选。

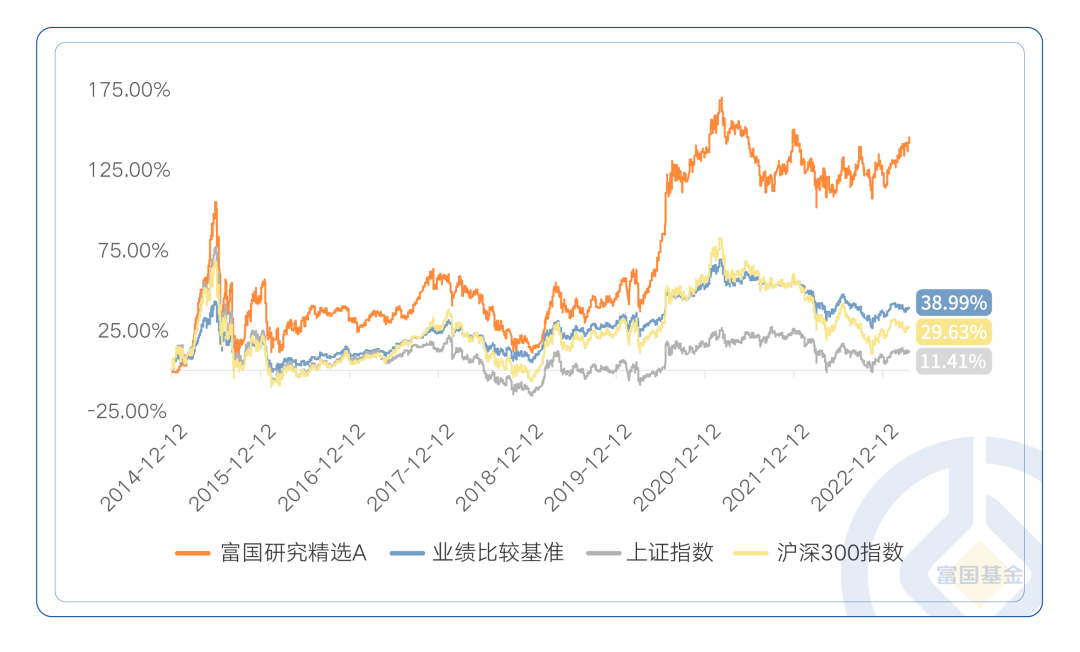

富国研究精选A(000880)自成立至今,累计涨幅为144.90%;与业绩比较基准、上证指数和沪深300指数的同期表现相比,简直是“赢麻了”。

数据来源:富国研究精选A自成立以来的净值增长率、业绩比较基准收益率、业绩走势图来自基金定期报告,同期上证指数、沪深300指数的收益率来自Wind,截至2023年3月31日。

单看基金的净值增长率,大家可能会觉得还不够直观。但凡来个对比,参差就显现出来了——

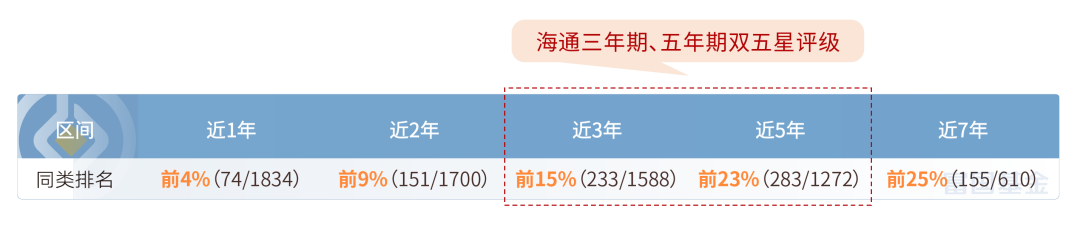

目前,全市场共有1969只灵活策略混合型基金。数量之众,难免让人眼花缭乱。

But!在近1年、近2年、近3年、近5年、近7年中,均稳居同类前1/4的基金,却只有22只。

22÷1969≈1%,富国研究精选A便是那“百里挑一”的存在。

数据来源:富国研究精选A自成立以来的净值增长率、业绩比较基准收益率、业绩走势图来自基金定期报告,同期上证指数、沪深300指数的收益率来自Wind,截至2023年3月31日;灵活策略混合型基金只数、富国研究精选A的同类排名及评级数据来自海通证券,同类产品为混合型-主动混合开放型-灵活策略混合型,截至2023年6月30日。

注:富国研究精选A成立于2014年12月12日,自2018年至2022年近五个完整会计年度的基金净值增长率及同期业绩比较基准(沪深300指数收益率*65%+中债综合指数收益率*35%)收益率分别为:-27.74%(-14.51%)、33.54%(24.65%)、60.48%(18.86%)、-0.78%(-1.34%)、-10.05%(-13.27%);历任基金经理变动情况:尚鹏岳(2014年12月至2015年6月)、李晓铭(2015年2月至2019年4月)、汪孟海(2017年12月至2021年1月)、刘莉莉(2019年2月至今)。以上数据来自基金定期报告,截至2022年12月31日。

这“长短两相宜”的强悍战绩,有没有俘获客官们的芳心呢?

/ 蒲世林 /

代表作:富国城镇发展

(主代码000471)

具有15年证券从业经历、近8年投资管理经验,曾任海通证券行业分析师、中信证券研究员及投资经理;

于2018年9月加入富国基金,现任权益投资总监助理兼高级权益基金经理,正在管理富国城镇发展、富国周期优势及富国均衡策略共3只基金。

让我看看,有哪位客官还不知道,蒲世林是坚定的GARP策略践行者?在“富国中生代”基金经理的矩阵中,他的风格也称得上是“头一份”。

先来简要介绍一下所谓的GARP策略:GARP的全称是Growth at A Reasonable Price,直译成中文即为“用合理的价格去买增长”。

这句话隐含着两个关键信息,分别是:

Reasonable Price-注重公司的估值,通常是在低价时介入

Growth-业绩的确定性较强,要可兑现、可持续

综合起来看,其实这是一组对立统一的辩证关系:“价值”和“成长”是相互依托、携手并重的。前者是安全垫,后者是护城河,缺一不可。

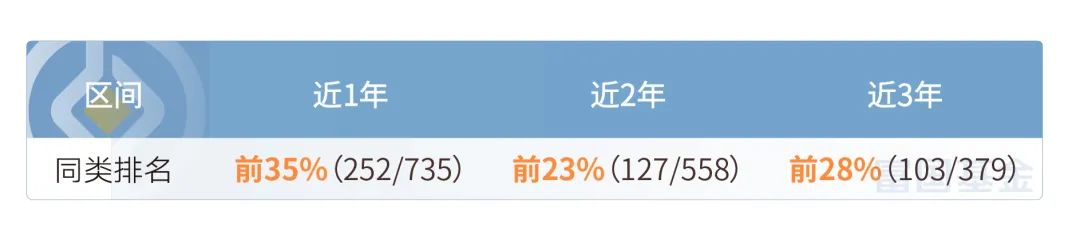

GARP则将二者很好地结合在一起,集双方之长。映射到业绩上,体现出的是历史业绩排名较为平稳。以蒲世林自2018年12月19日起接管的富国城镇发展为例,在多个历史区间中,均能跻身同类前35%。

数据来源:富国城镇发展自成立以来的净值增长率、业绩比较基准收益率、业绩走势图来自基金定期报告,同期上证指数、沪深300指数的收益率来自Wind,截至2023年3月31日;富国城镇发展近一年、近两年、近三年的同类排名来自海通证券,同类产品为股票型-主动股票开放型,截至2023年6月30日。

注:富国城镇发展成立于2014年1月28日,自2018年至2022年近五个完整会计年度的基金净值增长率及同期业绩比较基准(沪深300指数收益率*80%+中债综合指数收益率*20%)收益率分别为:-43.92%(-19.26%)、53.20%(29.50%)、60.23%(22.47%)、17.03%(-2.97%)、-17.92%(-16.91%);历任基金经理变动情况:汪鸣(2014年1月至2018年4月)、毕天宇(2016年2月至2019年1月)、蒲世林(2018年12月至今)。以上数据来自基金定期报告,截至2022年12月31日。

/ 韩雪 /

代表作:富国金融地产

(A类006652 C类011124)

具有6年证券从业经历、基金管理年限超1年,自2014年7月起,曾先后出任哈特福德金融服务集团分析师、普华永道全球总部(纽约)资深分析师、中信建投证券股份有限公司研究员;

于2019年4月加入富国基金,历任行业研究员、高级行业研究员,现任富国金融地产行业混合的基金经理。

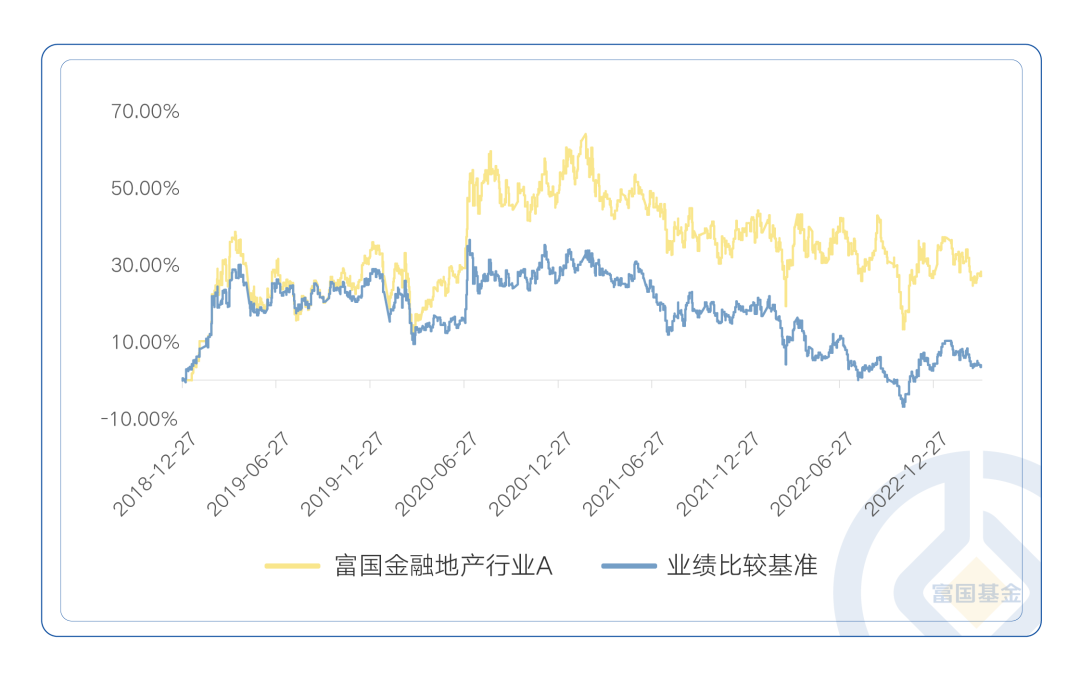

富国金融地产行业混合A(006652)自2018年12月27日成立以来,取得了28.19%的累计回报;而在此期间,业绩比较基准仅上涨了3.68%,超额收益尤为显著。近两年,该基金在同类产品中位居前35%(520/1490)。

数据来源:富国金融地产行业混合A自成立以来的净值增长率、业绩比较基准收益率、业绩走势图来自基金定期报告,截至2023年3月31日;富国金融地产行业混合近两年的同类排名来自海通证券,同类产品为混合型-主动混合开放型-强股混合型,截至2023年6月30日。

注:富国金融地产行业混合A成立于2018年12月27日,自2019年至2022年近五个完整会计年度的基金净值增长率及同期业绩比较基准(中证金融地产行业指数收益率*80%+中债综合指数收益率*20%)收益率分别为:34.30%(27.01%)、14.65%(1.33%)、-8.55%(-8.68%)、-8.79%(-11.70%);历任基金经理变动情况:吴畏(2018年12月至2022年9月)、韩雪(2022年4月至今)。以上数据来自基金定期报告,截至2022年12月31日。

要说谁更符合“价值风格”的特征,富国金融地产举个小手,应该没人会有异议吧?

从它的业绩比较基准来看,主要关注中证800指数样本中属于金融和房地产行业的个股。站在当前时点,这两个赛道的性价比有所凸显,且具备一定的反转空间。

/ 孙彬 /

代表作:富国价值优势

(主代码002340)

曾供职于国泰基金,历任助理金融分析师、研究员,逐步搭建、完善行业研究的框架;

于2016年7月加入富国基金,负责管理以绝对收益为导向的专户产品,自2019年5月起转战公募,目前在管产品包括富国价值优势、富国红利、富国融享18个月定开等基金。

咱们的“老熟人”来啦!

被称为富国“价值舵手”的孙彬,是富二家中生代基金经理中的“价值派”代表人物。这其中,有两层含义:

首先

孙彬的投资理念是做一位主动管理的指数增强型基金经理,其个人标签极具辨识度。用他自己的原话来形容:“我希望每个组合都能对标一个指数,并力争能长维度地、稳定地跑赢它”。就好比孙彬的另一个在管产品:富国融丰两年定开,其业绩比较基准涵盖中证800指数,整体风格兼顾价值与成长。

同时

孙彬的画像是很清晰的,可被归纳为16个字:行业均衡、精选个股、淡化择时、价值风格。他的投资框架十分朴实:“买入估值处于合理区间,EPS有望持续、稳定增长的股票”。如果股价超出了这个区间,那么也会考虑换手。

尽量淡化大类资产择时和行业配置择时,规避景气投资或赛道投资,坚持在行业分散的基础上,不断淬炼精选个股的能力,为孙彬的产品创造了可观的超额收益。

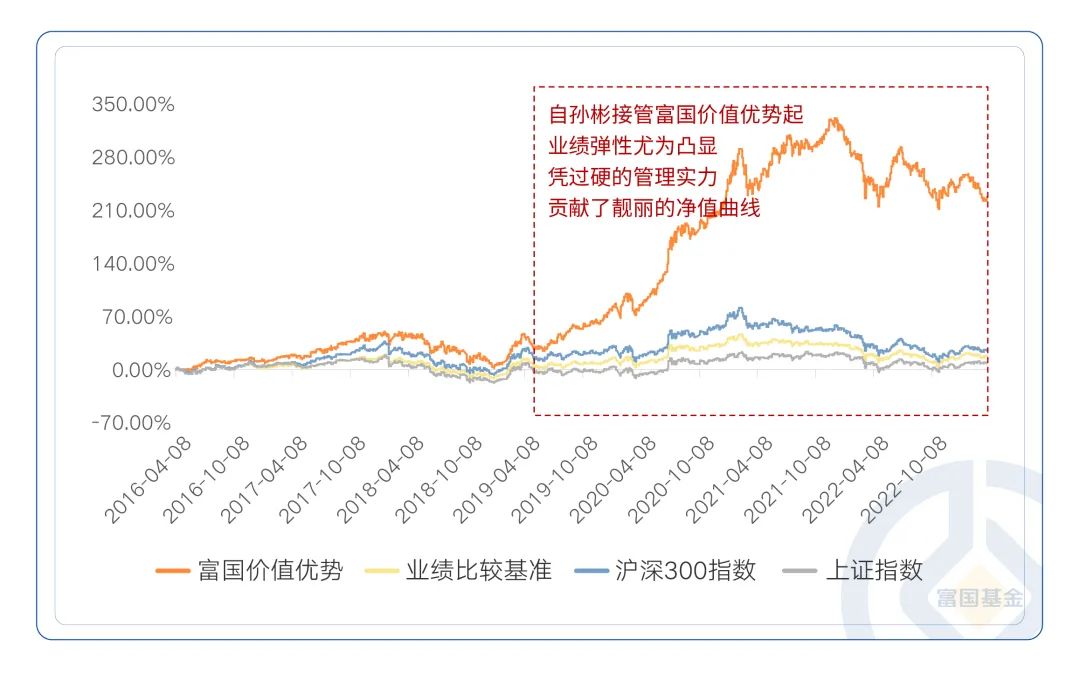

自成立以来,富国价值优势的累计涨幅达到227.00%,大幅超越基准与大盘:同期业绩比较基准、沪深300指数收益率分别为18.15%、26.23%,上证指数仅微涨8.79%。

数据来源:富国价值优势自成立以来的净值增长率、业绩比较基准收益率、业绩走势图来自基金定期报告,截至2023年3月31日;海通证券同类排名、评级数据截至2023年6月30日,同类产品为混合型-主动混合开放型-强股混合型;银河证券同类排名、评级数据截至2023年7月7日,同类产品为混合基金-偏股型基金-偏股型基金(股票上下限60%-95%)(A类)。

注:(1)富国价值优势成立于2016年4月8日,2021年8月20日起将港股通标的股票等品种纳入投资范围,自2018年至2022年近五个完整会计年度的净值增长率及同期业绩比较基准(中证800指数收益率*80%+中债综合全价指数收益率*20,2021年8月20日起变更为中证800指数收益率*60%+恒生指数收益率(使用估值汇率折算)*20%+中债综合全价指数收益率*20%)收益率分别为:-27.75%(-21.57%)、70.90%(26.90%)、86.83%(20.66%)、27.23%(-2.33%)、-19.01%(-14.07%);历任基金经理变动情况:王海军(2016年4月至2019年6月)、孙彬(2019年5月至今)。(2)富国融享18个月定开A成立于2020年5月25日,2020年至2022年的净值增长率及同期业绩比较基准(中证800指数收益率*50%+中债综合全价指数收益率*35%+恒生指数收益率(使用估值汇率折算)*15%)收益率分别为:54.07%(15.99%)、23.80%(-1.90%)、-17.81%(-11.51%);孙彬自基金成立起至今任基金经理。(3)富国融泰三个月定开成立于2021年2月3日,2021年与2022年的净值增长率及同期业绩比较基准(沪深300指数收益率*90%+银行活期存款利率(税后)*10%)收益率分别为:5.78%(-9.08%)、-16.08%(-19.53%);历任基金经理变动情况:杨栋(2021年2月至2022年11月)、孙彬(2021年4月至今)。(4)富国红利A成立于2021年12月21日,2022年的净值增长率及同期业绩比较基准(中证红利指数收益率*60%+恒生高股息率指数收益率(使用汇率估值折算)*20%+中债综合全价指数收益率*20%)收益率为-0.81%(-3.91%);孙彬自基金成立起至今任基金经理。以上数据来自基金定期报告,截至2022年12月31日。(5)富国周期精选三年持有期和富国融丰两年定开分别成立于2023年1月19日和2023年3月10日,因成立时间较短,暂不列式业绩数据。以上基金可以投资于港股通标的股票的,将承担港股通机制下因投资环境、投资标的、市场制度以及交易规则等差异带来的特有风险。

忠实客官们或许知道,虽然富二家的主动权益投资比较倾向于成长风格,但正如十六字方针中所提到的“尊重个性”,投研团队在自由平等的氛围中,百花齐放、各有千秋。

对于今天所介绍的“价值风格”基金经理们,客官们比较“中意”谁呢?

-#日富一日 价值风格-

各位客官认为,现在是开始布局价值风格基金的好时机吗?欢迎留言分享~

留言被精选且点赞数前10名的客官,富二将奖励10元话费给到客官~

(提示:请客官直接在本篇文章评论区留言,获奖后富二会通过后台通知获奖用户,届时请按“关键词+手机号”此格式回复富二。留言活动富二会在后台监测数据变化情况,保留取消数据存疑用户获奖的权利。不同微信号的同一个获奖手机号均视为一个用户,仅作一次奖励。)

本活动截至2023年7月20日17:00结束,最终解释权归富国基金管理有限公司所有。

了解更多

投资有风险,基金投资需谨慎。

在投资前请投资者认真阅读《基金合同》《招募说明书》等法律文件。基金净值可能低于初始面值,有可能出现亏损.基金管理人承诺以诚实守信、勤勉尽责的原则管理和运用基金资产,但不保证一定盈利, 也不保证最低收益.过往业绩及其净值高低并不预示未来业绩表现。其他基金的业绩不构成对本基金业绩表现的保证。

以上信息仅供参考,如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。

本文作者可以追加内容哦 !