跌破85%!“全民打新”盛事难再

中国基金报记者 李树超

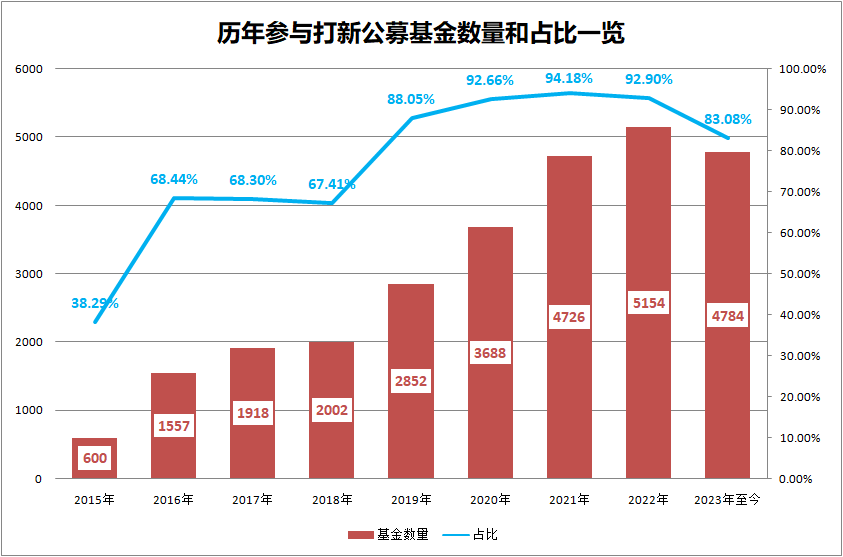

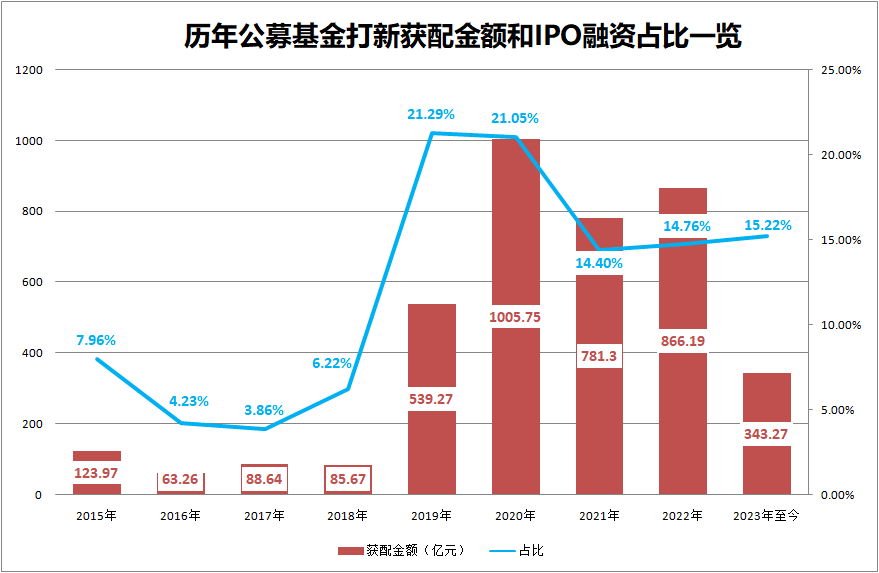

随着全面注册制的落地实施,打新不再是“稳赚不赔”的买卖,新股破发率的提升,也让公募基金打新热情有所降温。今年公募打新参与率83%,近五年首次跌破85%的水平,打新获配金额在IPO融资总额中占比15%,也比高点回落了6个百分点左右。

多位业内人士对此表示,由于新股破发率较高,打新对收益增强有限,且全面注册制提高了主板新股申购的市值门槛等因素,都导致今年公募打新参与率和获配金额有所下滑。在全面注册制的新环境中,打新更为考验基金公司的研究定价能力和个券精选能力,预计打新增厚策略基金将逐渐成为市场主流。

打新参与率降为83% 近五年参与率首次跌破85%

Wind数据显示,截至7月15日,今年以来参与打新的公募基金4784只,在主动权益类基金中占比83%,环比去年末下降近10个百分点,也是近五年以来打新参与度首次跌破85%,“全民打新”的盛事难再。

西部利得基金也表示,由于新股涨幅收窄及破发率提升,导致打新收益下滑,加上部分机构缺乏定价能力,以打新为主要投资策略的基金主动退出了新股市场。同时,全面注册制提高了参与主板新股申购的市值门槛,一些规模较小的基金可能因为市值不足被迫退出。

“全面注册制后新股高价剔除比例从10%下调至1%,此外发行人在机构‘四数’报价基础上也会将发行价格下调导致低价剔除比例也在下降,因此参与账户的入围率出现大幅提升,导致新股获配金额也出现一定下滑。”西部利得基金相关人士补充道。

基煜研究也认为,公募基金打新参与率和获配金额的下滑与打新整体收益率下滑有关,全面注册制下,股票市场准入门槛降低,新股发行速度更快,但部分新标的质量参差不齐,新股破发率上升。新股定价取消了市盈率限制,新股发行价上升,上市后上涨空间缩窄,打新平均收益率下降。

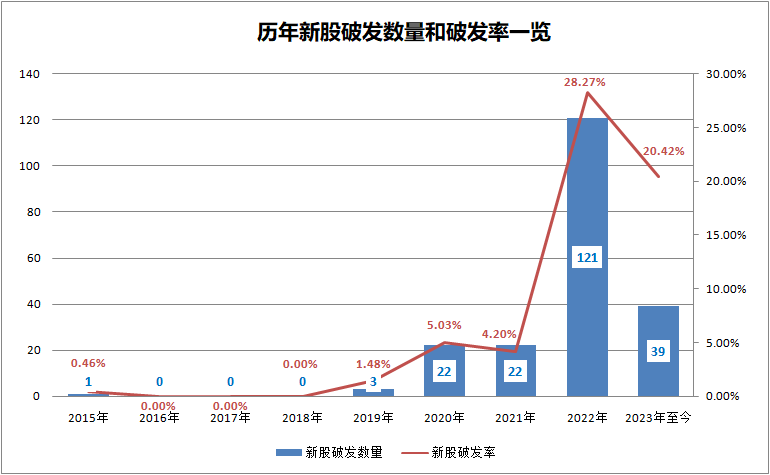

从新股破发率来看,近年来确实呈现震荡攀升的势头。Wind数据显示,2016-2018年,新股上市首日破发率为0,打新成为“稳赚不赔”的交易策略。而从2019年以来,新股破发率逐年抬升,2022年共有121只新股破发,占比28%;2023年至今也有39只新股破发,在上市新股中占比也超过20%。

基煜研究也分析认为,首先,定价机制层面,A股市场全面实施了注册制,新规下A股新股发行价提高,估值上升,同时新股发行速度加快;其次,注册制降低了市场准入门槛,仅有业务前景较好的优质企业会受到投资者的青睐;此外,从市场环境来看,新股破发频繁也跟近年来市场行情的变化有关。

“全面注册制带来的必然是市场化定价发行,破发的现象在目前的新股询价申购规则和市场环境下也属正常,美股和港股也都是如此。”曾文宏也称。

需加强研究定价能力 打新增厚策略基金或成主流

多位业内人士表示,在全面注册制的市场环境下,打新更为考验基金公司的研究定价能力和个券精选能力,只有那些在新股领域深耕的基金管理人,才能获取超额收益,继续带来超额回报。

曾文宏表示,目前的市场环境对基金公司定价能力的要求越来越高,所以基金公司需要加强提升研究定价能力。我们认为在打新策略上要优化定价模型,细分行业分类更加紧贴市场,并对个股精挑细选,提升主动投研能力和个券的研究能力。目前看来,精选股票,参与短期,可能会小幅度提升打新收益率。

“长期而言,新股市场参与各方会越来越成熟,制度也会持续完善,打新市场有望继续出清,在剩余的机构中可能会诞生在打新方面有相对优势的公司。”曾文宏称。

基煜研究也认为,首先,面对新股数量和破发率的提高,基金公司应提高研究能力,对发行企业进行研究,深入了解其商业模式、竞争优势、盈利能力等方面的信息,更好地评估新股的投资价值,从而提高打新的成功率。同时,过去类似无风险的打新策略可能会逐步失效,基金公司需要优化投资策略,根据市场情况和新股发行的特点,灵活调整,并加强风险控制,避免过度集中投资于单只新股或行业,以免出现重大损失。

西部利得基金也表示,一方面,新股破发呈现一定周期性,在市场出现调整、风险偏好较低时更容易出现批量破发现象,比如今年4月下旬以来破发更为常见;另一方面,质地一般,缺乏成长性、独特性和竞争力的新股溢价发行情况下更易破发。因此,基金公司可以从这两方面着手——通过建立新股情绪周期跟踪模型和基本面研究框架,来提升未破发新股的入围率,规避新股破发,提高实际打新收益。

“制度约束下新股收益下滑趋势或将继续演绎,此背景下以打新收益为主要策略的基金或许会不断退出市场,以打新作为增厚策略的基金或成为市场主流。”西部利得基金相关人士称。

编辑:小茉 审核:木鱼

版权声明

《中国基金报》对本平台所刊载的原创内容享有著作权,未经授权禁止转载,否则将追究法律责任。

授权转载合作联系人:于先生(电话:0755-82468670)

本文作者可以追加内容哦 !